個人事業主や副業を行う方などにとって、大きな節目となるのが確定申告です。確定申告が初めての場合、何をしていいのか、そもそも自分が対象者であるのかよくわからないということも多いでしょう。本記事では、確定申告のやり方や必要書類などを詳しく解説します。

目次

確定申告とは?

確定申告とは、1月1日から12月31日の1年間に生じた所得と所得税の金額を計算し、納税する手続きです。

基本的には、翌年の2月16日〜3月15日の間に「確定申告書」と呼ばれる書類を税務署に提出します。なお、曜日や社会情勢などによってこの期間が変動することがあるため、事前に税務署のホームページなどで確認しましょう。

確定申告は節税効果の大きい「青色申告」と、事務手続きが比較的簡単な「白色申告」の2種類に分かれます。

確定申告のスケジュール

確定申告のスケジュールをまとめると、以下のようになります。

| 期間 | やること |

| 1月1日〜12月31日 | 日々発生する取引の記録 |

| 翌年の1月1日〜 | 必要な書類の作成 |

| 2月16日〜3月15日 | 書類の提出、納税 |

確定申告の詳しいスケジュールについては、以下の記事でも解説しています。

参考コラム:確定申告の期間はいつからいつまで?申告期限を過ぎた場合の対処法は?

確定申告の対象者は?

会社員の場合

会社員の場合は「年末調整」と呼ばれる手続きを会社で行うため、確定申告は必要ありません。しかし、以下のいずれかに当てはまる場合は確定申告が必要です。

・給与の年間収入金額が2,000万円を超える人

・1か所から給与の支払を受けている人で、給与所得および退職所得以外の所得の金額の合計額が20万円を超える人

・2か所以上から給与の支払を受けている人のうち、給与の全部が源泉徴収の対象となる場合において、年末調整されなかった給与の収入金額と給与所得および退職所得以外の所得金額との合計額が20万円を超える人

・同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている人

・災害減免法により源泉徴収の猶予などを受けている人

・源泉徴収義務のない者から給与等の支払を受けている人

・退職所得について正規の方法で税額を計算した場合に、その税額が源泉徴収された金額よりも多くなる人

参照:No.1900 給与所得者で確定申告が必要な人|国税庁

また、国税庁が提供するチャットボットでは、質問に答えるだけで確定申告が必要であるかどうかを自動で判断してくれます。

参照:チャットボット(ふたば)に質問する|国税庁

会社員以外の場合

個人事業主など会社員以外の場合は、以下に当てはまる場合に確定申告が必要です。

・事業所得などの合計から所得控除を差し引いて、なお残額がある場合

・公的年金などの受給者で、公的年金などの雑所得から所得控除を引いてなお残額がある場合

参照:確定申告が必要な方|国税庁

確定申告が不要な人は?

確定申告が不要な人を、会社員・その他に分けて解説します。

会社員の場合

以下に該当する場合、会社員の確定申告は不要です。

・給与所得をもらう勤務先が1ヶ所で、そこで年末調整を行なった場合

・給与所得をもらう勤務先が2ヶ所以上あり、本業以外の勤務先からの所得が合計20万円以下の場合

・副業によって生じた事業所得、不動産所得などの合計が20万円以下の場合

会社員は勤務先で年末調整を行い、1年間で発生した所得に応じた所得税の金額を計算します。年末調整で計算が完了するため、本業以外に収入がない人は確定申告を行う必要はありません。

年末調整は1つの事業者でしか行えないため、休日や夜を使ってアルバイトをしている場合も、本業の勤務先でのみ年末調整を行います。副業の分の給与所得は年末調整を受けられませんが、副業で稼いだのが合計20万円以下であれば、確定申告は不要です。

また、副業によって事業所得や不動産所得が生じても、20万円以下であれば同様に確定申告は必要ありません。

会社員以外の場合

以下に該当する場合、確定申告は不要です。

・事業所得や不動産所得などの合計が所得控除額以下の場合

・収入金額が400万円以下の公的年金等受給者であり、公的年金等に係る雑所得以外の所得金額が20万円以下である場合

どちらも条件に該当するためには細かい決まりがあるため、国税庁のホームページなどもあわせてご覧ください。

参照:No.1199 基礎控除|国税庁

参照:公的年金等を受給されている方へ|国税庁

確定申告を行うことによるメリット

確定申告を行う大きなメリットとして、払いすぎた所得税がある場合、確定申告によって還付を受けられる点があります。

これまでに解説した確定申告の対象者に該当しなくても、所得税の過払い分があれば、確定申告を検討してもいいでしょう。所得税を還付してもらうために行う確定申告は「還付申告」と呼ばれます。

還付申告ができるのは、以下をはじめとするケースに該当する時です。

・年の途中で仕事を辞めて年末調整を受けておらず、所得税を収めすぎている時

・多額の医療費を支払ったため、医療費控除を受けたい時

・国や地方公共団体などに寄付をしたため、寄附金控除を受けたい時

・マイホームの新築などをしたことによる住宅ローンがある時

還付申告は確定申告の期間とは関係なく、翌年の1月1日から5年間まで提出可能です。

参照:No.2030 還付申告|国税庁

関連リンク:

【2022】青色申告って何?白色との違いや節税メリット、申請方法をわかりやすく解説!

白色申告とは?青色申告との違いやメリット・デメリットを解説

【個人事業主必見】確定申告のやり方

確定申告の具体的なやり方を、以下の表で解説します。

| ①帳簿の整理 | 事業を営む上で発生する日々の取引を、帳簿にもれなく反映させましょう。 |

| ②必要書類の準備 | 源泉徴収票や社会保険料控除証明書など、確定申告書の作成に使う書類を集めます。 |

| ③確定申告書の作成 | 会計ソフトや確定申告ソフト、 国税庁の「確定申告書等作成コーナー」などを利用して、確定申告書を作成します。 |

| ④提出 | 持参や郵送、e-Taxなどを利用して、完成した確定申告書を提出します。 |

| ⑤納税 | 所得税や消費税を期限内に納税しましょう。 |

帳簿を整理する

事業に使うための消耗品費や交通費などの経費をはじめ、売上や仕入、銀行口座の出入金など、日々のあらゆるお金の動きを記録したものを「帳簿」と言います。

確定申告書の作成には帳簿が必要ですが、個人事業主やフリーランスの場合、帳簿の作成を負担に感じる方も多くいます。特に、事業に関する取引が多い個人事業主は、この帳簿の整理が追いつかないという方も多いでしょう。業務の効率化につながる会計ソフトを導入したり、経理業務を行う時間を意識的に設けたりして、余裕を持って作業に取り組むことをおすすめします。

確定申告で必ず必要なもの

確定申告書

「申告書A」「申告書B」と呼ばれるいずれかの確定申告書を提出する必要があります。 申告書Aは、給与所得や年金所得のみの方が申告したい場合に使用する申告書です。それに対して申告書Bは、事業所得のある個人事業主や、不動産所得がある方が使います。

確定申告書は、国税庁のホームページや税務署で配布しているほか、会計ソフトや「確定申告書作成コーナー」から入力した情報を印刷することもできます。

収支内訳書・青色申告決算書

収支内訳書は白色申告の場合に、青色申告決算書は青色申告の場合に必要な書類です。青色申告の方がより複雑な処理が必要なことから、青色申告決算書の方が記入する項目が多くなっています。

収支内訳書・青色申告決算書も確定申告書と同じく、国税庁のホームページや税務署から入手したり、各ツールを使って印刷したりすることが可能です。

参照:確定申告書等の様式・手引き等(令和3年分の所得税及び復興特別所得税の確定申告分)|国税庁

申告書の作成をする時に必要なもの

口座情報

源泉徴収などにより払いすぎた税金がある場合には、確定申告後に税金の還付を受けられます。税金の還付には、口座番号などの口座情報を記載する必要があります。

帳簿・領収書・レシート

確定申告書や収支内訳書・青色申告決算書は、お金の動きをまとめた帳簿を見ながら作成します。また、取引を帳簿に記録するために、領収書・レシートは使用した月別や目的別などに整理してまとめておきます。

場合によって必要なもの

医療控除明細書

1年間で支払った医療費が10万円を超えている場合には「医療控除明細書」を提出することによって医療費の控除を受けられます。国税庁のホームページからダウンロードして、各医療機関でもらった領収書の情報を見ながら記入しましょう。

参照:令和3年度分確定申告特集|国税庁

その他各種の証明書

医療費の他にも、社会保険料や生命保険料など、支払うことで控除を受けられるものがあります。一般的には、確定申告の時期の前までに控除の対象となる料金を支払ったことを意味する以下の証明書が自宅に届きます。

・社会保険料控除証明書

・生命保険料控除証明書

・地震保険料控除証明書

・寄附金受領証明書

書類が集まったら、確定申告書の指定の欄に支払った金額を記入しましょう。

確定申告提出の時に必要なもの

郵送の場合

郵送の場合は、A4サイズが入る「角形2号」のサイズの封筒を用意することが一般的です。また、 紛失や水濡れを防ぐためのクリップ・クリアファイルを用意しておくと安心です。

e-Taxの場合

e-Tax(国税電子申告・納税システム)では、インターネットを通じた確定申告や納税を行います。e-Taxでの申告は以下を用意する必要があります。

・マイナンバーカード

・カードリーダライタ、もしくはマイナンバーカード読み取り対応スマホ

・利用者識別番号、パスワード

確定申告書の作成方法

確定申告ソフトを利用する

確定申告ソフトを利用すると、入力した取引の情報に応じてスピーディに各種書類を作成できます。

確定申告書等作成コーナーを利用する

国税庁の「確定申告書等作成コーナー」を利用すれば、画面の指示に従って操作することで各種書類を作成できます。

表計算ソフトを利用する

申告する内容が少ない場合は、Excelなどを使って書類を作成することもあります。

税理士に依頼する

規模の大きな事業を営んでいる方や、確定申告のような手続きが苦手な方は、税理士に頼んで書類を作成してもらいます。

確定申告の提出方法

郵送

郵便ポストの投函や、郵便局への持ち込みによって郵送する方法です。税務署に足を運ぶ時間がなかったり、近くに税務署がなかったりしても、気軽に提出できるでしょう。

郵送での提出は、締切日の消印が押されていれば期限内の提出とみなされる点もメリットと言えます。確定申告の期限が3月15日の場合、3月15日の消印が押されていれば、翌日以降の到着でも有効な書類と認められます。もしも締切日の夕方になって提出できていなくても、この方法を使えば間に合わせることができるでしょう。

なお、提出の際に書類のチェックをしてもらえない点には注意が必要です。

窓口

税務署の窓口へ行って直接書類を提出する方法です。提出の際は、必要な書類が揃っているかどうか窓口の担当者がチェックしてくれます。確定申告に自信がない場合には、この方法を利用するといいでしょう。

申告書の控えを持参すれば、受付印を押してもらうことができます。この控えは住宅ローンや自動車ローン、奨学金などを申請する際に提出を求められるため、受け取っておくことをおすすめします。

窓口での提出のデメリットとして、税務署の混雑が挙げられます。毎年、確定申告の時期になると税務署には多くの人が訪れるため、窓口に長い列ができているということも珍しくありません。

e-Tax

e-Taxを利用すれば、郵便局やポスト、税務署に足を運ぶことなく、自宅から書類の提出が行えます。

e-Taxの利用により節税効果が見込める点もポイントです。「青色申告特別控除」は55万円を上限に控除を行える制度ですが、e-Taxの利用により最大65万円へと上限が変更されます。

e-Taxの利用のためには、マイナンバーカードやカードリーダライタを準備する必要があります。詳しい事前準備の方法について、公式ホームページなどで目を通しておきましょう。

参照:No.2072 青色申告特別控除|国税庁

参照:ご利用の流れ|国税庁

確定申告後の納税方法

e-Taxのダイレクト納付

e-Taxで確定申告をした場合は、口座振替で納付をする「ダイレクト納付」が利用できます。

インターネットバンキング等

同じくe-Taxで確定申告をした場合、インターネットバンキングも利用できます。

クレジットカード

「国税クレジットカードお支払サイト」を通して、クレジットカードで納付できます。

参照:国税クレジットカードお支払サイト|国税庁

コンビニ

書類の作成時に発行したQRコードを利用し、コンビニで税金を納めることもできます。

参照:[手続名] コンビニ納付(QRコード)|国税庁

振替納付

銀行からの引き落としで納付することもできます。引き落としを希望する場合、所得税は3月15日、消費税は3月31日までに、金融機関の窓口および税務署に依頼書を提出します。期日までに引き落としができなかった場合は、ペナルティとなる延滞税がかかるため注意しましょう。

還付の場合

確定申告の時期には非常に多くの人が手続きを行うため、書類の提出から還付金の支払い手続きまでに1か月〜1ヶ月半程度の時間がかかります。

なお、自宅もしくは税理士事務所からe-Taxで提出した場合、還付申告は3週間程度で処理が行われます。申告内容に誤りがあった場合などは、この期間の通りに入金されないことがあるため注意しましょう。

確定申告の内容を修正する方法

| 更生の請求 | 修正申告 | 訂正申告 | |

| 内容 | ・税金を収めすぎた場合 ・還付が少なすぎた場合 | ・税金が少なすぎた場合 ・還付が多すぎた場合 | 申告した内容全般の修正が可能 |

| 時期 | 確定申告の期限後 | 確定申告の期限後 | 確定申告の期間内 |

| 締切 | 法定申告期限から5年以内 | 修正点に気付いたらできるだけ早く | 確定申告の期間内 |

確定申告の修正は上記のいずれかの方法で行います。確定申告書を提出した後、期限内に間違いに気づけば、訂正申告によって改めて確定申告できます。この場合、還付金の入金が通常よりも遅れることがある点に注意しましょう。

確定申告の期限を過ぎた後に間違いに気づいた際は、所得を少なく申告してしまった場合には修正申告を、所得を多く申告してしまった場合には更生の請求を行います。更正の請求に関しては、法定申告期限から5年以内と定められています。

修正申告によって追加で支払う税金が発生すると、新たに支払うべき税金の他に、過少申告加算税が発生します。また、新たに支払うべき税金は、修正申告を行う日が納付期限となります。

参照:No.2026 確定申告を間違えたとき|国税庁

【申告が間違っていた場合】

確定申告の罰則・ペナルティについて

確定申告の義務があるにもかかわらず申告を忘れたり、期限を過ぎてしまったりした場合には、ペナルティとして加算税および延滞税が生じます。

加算税は、本来納付すべき税額に対して、50万円までは15%、50万円を超える部分に対しては20%の割合を乗じて計算した金額が課されます。1ヶ月以内に自主的に申告を行い、かつ期限内に申告する意思があったと思われる時には、期限を過ぎてしまった場合でも、加算税が発生しないケースもあります。

延滞税は確定申告の期限の翌日から、税金を納める日までの日数に応じて計算した税金です。

なお、確定申告の義務がない人が確定申告をしなかった場合は、当然ペナルティはありません。

しかし、払いすぎた所得税があれば、確定申告をしないことで、取得税の還付を受ける機会を失います。還付申告の期限は5年間と長いため、還付を受けられる方は挑戦してみましょう。

参照:No.2024 確定申告を忘れたとき|国税庁

No.2030 還付申告|国税庁

医療費控除の確定申告の方法

医療費控除とは、本人と、本人と生計を一にする親族に支払った医療費が一定額を超える際に受けられる控除です。医療費控除で確定申告を受けるためには「医療費控除の明細書」などの書類を確定申告書に添付する必要があります。

医療費控除を受けるための確定申告について、以下の記事で詳しく解説しています。

関連リンク:【2023年】医療費控除とは?いくら戻る?計算方法や確定申告の手続きについて解説

ふるさと納税の確定申告の方法

ふるさと納税で寄附金控除を受けるために確定申告を行う場合、確定申告書の所定の項目に金額などを記載します。記載する際は、ふるさと納税の寄附先から受け取る受領書などを参考にしましょう。

個人事業主がふるさと納税を行うメリットや方法について、以下の記事で詳しく解説しています。

関連リンク:個人事業主にふるさと納税のメリットはある?控除上限額の計算や確定申告の方法も解説

確定申告が不要のケース

ワンストップ特例制度とは、ふるさと納税をした後で確定申告をしなくても寄附金控除が受けられる制度です。この制度を利用するためには、以下の3つの条件を満たしている必要があります。

・給与所得者等であり、もともと確定申告をする必要がないこと

・1年間の寄附先が5自治体以内であること

・申し込みの度に、自治体へ申請書を提出していること

住宅ローンの確定申告の方法

住宅ローンを利用してマイホームの新築・取得・増改築などをした場合、一定の要件を満た

せば所得税の減税が受けられます。

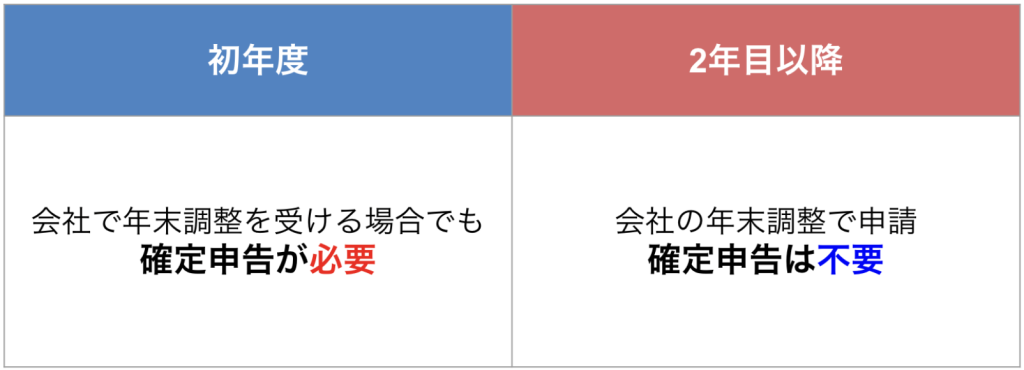

初めて住宅ローン控除を受ける方は確定申告が必要です。通常の確定申告書のほか、受ける控除に応じた必要書類を用意して税務署に提出しましょう。

なお、住宅ローンを受けるために必要な手続きとして1年目に確定申告を行いますが、2年目は勤務先での年末調整で控除を受けることができます。個人事業主であることなどを理由にそもそも確定申告が必要な方や、給与所得者であっても住宅ローン控除を行うための必要書類が年末調整に間に合わなかった方は、2年目以降でも確定申告によって住宅ローン控除を申請して構いません。

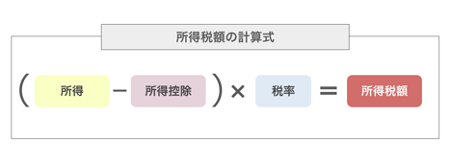

所得税の計算方法とは

上記の図のように、所得税額は所得から所得控除を差し引き、所得に応じた税率を乗じることで計算します。詳しい計算方法については、以下の記事で解説しています。

関連リンク:所得税の計算方法とは?税率改定の影響や注意するべきポイントを解説!

退職して無職になった場合の確定申告の方法

1年間の途中で退職して無職になると、勤務先の年末調整を受けないため、確定申告を自ら行います。

勤務先で働いていると、毎月の給与から源泉徴収という形で所得税を差し引かれて給与を受け取ります。源泉徴収額は1年間の所得の見込み額を元に決定されますが、年の途中で退職すると見込み額より所得が減るため、予定よりも多く徴収されている状態になります。所得税を払い過ぎになっているケースが多いため、確定申告によって払いすぎた税額が還付されることが一般的です。

このように、納めすぎた所得税の還付を受け取ることを目的に行う確定申告を「還付申告

と呼びます。通常の確定申告は所得の発生した年の翌年2月16日から3月15日までに行いますが、還付申告は1月1日から行えます。また、期間も原則として5年間と長く設定されています。

還付申告を行うには、確定申告書(還付申告書)を記入して税務署に提出します。国税庁の「確定申告書等作成コーナー」を使うと、画面の案内に従って入力することで簡単に申告書を作成することが可能です。

参照:No.2030 還付申告|国税庁

経理業務を簡単にするならINVOY

確定申告は、さまざまな書類を用意し、所得や経費を計算しなくてはいけないことから、やり方がよくわからないという方も多いのではないでしょうか。確定申告書の作成をスムーズに進めるためには、請求書や領収書・レシートなどを適切に整理しておくことが大切です。

「INVOY」は、確定申告に使用する請求書などの書類をクラウド上で発行・管理できるシステムです。画面の案内に従って入力することで自動的に請求書を作成できるため、経理業務の経験がない方も安心して利用できます。

INVOYは経理業務に役立つ多様な機能を提供していますので、この機会にぜひご利用ください。

▼無料会員登録はこちら

まとめ

確定申告は多くの書類を見ながら作業を進めるため、初めてであれば難しく感じることもあるでしょう。しかし、一度行えば大まかな流れは掴めます。加えて、近年は便利な確定申告ソフトや会計ソフトも多いため「思ったより早く確定申告が終わった」というケースも少なくありません。

確定申告をスムーズに終わらせるためには、日頃からお金の流れを正しく管理することが大切です。レシートや領収書のこまめな整理や入力などを、普段から心がけておきましょう。

請求書の消費税の記載方法は?税込みで記載が必要?必須項目も紹…

請求書の消費税は、インボイス制度やその他の制度で定められた方法で記載する必要があります。本記事では、…