滞留債権とは、期日を過ぎても支払いが行われないことで発生する債権のことを指します。企業間取引では珍しいことではないものの、そのまま放置すると自社がダメージを負うことにもつながるため注意が必要です。ここでは、滞留債権の原因や予防、回収方法などについてご紹介します。

目次

滞留債権とは何か?

企業間の取引では、よく掛け取引での支払い(以下「掛け払い」という。)が用いられています。掛け払いは、1ヶ月など一定の期間に行われた商品やサービスの購入費用を、後日まとめて請求して支払う方法のことを指します。つまり、商品やサービスが売れたときにすぐさま手元に現金として利益を得るのではなく、一定期間の料金を後でまとめて支払ってもらうということです。また、企業ではなく個人が相手の場合は後払い決済と呼ばれることもあります。

こうした決済方法では、支払い期日までに支払いが行われず、未回収のものが発生するリスクがあります。これは、決して珍しいことではありません。支払期限が過ぎても入金されていない売掛金のことを、滞留債権と呼びます。

ちなみに、滞留債権は売掛金の一部ではありますが、売掛金は支払い期日前のものも含む表現のため、支払い期日を過ぎるかどうかで滞留債権との区別がされることもあります。

滞留債権と不良債権は何が違う?

滞留債権は、やがて「不良債権」に変わる恐れがあります。その分かれ目は、回収の見込みがあるかどうかという点がポイントになります。もし、滞留債権の回収の見込みが著しく低い状態の場合、それは不良債権になるかもしれないということです。

滞留債権は、支払い期日に遅れている状態の売掛金のことを指します。この段階では、まだ不良債権ではありません。しかし、滞留債権の状態が長く続くと、やがて不良債権として扱われるでしょう。

滞留債権が何年続けば不良債権になる、といった明確は基準は設けられていません。

不良債権のデメリット

不良債権は、最終的に自社の赤字になります。本来ならば回収できるはずだった売上が、回収できないということは、場合によっては大きなダメージとなります。不良債権の額が多ければ、最悪の場合倒産の危機にも発展するため、金額の大小に関わらず滞留債権には厳しい対応をとっていく必要があるでしょう。

会社の経営にダメージがなくても、不良債権が生まれることそのものが、会社のイメージを悪くすることもあります。なぜなら、与信管理の甘さや決済管理がきちんと出来ていないと捉えられる可能性があるからです。

滞留債権が発生する理由

滞留債権が発生する主な理由は、取引先の支払い忘れか経営悪化の2つが挙げられます。単純な支払い忘れなら、督促をすればすんなり支払ってもらえるでしょう。しかし、督促をしても支払われない場合は、相手方の経営悪化で資金繰りが悪くなっている可能性が高いです。

滞留債権を回収できないとどうなる?

消滅時効制度

民法には、債権が消滅する「消滅時効」というものがあります。消滅時効が成立すると、これを覆すのは不可能で、滞留債権は回収することができません。消滅時効が成立しないように、催告などを続ける必要があります。

貸倒損失

「貸倒れ」とは、売掛金などが回収不能になることを指す言葉です。貸倒れになった債権は、最終的に「貸倒損失」に計上され、それは損金に含まれます。こうなると消費税額が控除となるため、安易な計上が難しいという問題も発生します。

滞留債権を回収できなかった時のデメリット

滞留債権が回収できないままでいると、経営にダメージを与えるのは言うまでもありません。滞留債権による損失は、他の売上ではなく「利益」で補う必要があります。そのため、額面金額から想像するよりももっと大きな労力が必要となり、本来ならば必要のなかった負担が発生するため経営にダメージを与えるのです。

また、企業が貸倒れの損失を被ると、払えなくなった相手側に悪いイメージがつくことは避けられませんが、ダメージを受けた企業もまたイメージダウンにつながります。与信管理の甘さや決済管理がきちんと出来ていないと捉えられる可能性があるからです。

滞留債権を予防する方法

請求漏れや回収状況を確認する

取引先が、当初から貸倒れるつもりで契約を結ぶことはほとんどありません。そのため、きちんと請求を行って支払ってもらうよう自社の体制づくりを行っておくことで、滞留債権の発生を防ぎやすくなります。請求忘れがないか、回収状況はきちんと把握できているかを、複数人でチェックして漏れをなくし、期日どおりの支払いを促しましょう。

与信管理を契約前・契約後に行う

掛け取引では与信管理が重要です。与信管理をクリアした企業なら、信用度も高く滞留債権を発生させにくいでしょう。取引先の状況は刻々と変化するため、取引前だけでなく取引後も定期的に行うことをおすすめします。

債権管理を怠らない

債権管理がおろそかになると、請求漏れや滞留債権発生時の対応が遅くなります。これは、自社にとって何の得もありません。債権管理が適切に行われるように、人員を増やしたりシステムを導入したりして、売掛金が確実に回収できる体制を整えましょう。特に事業が成長していくと、売上の小さな債権は見逃されやすくなるなど、問題も生じやすくなります。

催促・督促を忘れない

滞留債権を100%防止することは難しいです。大切なのは、滞留債権が発生した場合にどれだけしっかりと催促・督促ができるかどうかではないでしょうか。確実に債権を回収していくことが、自社の利益・経営を守ることにつながります。

滞留債権が発生する自社側の原因

請求が漏れていた

自社から発行すべき請求書が漏れていて、相手に届いていなかった場合は、取引先も支払いようがなく滞留債権になってしまうことがあります。特に、事業が成長するにつれて取引先が増えてくると、請求漏れのリスクは高まります。その他にも、「請求書は送ったものの支払日の入力を間違えていた」「入金の確認が漏れていた」といった人的ミスも起こる可能性があります。複数人でのチェック体制を整えるなど、ミスが起こらないように注意することが大切です。

Excel管理ミス

会計システムではなく、自作のExcelで債権管理をしている会社もあるでしょう。Excelでの管理は、事業の開始当初は難なく行えたとしても、取引量や取引先が増えていくうちに管理が難しくなっていきます。管理ができなくなって請求漏れへとつながる場合は、管理方法を変えることが求められます。会計ソフトの導入や決済業務を他社に依頼するなど、根本的な問題をクリアしていきましょう。

滞留債権を回収する方法

取引先に連絡を取る

まずは、取引先に電話やメールで連絡をとりましょう。高圧的に責め立てるようなことはせずに、いつもどおりの接し方で請求書を確認してもらったかどうかを聞き、支払いについて確認してもらうように促します。滞留債権が発生したばかりの頃は、お互いにうっかりミスということもあり得ます。今後の取引も継続する可能性があるため、関係性を保つことを第一に考えましょう。

メールでの例文

| 株式会社○○ ○○課 ○○様 いつもお世話になっております。 △△株式会社 △△課 △△です。 ×月×日に×月分の請求書を郵送にて送付いたしましたが、ご確認頂けましたでしょうか。弊社で確認しましたところ、未だご入金の確認がとれていないようでございます。 何かの手違いかと存じますが、ご確認頂けますと幸いです。 なお、行き違いでご対応済みの場合は何卒ご容赦ください。 |

催促状・督促状を出す

支払いの確認がとれていないことを相手側に知らせたにも関わらず、連絡がない場合や支払いの意思が感じられない場合は催告状や督促状で少し強めに支払いを催促していきます。催促状と督促状は、その意味合いが異なります。基本的には、先に催促状を出し、それでも反応がなければ督促状を送るのが一般的です。

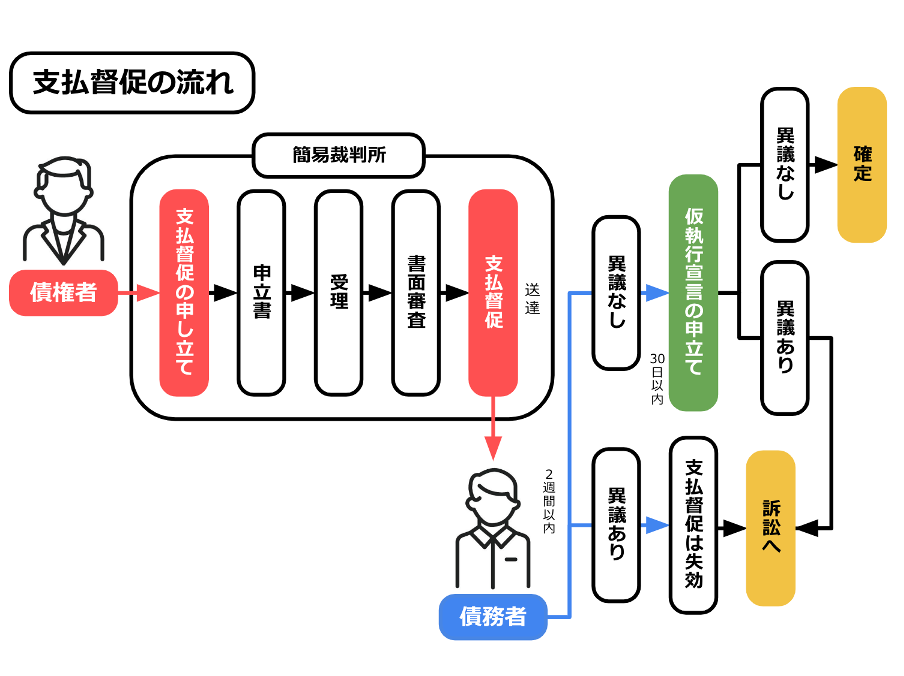

法的手段で回収する

督促状を送付しても支払いが確認できない場合は、最終的には支払督促や差押えといった法的手段で回収する運びとなります。支払督促とは、裁判所から支払督促をしてもらうよう申し立てる制度のことで、これを利用すると自社からではなく直接裁判所から取引先へ督促状が届きます。

貸倒損失として計上できる条件

債権が切り捨てられた場合

会社更正法や金融機関等の更生手続き等の規定により、金銭債権が切り捨てられたと判断された場合は、売掛債権が法律上消滅します。すると、切り捨てた金額はその年度の貸倒損失として計上することが可能となります。債務超過の長期間継続により債務を免除する通知を債務者にした場合も、切り捨ては認められます。

金銭債権の全額が回収不能になった場合

債務者の支払い能力がないなど、債権の全額回収ができないことが決定した場合、その年度内の貸倒損失として計上することが可能です。債務者に担保がある場合は担保物権の処理をしてから、保証人がいる場合は保証人から可能な限り回収してから貸倒損失とするのが基本です。

一定期間取引停止後に売掛金が支払われない場合

取引を停止した時か最後の弁済をした時などから1年以上経過し、売掛金が支払われない場合も貸倒損失として計上することが可能です。また、同一地域の債務者の売掛債権が、取り立てに必要な費用よりも少ない場合も同様に貸倒損失に計上できます。

滞留債権が発生しても後払いなら安心

INVOYは、請求書の発行や受け取り、支払いまでを簡単に行うことができるクラウド請求書プラットフォームです。請求書の作成・発行、メールでの共有、自動データ化、請求書のカード払いなどは無料プランで可能。事務・経理業務の効率化につながります。

特に、請求書をカードで支払う機能は、滞留債権によって売上に影響があったとしても支払いが後ろ倒しにできるため資金繰りに便利です。もらった請求書をすぐさまデータ化し、INVOYに申し込んだカード払いで支払えば、新たに借り入れをせずに支払いのタイミングをずらすことができます。

INVOYの無料登録はこちらから

まとめ

滞留債権の発生自体は、決して珍しくない出来事かもしれません。しかし、その原因が自社にある場合には早急の対策が必要です。また、取引先の会社の事情で滞留債権が発生している場合も速やかに回収し自社の経営にダメージを負わないように対処していかなければなりません。不良債権化する前に、対処の段取りを理解して、確実に回収を進めていきましょう。

請求書の消費税の記載方法は?税込みで記載が必要?必須項目も紹…

請求書の消費税は、インボイス制度やその他の制度で定められた方法で記載する必要があります。本記事では、…