ふるさと納税は、地方自治体を支援しつつ税制メリットを享受できる制度です。しかし寄付金の金額には上限が設定されています。この記事では、控除上限額の目安や計算方法、控除額の決まり方などについて解説します。確定申告の方法についても解説していますので、最後まで目を通してください。

目次

ふるさと納税とは?

ふるさと納税とは、地方自治体に寄附ができる仕組みです。この制度を利用することで、地域活性化に貢献するだけでなく、寄附のお礼として地域の特産品やサービスを受け取ることができます。さらに、寄付金の一部は税金の控除として還付されます。

個人事業主や自営業でもふるさと納税は利用できる?

ふるさと納税は、最近会社員の間で人気のある制度ですが、個人事業主や自営業の方も利用することが可能です。ふるさと納税を正しく活用すれば、税制上のメリットが得られます。確定申告やワンストップ特例制度の申請が必要ですが、控除を受けることで所得税を節約できるのは魅力です。まず、寄付を行いたい自治体と希望する返礼品を選んで申し込みましょう。自治体からは、寄付金受領証明書が返礼品と共に送られてきます。この受領証明書は、確定申告の際に必要な書類となりますので、紛失しないよう注意深く保管してください。

個人事業主のふるさと納税の控除上限額

ふるさと納税の控除には上限額があります。ここでは控除上限額の目安、計算方法について解説します。

目安となる上限額

控除上限額の目安は、住民税所得割額の約2割です。住民税所得割額は、「住民税決定通知書」に記載されています。この「住民税決定通知書」とは、自治体から毎年5〜6月に送られてくる書類で、納めるべき住民税の金額が明示されています。

住民税は「所得割」と「均等割」に分かれており、「均等割」はすべての人に一律の金額が課されますが、「所得割」は前年の所得に応じて金額が変わります。所得割額は、「住民税決定通知書」を確認すれば、簡単に確認することが可能です。ふるさと納税がいくらまで可能かについて知りたい場合は、「住民税所得割額×0.2」で計算して、目安としてください。また、税理士に相談してみるのもおすすめです。

控除上限額の計算方法

ふるさと納税の控除上限額を計算する際には、以下の2つの書類を手元に用意しましょう。

1.前年度の確定申告書

2.今年の住民税課税決定通知書

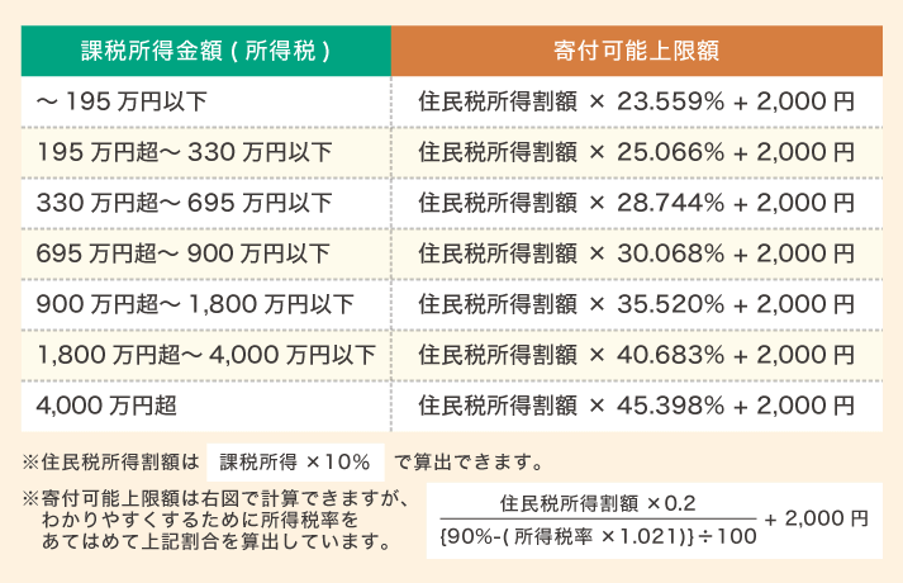

上記の資料をもとに、以下の計算式で控除上限額を概算することができます。

| <ふるさと納税の控除上限額> 住民税所得割額×課税所得に応じた変数+2,000円 |

※2,000円は自己負担額として設けられている金額です。 寄付をする際に、2,000円を超えた金額が控除の対象になります。

以下は、課税所得に応じた変数を含めた控除上限計算式です。課税所得金額に応じて、変数の値が段階的に変わります。

出典:所得が年金の方、自営業者の方のふるさと納税控除上限額について | ふるさと納税サイト「さとふる」

例えば、課税所得金額が600万円の場合、課税所得に応じた変数は28.744%です。住民税所得割額が28万円の場合、計算式は以下のとおりになります。

| (28万円×28.744%)+2,000円=82,483円 |

控除上限額は82,483円となります。

個人事業主・自営業のふるさと納税による控除額の決まり方

ふるさと納税の控除額について、所得税と住民税ごとの計算式と税率、具体例を見ていきましょう。

所得税の計算式

所得税の控除額は次のように計算します。

| (ふるさと納税の寄付額-2,000円)×所得税の税率 |

「ふるさと納税の寄付額-2,000円」を計算し、その結果に所得税の税率を掛けます。

以下は、所得税の寄附金控除の具体例です。

課税所得額が300万円の個人事業主が、3万円のふるさと納税をしたケースを考えてみましょう。

・課税所得額が300万円の個人事業主

・所得税の税率:10%

・3万円のふるさと納税

控除額は次のようになります。

| (3万円-2,000円)x10%=2,800円 |

したがって、この個人事業主は課税所得から2,800円の所得税の還付を受けることになります。

なお、所得税の税率は対象年度の課税所得金額に応じて変わります。以下は所得税の税率を示す表です。

| 課税される所得金額 | 税率 |

| 1,000円 から 194万9000円まで | 5% |

| 15万円 から 329万9000円まで | 10% |

| 330万円 から 694万9000円まで | 20% |

| 695万円 から 899万9000円まで | 23% |

| 900万円 から 1799万9000円まで | 33% |

| 1800万円 から 3999万9000円まで | 40% |

| 4000万円 以上 | 45% |

住民税の計算式

ふるさと納税制度を活用した住民税控除額の計算方法は、基本分と特例分の2つに分かれます。以下にそれぞれの詳細な計算方法を説明します。

基本分の計算方法は、以下の式によって求められます。

| 住民税からの控除(基本分) = (ふるさと納税額-2,000円)× 10% |

具体的には、ふるさと納税額から2,000円を引いた金額に対する10%が基本の控除額となります。

一方、特例分の計算方法は、以下の式によって求められます。

| 住民税からの控除(特例分) = (ふるさと納税額-2,000円)× (100%-10%(基本分)-所得税の税率) |

こちらは、基本分と所得税の控除額を差し引いた割合を乗じた金額が特例の控除額となります。

最終的な住民税からの控除額は、基本分と特例分の合計です。これにより、翌年度の住民税が軽減される仕組みとなっています。

個人事業主・自営業がふるさと納税を利用するメリット

個人事業主がふるさと納税を利用すると得られる利点は以下の2つです。

メリット①会社員よりも上限額が大きい

一般的に、ふるさと納税の控除上限額については、個人事業主は会社員よりも大きくなる傾向にあります。これは、個人事業主の所得金額が会社員よりも高くなる場合が多いためです。

会社員の給与所得には給与所得控除額が適用されますが、個人事業主にはこの控除が存在しません。代わりに個人事業主は、事業に要した経費を申請することができ、この仕組みによって控除の整合性を保っています。ただし、バランスを取るための措置がとられていますが、実際には会社員の方が控除の金額面で有利になることが多いです。

前述したように、控除上限額は所得金額に応じて変わります。そのため、所得が高い個人事業主ほど多くの恩恵をふるさと納税によって受けることができます。要するに、ふるさと納税を行うことは個人事業主にとってお得と言えるでしょう。

メリット②確定申告書に追記するだけでよい

個人事業主がふるさと納税の控除を受ける手続きは簡単です。確定申告書の寄付金控除欄にふるさと納税の控除額を追記するだけでよいので、手続きの負担は大きくありません。また、会計ソフトを使用すれば、寄付金受領証明書の金額を入力するだけで、自動で控除額が計算される便利なツールもあります。

ただし、寄付金受領証明書が届く時期と確定申告書類を作成する時期にはタイムラグがあるため、納税申告の際には受領証を税務署に提出しなければなりません。そのため、大切な受領証を紛失しないように注意してください。しっかりと受領証を保管して、スムーズに寄付金控除を受けることができるよう心掛けましょう。

個人事業主・自営業がふるさと納税を利用するデメリット

良いことばかりに思えるふるさと納税ですがデメリットも存在しますので、確認しておきましょう。

デメリット①上限額が一定でない

ふるさと納税は、年間の所得によって上限額が変動する制度です。したがって、年収が確定するまでは、適切なふるさと納税の金額を判断することが難しい場合があります。

特に個人事業主のように毎年収入が変動しやすい場合は、この問題が顕著です。事前に上限額が不明確な場合、控除の範囲を超えてしまい、負担が増えるリスクがあります。心配な方は、年間所得のおおよその金額が把握できる11〜12月を目安にして、ふるさと納税を行うことをおすすめします。

また、控除の上限額は、扶養家族の人数や年収、住宅ローンの有無、住んでいる地域などによって異なるため、正確な金額は把握しにくいです。上限額を超える寄附金を納付してしまうと、その分は自己負担となってしまうため、事前に確認しておきましょう。

デメリット②ワンストップ特例制度が利用できない

ワンストップ特例制度は、本来確定申告の必要がない人向けのものです。この制度を利用すると、確定申告を行わずに寄付金控除を受けられます。手続きは、自治体へ申請書を送付するだけです。そのため、確定申告の義務のないサラリーマンにとって便利なものですが、個人事業主は利用できません。ただし、個人事業主は、基本的に確定申告を行う必要があるため、手続きが増え面倒になるわけではありません。

また、ワンストップ特例制度では寄付ごとに手続きを行う必要があるため、1回で済む確定申告と比べると、かえって手間がかかると思う人もいるかもしれません。

ふるさと納税の利用には確定申告が必要

個人事業主はワンストップ特例制度を利用できないため、ふるさと納税を行う際には確定申告が必要です。確定申告によって寄付金控除を申告しないと、ふるさと納税での寄付金に対する控除を受けることができません。そのため、ふるさと納税を行った翌年には、必ず期限内に税務署へ申告を行う必要があります。

個人事業主が確定申告を行う場合、白色申告か青色申告の選択を迫られます。青色申告は複式簿記を用いる必要があり、記帳に手間がかかる申告方法ですが、その代わり青色申告特別控除などのメリットがあります。青色申告とふるさと納税を併用することで、さらに節税効果を高めることができるでしょう。

青色申告の場合の、ふるさと納税の記入・申告方法

青色申告でふるさと納税を申告する際に、寄付金受領証明書が必要ですので用意しておきましょう。寄付金受領証明書は自治体から発行され、通常納税から数ヵ月以内に送付されます。複数回に分けて納税した場合でも、各取引について証明書を準備する必要があります。

確定申告書の作成時には、寄附金受領証明書を参考にして寄付金控除欄に金額を記入します。控除額は、所得金額の40%または寄付金額から2,000円を引いた金額のうち、少ない方を申告します。寄付金額が所得の40%に達することは少ないため、「寄付金額-2,000円」で申告するケースが多いです。

なお、青色申告するには税務署への事前届出が必要です。手続きを忘れた場合は自動的に白色申告となりますのでご注意ください。白色申告は税制上の特典はありません。一方で青色申告では最大で65万円の控除などの節税メリットがあります。そのため、青色申告の方が税負担を軽減できることが多いです。

関連リンク:確定申告のやり方を流れで解説!対象者や必要書類から納税までわかりやすくご紹介

経理業務を楽にするならINVOY

確定申告の期限が近づくと、自営業者は多忙になることが予想されます。しかし、この忙しい時期をスムーズに乗り切るためには、日々の経理業務を適切に行っていることが重要です。弊社が提供する「INVOY」は、経理業務を効率化することができる優れたツールです。INVOYでは、領収書や請求書の発行・管理、取引先の管理、入金消込など、経理業務に役立つ機能が充実しています。これらの機能を利用することで、確定申告の時期にもスムーズに業務を進めることができるでしょう。ぜひこの機会に「INVOY」を活用してみてください。

▼無料会員登録はこちら

まとめ

個人事業主はふるさと納税を利用することで、2,000円の実質負担額で自分の好きな自治体から返礼品を受け取ることができます。この制度では、一般的に会社員よりも上限額が大きくなる場合が多く、確定申告書の記載も比較的簡単なのが利点です。ただし、上限額が一定ではないことやワンストップ特例制度が適用されないことは、デメリットと言えます。個人事業主がふるさと納税を有効に活用するためには、控除上限額に注意する必要があります。

印鑑カードとは?取得に必要なものや手順を紹介

法人の印鑑証明書を入手するために必要な印鑑カードはお持ちでしょうか。この記事では、印鑑カードに関する…