納税するべき消費税を計算する際は、簡易課税と一般課税(原則課税)の2つの方法があります。簡易課税制度は事務負担を軽減するなどの目的で、中小企業を中心に取り入れられている方法です。本記事では、簡易課税制度の概要やメリット、インボイス制度で生じる影響などについて解説します。

目次

簡易課税制度とは何か?

簡易課税制度とは、消費税の納税額を計算する方法の1つです。消費税の計算方法には原則課税と簡易課税の2つがあり、事業者はいずれかの方法で計算し、申告する必要があります。

そもそも消費税には、受け取った消費税から、支払った消費税を差し引いた額を控除する「仕入税額控除」の仕組みがあります。しかし、この仕組みを利用するためには、課税された売上や仕入などに関わる請求書・レシートなどを集めて、1つ1つ消費税を集計する必要があります。中小企業や個人事業主にとってはこの作業が負担となりやすいことから、負担軽減のために用いられるのが簡易課税制度です。

簡易課税制度は、受け取った消費税額に「みなし仕入率」と呼ばれる割合を乗じることで計算します。 これによって事務作業の時間が短縮され、作業者の負担軽減に繋がります。また、簡易課税制度を利用することで節税効果に繋がるケースもあります。

参照:No.6505 簡易課税制度|国税庁

一般課税と簡易課税制度の違い

前項で、売上や仕入によって発生した消費税を1つ1つ集計する必要があると述べましたが、この方法によって消費税額を計算する方法を一般課税と言います。一般課税では、以下の計算式によって消費税額を求めます。

| 消費税の納付税額 = 課税売上にかかる消費税額 – 課税仕入などにかかる消費税額 |

それに対して、簡易課税制度はみなし仕入率を使った簡単な計算となることから、このような事務作業が苦手な方や、1つ1つ計算する余裕のない中小企業・個人事業主に使われる傾向があります。

簡易課税制度の適用要件

簡易課税制度を利用するための要件について、売上高と届出書の2つのポイントから解説します。

基準期間の課税売上高が5,000万以下の場合

簡易課税制度は、基準となる期間の課税売上高が5,000万以下の事業者が利用できる制度です。「基準となる期間」とは、制度を利用しようとする期間の2年前であり、法人は前々事業年度、個人事業者は前々年を指します。

また、対象となる売上高は消費税が課税されるものに限ります。参考として、事業で発生する可能性のある取引を、消費税の観点から整理してみましょう。

・課税取引:消費税の課税対象となる取引

・非課税取引:課税対象に馴染まない、または社会政策的配慮から消費税を課税しない取引

・不課税取引:消費税の課税対象とならない取引

非課税取引は土地の貸付や譲渡・有価証券の譲渡などによって発生する取引であり、不課税取引は給与や株式の配当金などに関する取引が該当します。簡易課税制度の適用を検討する際は、非課税取引や不課税取引を含まないようにして計算しましょう。

参照:No.6505 簡易課税制度|国税庁

参照:No.6209 非課税と不課税の違い|国税庁

消費税簡易課税制度選択届出書を事前提出している場合

簡易課税制度の適用を受けるには「消費税簡易課税制度選択届出書」を記入して税務署に提出する必要があります。 この届出書は国税庁のホームページで入手できます。

参照:[手続名]消費税簡易課税制度選択届出手続|国税庁

簡易課税制度の特徴や適用メリット・デメリット

簡易課税制度適用のメリット

簡易課税制度を適用するメリットを2点紹介します。

事務作業の負担が軽減できる

一般課税では、事業に関わる仕入の消費税を管理する必要があります。また、発生する取引などによっては、以下の3つの区分に分けて管理します。

・課税売上にかかるもの

・非課税売上にかかるもの

・課税売上と非課税売上のどちらにもかかるもの

その一方で、簡易課税制度を利用すれば、仕入に関する消費税を管理する作業が不要になります。事務作業で消費税を気にする必要がないため、作業にかかる時間や労力を削減できます。

節税に繋がる可能性がある

一般課税では、取引で発生した実際の消費税額を使って計算します。それに対して、簡易課税はみなし仕入率を使うことで、納税する消費税額を大まかに計算します。

計算方法が異なるため、採用する方法によって納税するべき消費税額に違いが発生します。みなし仕入率によって計算した金額の方が低ければ、消費税の節税が期待できるでしょう。

大体の売上高が予想できるという方は、一般課税を行なった場合の納税額と、簡易課税を行なった場合の納税額を計算して、納税額が安い方を選ぶといいでしょう。なお、一般課税では支出にかかる全ての消費税を控除できるとは限らないという点に注意が必要です。

簡易課税制度適用のデメリット

簡易課税制度を適用するデメリットを2点紹介します。

複数の事業を営んでいると作業負担が増す可能性がある

複数の事業を営む事業者が簡易課税制度を利用するためには、事業に該当するみなし仕入率をそれぞれ適用します。事業ごとに取引を管理することになるため、事業の数が多いと負担に感じることがあるでしょう。

取引で生じた消費税を事業ごとに管理しないという場合には、事業の中で一番低いみなし仕入率を使って計算することになります。

参照:No.6505 簡易課税制度|国税庁

納税額が増えてしまう可能性がある

一般課税の場合は、一時的に支出が多い期間が生じても、支払った分の消費税額を控除できます。しかし、簡易課税はみなし仕入れ率を使った計算を行うため、支出が増加しても売上高が同じであれば納税する額に変わりはありません。

これにより、簡易課税制度を使うことでかえって納税額が増えてしまう可能性があることに注意しましょう。

簡易課税制度の申告方法・手続き

簡易課税制度の適用を受けるために必要な手続きについて、詳しく解説します。

簡易課税制度の適用手続き

消費税簡易課税制度選択届出書は、簡易課税制度の適用を受けようとする課税期間の初日の前日までに提出する必要があります。例えば、2023年4月1日から2024年3月31日までの会計期間で適用したい場合、以下のスケジュールで対応します。

・2021年4月1日〜2022年3月31日:基準期間(課税売上高が5,000万円以下となる期間)

・2022年4月1日〜2023年3月31日:判定実施期間(届出書を提出する期間)

・2023年4月1日〜2024年3月31日:課税期間(簡易課税制度が適用される期間)

事業を始めて1年目であれば、初年度の期間中に届出書を提出することが可能です。

簡易課税制度の適用をやめる手続き

適用を中止しようとする課税期間の初日の前日までに「消費税簡易課税制度選択不適用届出手続」を提出します。なお、簡易課税制度の適用を受けた場合は、適用を2年間継続しなくてはいけない点に注意しましょう。

参照:[手続名]消費税簡易課税制度選択不適用届出手続|国税庁

納付する消費税の計算方法・計算式

簡易課税制度を適用した事業者が支払う消費税は、以下のように計算します。

<簡易課税の場合>

| 売上にかかる消費税額 – 売上にかかる消費税 × みなし仕入率 = 当期に支払う消費税 |

なお、一般課税の場合は、単純に受け取った消費税から支払った消費税を差し引く形で求めます。

<一般課税の場合>

| 売上にかかる消費税額 – 支出にかかる消費税額 = 当期に支払う消費税 |

参照:No.6505 簡易課税制度|国税庁

みなし仕入率とは?

計算で使用する「みなし仕入率」は、事業者の業種によって以下のように異なります。

| 事業区分 | 該当する事業 | みなし仕入率 |

| 第1種事業 | 卸売業 | 90% |

| 第2種事業 | 小売業、農業・林業・漁業(飲食料品の譲渡に係る事業に限る | 80% |

| 第3種事業 | 農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業 | 70% |

| 第4種事業 | 第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業(飲食店業など) | 60% |

| 第5種事業 | 運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く) | 50% |

| 第6種事業 | 不動産業 | 40% |

例として、卸売業を営む企業の場合で考えてみましょう。課税対象となる売上が3,000万円とすると、売上時に受け取った消費税額は300万円です。卸売業のみなし仕入率は90%なので、以下の計算を行います。

| 300万円(売上に掛かる受取消費税)× 90%(卸売業のみなし仕入率)= 270万円 300万円(売上に掛かる受取消費税)– 270万円 = 30万円(当期に支払う消費税) |

この企業は消費税として30万円を納める必要があるとわかります。

参照:No.6505 簡易課税制度|国税庁

原則課税と簡易課税、どちらがお得?

原則課税と簡易課税のどちらを選択すべきなのかは、事業の内容や支出の状況などによって異なります。本項では小売業の企業を例にして、得になるケースについて考えてみましょう。

原則課税の方が得なケース

小売業のみなし仕入れ率は80%であるため、実際の仕入れ率が80%よりも高い場合には、原則課税の方が得になる可能性が高いと言えます。また、原則課税は固定資産の購入など一時的に支出が多くなる場合に、得をしやすくなります。

これを踏まえて、原則課税の場合と簡易課税の場合、それぞれ納税すべき消費税額を計算してみましょう。今回は売上が1,000万円、仕入が700万円の企業と仮定して考えてみます。

<原則課税の場合>

| 1,000,000円 – 700,000円 = 300,000円 |

<簡易課税の場合>

| 1,000,000円 -( 1,000,000円 × 80%) = 200,000円 |

簡易課税の方が納税額を10万円節約できる計算となります。しかし、300万円の固定資産の購入があれば、これも支出に含まれるため、原則課税の場合には控除できる金額が増します。

<原則課税の場合>

| 1,000,000円 -(700,000円 + 300,000円) = 0円 |

この計算により、今回のケースの場合は原則課税の方が得になる計算とわかります。なお、控除の対象となる支出には規定があるため、国税庁のホームページなどで事前に確認しておきましょう。

参照:No.6451 仕入税額控除の対象となるもの|国税庁

簡易課税の方が得なケース

みなし仕入率の80%よりも実際の仕入れ率が下回る場合には、みなし仕入率を使って消費税を控除する簡易課税制度を適用した方が得です。

先ほどと同じように、売上が1,000万円、仕入が700万円の企業で考えてみます。この場合は、以下の計算により実際の仕入率が70%であることがわかります。

| 7,000,000円 ÷ 10,000,000円 = 70% |

控除できる額が多いほど得であるため、実際の仕入率である70%よりも、みなし仕入率80%を適用した方が得であると考えられます。確認として、原則課税と簡易課税の2つの方法における納税額を計算してみましょう。

<原則課税の場合>

| 1,000,000円 – 700,000円 = 300,000円 |

<簡易課税の場合>

| 1,000,000円 – 1,000,000円 × 80% = 200,000円 |

簡易課税制度を適用した方が、消費税の納税額を10万円抑えられることがわかりました。

簡易課税制度の消費税の計算シミュレーション

簡易課税制度では、納める消費税の計算式に「みなし仕入率」を用います。具体的に、消費税の計算例を見てみましょう。

エステサロン(施術と美容アイテムの販売を行っている場合)

エステサロンでの売上に対する消費税額について、簡易課税制度での計算方法で確認してみましょう。

エステサロンで行われる施術サービスの売上は、第5種事業(サービス業)に該当します。一方、エステサロンで取り扱う美容クリームなどの物品の販売については、第2種事業(小売業)に分類されます。

第5種事業(サービス業)のみなし仕入率は50%、第2種事業のみなし仕入率は80%です。それぞれのみなし仕入率を用いて、消費税の納税額を計算してみましょう。

・美容アイテムの販売で受け取った消費税が200万円

・エステの施術で受け取った消費税が300万円

| (小売業分)200万円-(200万円×80%)=40万円 (サービス業分)300万円-(300万円×50%)=150万円 納めるべき消費税の額 40万円+150万円=190万円 |

飲食店(店内飲食とテイクアウトの両方を提供している場合)

飲食店の場合、店内に飲食スペースがあり、店内飲食を行う場合は第4種事業に該当します。しかし、店内に飲食スペースがあるお店でテイクアウトを選ばれた場合は、第3種事業に該当します。

この他にも、店内に飲食スペースがない場合や、店内での調理をせず仕入れたものを提供している場合などで、事業種区分が変わってくるため注意が必要です。

ここでは、店内に飲食スペースがあるお店で、店内飲食とテイクアウトの両方を提供している場合の簡易課税制度で納める消費税の計算について見てみましょう。

・店内飲食で受け取った消費税が300万円

・テイクアウトで受け取った消費税が100万円

| (店内飲食分)300万円-(300万円×60%)=120万円 (テイクアウト分)100万円-(100万円×70%)=30万円 納めるべき消費税の額 120万円+30万円=150万円 |

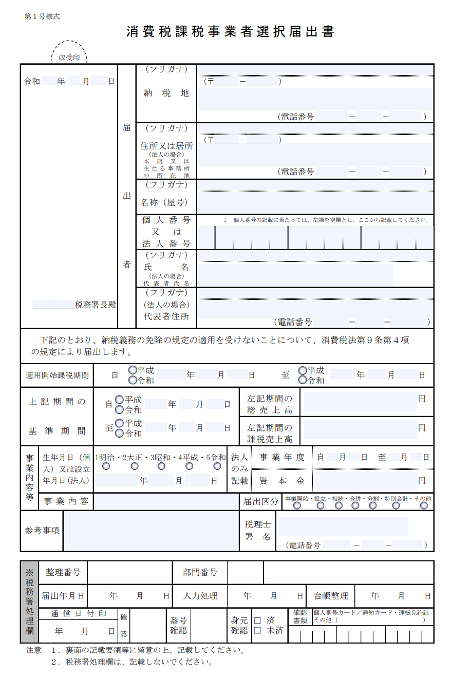

消費税簡易課税制度選択届出書の書き方例

簡易課税制度を利用する際には、「消費税簡易課税制度選択届出書」を納税地の税務署に提出する必要があります。この届出書は、国税庁のホームページからダウンロードできます。

参照:D1-4 消費税課税事業者選択届出手続|国税庁

・届出者…納税地、氏名を記載します。法人の場合は法人番号を記載します。

・適用開始課税期間…適用開始日の希望日を記載します。

・事業内容…事業内容と事業区分を記載します。

・①の基準期間…適用開始課税期間の2年前の日付を記載します。

・②の課税売上高…適用開始課税期間の2年前の売上高を記載します。

・その他「はい、いいえ」で質問事項に回答します。

2023年10月からのインボイス制度による簡易課税制度の利用の影響

インボイス制度が簡易課税制度に及ぼす影響について解説します。

インボイス制度(適格請求書等保存方式)とは?

インボイス制度とは、消費税の仕入税額控除の適用のために「適格請求書」と呼ばれる請求書を発行・保存することなどを求める制度です。適格請求書は売り手側が買い手側に対して税率や消費税額などを正しく伝えるための書類であり、現行の請求書に加えて、以下をはじめとする事項を記載する必要があります。

・登録番号

・適用税率

・消費税額

適格請求書を作成するためには、事前の登録によって「適格請求書発行事業者」となることが求められます。

インボイス制度の施行によって、これまで消費税を支払わなくて済んだ免税事業者の益税を是正する狙いがあります。また、適格請求書を発行することで会計業務における透明性を高める狙いがあるとも言われています。

参照:適格請求書等保存方式の概要

関連リンク:インボイス制度とは?2023年までに事業者ができる対応策を徹底解説

簡易課税制度の適用により適格請求書関連の作業が削減できる

インボイス制度では、適格請求書の存在によって経理業務の負担増が懸念されています。適格請求書は税率や消費税額などの記載方法が細かく定められているため、施行時は混乱が発生することも予想されます。

しかし、これまで解説してきた通り、簡易課税制度を適用する事業者が消費税を計算する際、売上にかかる消費税額にみなし仕入れ率を乗じることで税率を求めます。毎回の取引で発生する領収書やレシート・請求書が適格請求書の要件を満たしているかどうか、簡易課税制度を適用する場合には気にしなくて構いません。

インボイス制度の施行にあたって、適格請求書発行事業者になろうと考えている方は、簡易課税制度の適用もあわせて検討するといいでしょう。

インボイス制度の経過措置を利用できる

免税事業者が簡易課税制度を利用するには「消費税課税事業者選択届出書」を税務署に提出して課税事業者になる必要があります。

しかし、インボイス制度の導入により、2021年10月1日〜2029年9月30日に適格請求書発行事業者の申請をした免税事業者は、課税事業者になるための届出を省く経過措置が利用できます。つまり「適格請求書発行事業者の登録申請書」を提出するだけで、課税事業者かつインボイス制度における登録事業者の両方になれます。

参照:[手続き名]消費税課税事業所届出手続(基準期間用)| 国税庁

経理業務を楽にするならINVOYがおすすめ

経理業務は書類の発行や会計ソフトへの入力など何かとやることが多く、つい後回しにしてしまうという方も多いのではないでしょうか。さらに、インボイス制度が施行されると、これまで以上に経理業務の負担が増すことが予想されます。

決算や確定申告を余裕を持って終わらせるためには、日頃から経理業務を適切に進めておくことが重要です。 些細な業務でも遅延することなく、できるだけリアルタイムに処理していきましょう。

弊社のサービス「INVOY」は、経理業務を効率化させるためのツールです。INVOYは請求書といった経理業務に欠かせない書類の発行・管理をはじめ、入金消し込みなど、さまざまな機能を備えています。インボイス制度に欠かせない適格請求書の発行もできますので、この機会にぜひ登録をご検討ください。

INVOYの無料登録はコチラから

まとめ

簡易課税制度の適用は、売上高の規定を満たした上で、届出書を提出する必要があります。しかし、適用によって事務負担の軽減や節税といった効果を得られる可能性があります。簡易課税と一般課税のどちらが得であるか計算し、事業に適した方法を取り入れましょう。

また、手続きを行う上ではインボイス制度の動向もあわせて確認することが重要です。国税庁のホームページなども確認しながら、正しい対応を行いましょう。

簡易課税制度に関するよくある質問

インボイスの登録事業者になったら簡易課税制度が利用できなくなる?

インボイスの課税事業者かどうかで、簡易課税制度の利用の有無が決まることはありません。課税事業者でも、一般課税と簡易課税のいずれかを選択することができます。

個人事業主は簡易課税制度を選ぶべき?

必ずしも、個人事業主に簡易課税制度が向いているとは限りません。大切なのは、事業の内容や売上などを見て、シミュレーションをしながら慎重に検討することです。今後の事業の方向性や仕入の内容も踏まえて選びましょう。

インボイス制度の登録の取り消しはできるの?

インボイス制度の申請を済ませた後、取り消しをすることは可能です。その場合、「適格請求書発行事業者の登録の取り消しを求める旨の届出書」という書類を税務署に提出する必要があります。

ビジネス文書の日付表現で「日付をぼかす」は問題ないかについて…

ビジネスの世界では、正確性と透明性が何よりも重視されます。契約書や請求書に記される日付は、取引の根幹…