クレジットカードでの支払いができるかお客様から聞かれた時、非対応の状況にあると申し訳ない気持ちになることもあるでしょう。クレジットカード決済ができるようになると、どのようなメリットやデメリットがあるのか、決済の仕組みとともにご紹介します。

目次

クレジットカード決済とは何か

クレジットカードを使用して、お買い物などをした際の支払いを行うことをクレジットカード決済と呼びます。日々の店舗でのお買い物や様々なサービスの利用時等、代金を支払う場面の多くで選択可能な決済手段であり、特にインターネットショッピングでの利用率はとても高くなっています。

クレジットカード決済を利用した際の購入の流れ

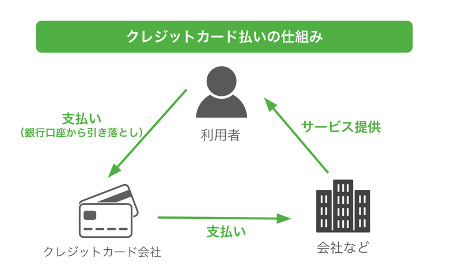

クレジットカード決済の仕組みについて押さえておきましょう。現金での支払いは、利用者とお店とのやりとりになりますが、クレジットカード決済の場合は利用者・お店・クレジットカード会社の3者が関わることとなります。

まず、利用者が加盟店で買い物などをし、クレジットカード決済をすると、その料金の支払いはクレジットカード会社が加盟店へ行います。つまり、利用者は後払いという形で、後日その料金をカード会社へ支払います。利用者によるカード会社への支払いは、利用者名義の銀行口座からの引き落としで行われる仕組みです。

ECサイトでのクレジットカード決済の仕組み

ECサイトでのクレジットカード決済は、決済代行会社を通じて行われることも多いです。利用者は、ECサイト上で商品等を購入し、クレジットカード決済を選択します。決済代行会社を経由する場合、その段階で利用者の与信を行った後、問題なければ商品発送等が実施される仕組みです。この場合も、商品購入時の支払いはカード会社が立て替える形となり、利用者は銀行口座からの引き落としによってカード会社へ料金を支払います。

なお、決済代行会社を通さずクレジットカード会社と加盟店とが個別に契約を結ぶことも可能です。しかし、クレジットカード決済のための体制を整えるなどの手間やコストを考えると、決済代行業者を利用した方が効率的です。与信や売上入金など、各カード会社とのやりとりは決済代行会社へ任せることができる点も大きなメリットと言えるでしょう。

クレジットカード決済の導入方法

先ほども少し触れたように、クレジットカード決済はカード会社と加盟店が直接契約を結ぶ方法と、決済代行業者を利用する方法との2通りがあります。

直接契約

VisaやMasterCard、JCBなどの加盟店管理会社と直接契約をする方法です。仲介業者をはさまないことで、決済手数料が抑えられるというメリットがありますが、この方法をとれるのは一部の大手企業など売上額が大きい企業に限られるようです。

各カード会社ごとの審査

それぞれのカードブランドごとの審査を受けることとなり、準備にはそれなりの人手も必要です。審査の基準は各カード会社で異なります。

決済システムや法規制対応等

直接契約では、自社で決済システムを構築し、そのシステムの運用やカード業界の法規制対応なども行うこととなります。各カードブランドごとのルールや仕様に基づいてシステムを構築しなければならず、開発にはそれなりの費用もかかります。

事務・経理業務の体制づくり

クレジットカード決済の売上は、各カードブランドごとに設けられた締め日と入金日があるため、取り扱うカードブランドが増えれば増えるほど経理業務や事務処理が複雑になります。ミスを防ぐためにも、人員を確保して事務・経理業務にあたる必要が出てくるでしょう。

決済代行業者を利用して契約する

加盟店とカード会社とを仲介する決済代行業者を利用して導入することを、包括加盟店方式と呼びます。仲介のための手数料はかかりますが、各カードブランドとの契約交渉をはじめ決済管理・入金処理の運用がシンプルになり、管理システムも自社で用意する必要がないことから、多くの企業に選ばれている方法です。

各カード会社との契約

決済代行業者が各カードブランドとの契約交渉を行うため、加盟店は申請書類を用意するだけで手続きが進んでいきます。審査について不安がある場合は、アドバイスを受けることも可能です。

決済システム等の運用

決済システムは決済代行業者の提供するものを利用できるため、開発に携わる必要はありません。カードブランドが複数にわたっても、1つの決済システムに集約されるため便利です。

事務・経理業務

本来ならば各カードブランドごとに締め日・入金日が異なりますが、決済代行業者を活用すると毎月の売上を一本化して一括処理することが可能です。

クレジットカード決済を導入する事業者のメリット

キャッシュレス決済が一般的になった昨今では、クレジットカード決済を導入するメリットをより強く感じるのではないでしょうか。具体的に見てみましょう。

より多くの顧客が購入しやすくなる

日頃から現金をあまり持たずクレジットカード決済を主とするお客様からも選ばれやすくなり、販売機会の増加が見込めます。特に給料日前など、手持ちの現金が不足しがちな時期でもクレジットカードなら購入しやすいため、買い控えを防ぐことにもつながるでしょう。せっかくお店やサイトへ訪問してくれたにも関わらず、クレジットカード決済がないという理由で他のお店に移行してしまうリスクが減少します。

顧客単価が高くなる

一般的に、クレジットカード決済を選択する人は、現金での購入に比べてより多くの買い物をすると言われています。欲しいタイミングですぐに購入できるという利便性や気軽さが、比較的高額な商品の買いやすさにもつながっていると考えられます。

未払いのリスクを軽減できる

クレジットカード決済の場合、料金はカード会社によって立て替えられるため、加盟店は未払いの心配がなく安心です。

定期課金が必要な商品が販売しやすい

クレジットカード決済には自動引き落としの機能もあるため、定期購入の商品や定期契約のサービスなど、毎月継続して支払いが必要となる商品・サービスも販売しやすくなります。

越境ECで海外からの需要にも対応しやすい

日本の製品は、海外からも人気が高いことで知られています。最近は、海外の人々をターゲットにした越境ECで製品を販売する人も増えており、今後ますます発展すると考えられます。クレジットカード決済を準備すると、海外ECでの販売に対応できるというメリットもあるでしょう。

クレジットカード決済を導入する事業者のデメリット

クレジットカード決済を導入すると、様々なメリットがあります。しかし、売上代金の数%は決済手数料として差し引かれるというデメリットも。現金で同じ金額を販売すれば負担することのない費用となるため、利益は少し減ります。

また、クレジットカードの不正利用への対策や、情報漏えいの防止などのセキュリティ面への対策も必要となります。

クレジットカード決済の消費者のメリット

クレジットカード決済のメリットは、加盟店側ばかりでなく消費者側にもあります。

手元に現金がなくても購入可能

多くの場合、クレジットカードのショッピング枠内であれば、手元や口座に現金がなくても商品の購入が可能です。給料日前でお財布の中身が寂しくても、クレジットカードを使えば欲しいものを欲しいタイミングで購入しやすいのです。

高額な商品は分割払いで負担を軽減できる

クレジットカード決済なら、分割払いを選択することも可能です。高額な商品でも、3回~24回に分けて支払うことができれば、購入までのハードルも低くなるでしょう。分割払いを選択した場合、手数料はかかりますが、計画的に支払っていける安心感が得られます。

ポイントやマイルで還元される

クレジットカードの多くは、お買い物等の支払い額に応じポイントやマイルが貯まる仕組みとなっています。貯まったポイントを使って欲しい商品を購入したり、マイルを使って旅行に行ったりできるため、ポイントやマイルの還元率が高いクレジットカードは人気です。

会員優待特典が活用できる

各カード会社やクレジットカードの種類により、会員優待特典が活用できます。例えば、飲食店や宿泊施設、レジャー施設、映画館などの割引が該当します。ゴールドカード・プラチナカードの保有者が空港ラウンジを利用できることも、会員優待特典の1つです。

付帯保険がある

クレジットカードを持っていると、付帯保険が受けられる点もメリットです。付帯保険には、自動的に付帯されるものと条件を満たすことで付帯されるものがあり、旅行保険が代表的。その他には、盗難・紛失保険やショッピング保険、オンライン不正利用保険などがあります。

クレジットカード決済の消費者のデメリット

クレジットカードは、手元に現金がなくてもお買い物が気軽にできるため、つい使いすぎてその後の支払いに苦労するといったリスクがあります。分割払い・リボ払いで月々の支払いの負担を軽減できますが、これも多くなればなるほど手数料がかさみ、トータルでの支払い額が現金よりも高くなることを知っておく必要があるでしょう。

クレジットカード決済の手数料とは

クレジットカードの手数料は、加盟店側にかかるものと利用者側にかかるものの2種類があります。利用者側にかかる手数料は、一括払い以外の方法で決済した時に発生しますが、加盟店側の手数料はお客様がクレジットカードで商品等を購入するたびに発生します。

関連リンク:クレカ決済の手数料とは?加盟店の手数料についても解説

クレジットカード決済手数料の費用相場

クレジットカード決済手数料は、業種によって費用相場が異なります。一般的に、全国チェーンを展開するような販売規模の大きい業種なら手数料は低くなりますが、個人経営の店舗は高くなる傾向にあるようです。また、物販業よりもサービス業の方が未払いリスクが高いという事情から、サービス業の手数料の相場は高くなっています。

| 業種・事業規模 | 手数料の目安 |

| 家電量販店、大型チェーン店 | 1~1.5 % |

| デパート、百貨店 | 2~3% |

| 個人経営店、専門店 | 3~5% |

| 居酒屋、レストラン | 4~7% |

| サービス業 | 7~10% |

クレジットカードの国際カードブランド

日本で利用されているほとんどのクレジットカードは、5大国際カードブランドに含まれています。

5大国際カードブランドとは、JCB、Visa、MasterCard、アメリカン・エキスプレス、ダイナーズクラブの5つです。

これらの国際カードブランドは、それぞれ年会費や付帯サービスが異なります。VisaやMasterCardは、クレジットカードを作ったことのない人でも申し込みやすいブランドとして知られている一方で、アメリカンエキスプレスは富裕層向けであると認識している人も多いでしょう。

加盟店としては、顧客がどのようなカードブランドを持つ傾向にあるのかをよく見極めて、自社の取り扱いカードブランドを選定する必要があります。

INVOYカード払いがおすすめな理由

INVOYは、請求書の発行から支払いまでスムーズに行える、クラウド請求書プラットフォームです。受け取った請求書をINVOYに登録し、クレジットカード決済をすると3営業日以内に支払いを実行。ビジネスの請求書をはじめ、外注費や事務所の家賃・光熱費などもすべてカード払いに切り替えることができます。

INVOYカード払いの手数料は、業界最安水準の3%。資金繰りがしやすく、個人で事業を営んでいる経営者の方々にも多く選ばれています。

まとめ

クレジットカード決済を導入することは、消費者側だけでなく加盟店側にも多くのメリットをもたらします。現金以外での支払い方法を選ぶ消費者が増えている昨今では、クレジットカード決済ができるかどうかも顧客の確保において重要なポイントとなり、国内のインターネットショップや海外ECを通じた販路拡大にもつながります。これからクレジットカード決済の導入を考えたい方は、ぜひ参考にしてみてください。

診断書の添え状テンプレート決定版|休職・復職で失礼のない書き…

診断書を会社に送るという行為は、単なる事務手続きではありません。それは、あなたがこれから心身を休ませ…