「いつから消費税を支払う必要があるのか?」という疑問を感じている個人事業主の方が多いかもしれません。本記事では、消費税の仕組み、課税される事業者と免税される事業者の違い、納税の義務が生じるタイミング、課税制度の種類について詳しく解説しています。また、消費税の計算方法や納付手続きについても紹介していますので、参考にしてください。

目次

そもそも消費税とは?

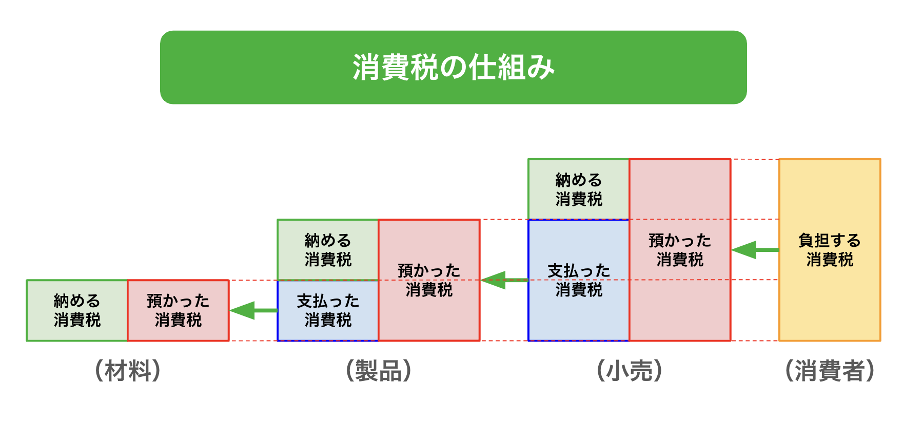

消費税は、商品の販売やサービス提供などの取引にかかる税金です。この税制は、税金の二重課税を防ぐため、生産や流通などの各段階で税金を課す多段階課税方式を採用しています。各事業者は、取引時に追加された消費税から仕入れ時に支払った税金を差し引いて、その差額を国に支払います。従って、消費者が実質的な税金負担者である一方で、実際の納税者は取引の各段階で売上を上げた事業者です。

消費税の仕組みを理解する際に、以下の図を参照してみましょう。ここでは、材料の販売者、製品を作る事業者、製品を販売する事業者、そして製品を購入する消費者の4つの主要な関係者が関わります。取引時に各事業者が徴収した消費税から、自身が支払った消費税を差し引き、残りを国に納めます。図を見れば明らかなように、このプロセスにより、各事業者が納める消費税の合計が消費者の負担する消費税額と同じになる仕組みです。

消費税は、国税と地方税の2つで構成されており、現在は標準税率と軽減税率の複数税率が用いられています。標準税率は10%であり、内訳は国税が7.8%、地方消費税が2.2%です。軽減税率の場合は8%であり、内訳は国税が6.24%、地方税が1.76%です。これらはそれぞれが独立した税金であるため、まず国税の消費税を計算し、その算出された税額をもとに地方消費税を求めます。

参照:消費税のしくみ|国税庁

消費税の課税事業者と免税事業者の違い

課税事業者とは、消費税を支払い、国に納付する義務のある法人や個人事業主を指します。しかし、一定の条件を満たす場合、消費税の納税が免除される事業者は「免税事業者」と呼ばれ、免税の条件を満たせば、法人や個人であっても消費税を納める必要がありません。

消費税の納税義務は、課税売上高が1,000万円を超えた場合、その事業者に対して課されます。一方で、売上が1,000万円以下であれば、納税義務は生じません。ただし、基準期間中の売上が1,000万円以下でも、特定期間の売上や給与支払額が1,000万円を超える場合は、その課税期間から事業者は課税事業者となり、消費税を納めなければなりません。

また、課税事業者と免税事業者の区分は、インボイス制度とも密接に関連しています。インボイスを発行する事業者は、「適格請求書発行事業者」の登録が必ず必要です。適格請求書発行事業者は登録後に課税事業者となるため、インボイス(適格請求書)の発行と納税義務は一体となっています。

参照:No.6125 国内取引の納税義務者|国税庁

No.6501 納税義務の免除|国税庁

D1-64 適格請求書発行事業者の登録申請手続(国内事業者用)|国税庁

関連リンク:消費税の課税事業者とは?免税事業者との違い、計算方法、提出書類などを解説

個人事業主の消費税の納税義務を負うタイミング

個人事業主に消費税の納税義務が発生するのはいつからでしょうか?納税義務を負う3つのタイミングについて解説します。

ケース① 売上が規定額に達したとき

課税事業者になるかどうかは、前々年の売り上げが 1,000万円以上かどうかで決まります。個人事業主の場合、前年の上半期の売り上げや支払った給与が1,000万円を超えていれば、今年から税金を払う必要があります。

気を付けなければならないのは、商品を売ったお金だけでなく、事業用の固定資産を売ったお金も含まれることです。また、2年前が課税事業者だった場合は税抜金額で判断し、免税事業者はもともと消費税を預かっていないため、総額で判断します。開業したばかりの年は、売り上げがないため、基本的には税金を払う必要がありません。その他、税金を払うための条件はいくつかありますので、自社の状況をよく確認しましょう。

参照:消費税のしくみ|国税庁

事業者の事業用固定資産の売却|国税庁

ケース② 資本金一千万円以上で法人化したとき

個人事業主が法人に変わった場合、もし資本金(会社を始める時のお金)が 1,000万円以上だったり、出資金が 1,000万円以上だったりすると、税金を払わなければいけない「課税事業者」と見なされます。また、課税売上高が 1,000万円以上の事業を受け継いだり、特定の新しい会社(特定新規設立法人)を作ったりした場合も同じです。

つまり、法人化しても資本金額や売上高の条件を満たしていない場合は、税金を払わなくてもいいことになりますので、最初の1年目に税金を免除されるためには、資本金が 1,000万円未満であることが必要です。 1,000万円以上の資本金で会社を作ると、最初から税金を払わなければいけない「課税事業者」として扱われ、最初の年の確定申告から税金を払う必要があります。

参照:No.6531 新規開業又は法人の新規設立のとき|国税庁

No.6503 基準期間がない法人の納税義務の免除の特例|国税庁

ケース③ 適格請求書発行事業者に登録したとき

個人事業主が税金を支払う必要が生じる条件の1つは、適格請求書を発行できる業者に登録することです。つまり、自分のビジネスでインボイス(請求書)を発行する場合、そのための特定の登録手続きをしなければなりません。この登録をすると、自動的に税金を支払う「課税事業者」として扱われることになります。

通常、課税事業者になるためには、税務署に「消費税課税事業者届出書」という書類の提出が必要です。しかし、インボイス制度では、適格請求書を発行する業者が希望日を登録申請書に記載すれば、その日から課税事業者となることができます。この手続きでは、税務署に別途書類を提出する必要はありません。

参照:D1-64 適格請求書発行事業者の登録申請手続(国内事業者用)|国税庁

課税事業者の課税制度の種類

課税事業者は、一般課税制度・簡易課税制度のどちらかを選択できます。それぞれの制度の概要や特徴、対象者についてわかりやすく解説します。

一般課税制度

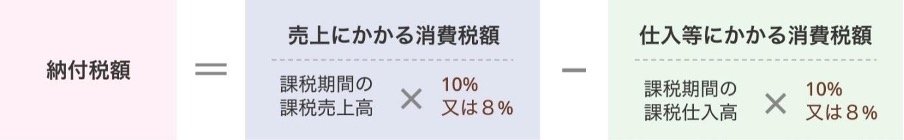

一般課税制度は、課税売上高に関わらず、どの事業者も選択できる制度で、本則課税、原則課税とも呼ばれます。この制度では、課税される取引の中で売上によって預かった消費税額から、仕入で支払った消費税額を引いて、納税額を算出します。このように、その事業者が支払った消費税額を差し引く方法が、消費税の計算方法の原則である一般課税です。

一般課税では課税取引や免税取引などの区別が必要で、取引で支払った消費税を一件ごとに明確に記録することが不可欠です。そのため、簡易課税制度に比較すると、より詳細な計算や知識が求められます。一般課税では税額計算が証憑に基づき行われるため、仕入れを記録した帳簿と、仕入れに関する請求書などの書類の保存が義務付けられています。

参照:消費税のしくみ 消費税の計算の仕方 原則(一般課税)|国税庁

簡易課税制度

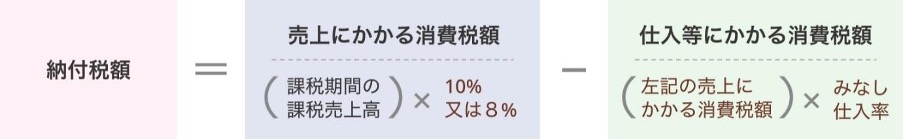

簡易課税制度は、特に中小規模の事業者を支援するためのもので、一般課税制度よりも手続きが簡素化されています。ただし、原則、売上高が5千万円以下の事業者にしか適用されません。

通常、消費税の支払額は、「受け取った消費税額から支払った消費税額を引く」というのが基本です。この計算方法が前述の一般課税ですが、一般課税では課税・非課税の取引を分けなければならず、軽減税率の品目がある場合は、仕入税額控除の割合を確認する必要があります。

これに対し、簡易課税制度では、このような複雑な計算をせず、みなし仕入率(業種ごとの一定の割合)をかけることで消費税額を算出します。つまり、簡易課税制度では、売上から消費税を計算する際に、業種ごとに定められた割合を掛けるだけで済む計算法です。この簡単な計算方法により、事務の手間が軽減されることが期待されます。

参照:消費税のしくみ 消費税の計算の仕方 簡易な計算方法(簡易課税制度)|国税庁

個人事業主の消費税の計算をシミュレーション

個人事業主が消費税を計算する方法について、一般課税制度・簡易課税制度に分けてシミュレーションを紹介します。

一般課税制度の場合

まず、仕入れなどで支払った消費税は、正確に帳簿に記録する必要があります。特に、8%の軽減税率と10%の通常税率をはっきり区別して記録しておくことが大切です。

一般課税方式を用いた計算例は、以下のとおりです。

<例>

商品売上額(課税売上げ額)が1,100万円、課税仕入れ額が660万円、消費税率10%と仮定した場合の消費税計算をシミュレーションしてみましょう。

※課税売上げには、商品の売上げだけでなく、事業で使用した機械や建物などの資産を売却した代金なども含まれます。ただし、土地の売却益や土地の賃貸収入などのような非課税売上げは、課税売上げには含まれません。

消費税の申告では、前述したように、国税7.8%・地方消費税2.2%に分けて計算するため、以下のようなステップで計算します。

| ①年間の税抜売上げを計算 ▼税込総額に110分の100をかけ、本体価格(課税標準)を算出します。 1,100万円×100/110=1,000万 ②売上で預かった消費税7.8%分を計算 ▼課税標準に100分の7.8をかけます。 1,000万円×7.8/100=780,000円 ③仕入等で支払った消費税7.8%分を計算 ▼仕入等で支払った課税仕入れの税込総額に、110分の7.8をかけます。 660万円×7.8/110=468,000円 ④消費税を計算 ▼預かった消費税の額から、仕入等で支払った消費税額を引きます。 780,000円-468,000円=312,000円 ⑤地方消費税を計算する ▼地方消費税の2.2%分を割り出すために、④で求めた消費税額に78分の22をかけます。全体に対して7.8%分の金額から、地方消費税の2.2%分を計算するため、やや複雑です。 312,000円×22/78=88,000円 |

最終的に納付する額は以下のとおりです。

| 消費税:312,000円 地方消費税:88,000円 合計40万円 |

以上のように、課税売上高と仕入額をしっかり把握すれば、消費税額を計算するのは難しくありません。但し、非課税取引がある場合は、それらを除外して計算する必要があります。取引が細かい事業者は、それぞれの取引が課税か非課税かを確認する必要があるため、負担が大きくなるかもしれません。

なお、現在は10%と8%の消費税率の取引を別々に計算する必要があります。なお、経費や設備投資などの支出が多い場合、消費税の還付が可能なことがありますので、一般課税方式(原則課税方式)を選択することが賢明です。

以上、計算方法をくわしく説明しましたが、会計ソフトを使えば、自動的に計算されますので、計算式を覚えなくても大丈夫です。

簡易課税制度の場合

簡易課税制度では、事業の種類ごとに売上を区分し、その売上に基づいて徴収された消費税に「みなし仕入率」を適用して消費税の納税額を計算します。みなし仕入率とは、業種ごとに定められた利益率を基にした率です。以下に割合を示します。

| 第1種事業(卸売業):90% 第2種事業(小売業):80% 第3種事業(製造業、建設業、農業・林業・漁業など): 70% 第4種事業(飲食業、その他の事業):60% 第5種事業(運輸通信業、金融業、保険業などのサービス業):50% 第6種事業(不動産業):40% |

例:

簡易課税の計算方法を、一般課税方式と同じ例でシミュレーションしてみましょう。なお、小売業と仮定して、みなし仕入率80%を適用します。

| ①年間の税抜売上げを計算 ▼税込総額に110分の100をかけ、本体価格(課税標準)を算出します。 1,100万円×100/110=1,000万 ②売上で預かった消費税7.8%分を計算 ▼課税標準に100分の7.8をかけます。 1,000万円×7.8/100=780,000円 ③仕入等で支払った消費税7.8%分を計算 簡易課税の場合には、実際の仕入にかかる消費税の額と関係なく、課税売上高に応じて消費税額が決まります。 1,100万円×7.8/110=780,000円 780,000円×80%(みなし仕入率)=624,000円 ※複数の事業区分がある場合は、原則、各事業区分のみなし仕入率を加重平均して、全体に対する仕入率を求めます。加重平均とは、平均値を算出する際、量の大小を反映させるために数値の重みを加味して平均値を出すことです。 ④消費税を計算する ▼預かった消費税の額から、仕入等で支払った消費税額を引きます。 780,000円-624,000円=156,000円 ⑤地方消費税を計算する ▼地方消費税の2.2%分を割り出すために、④で求めた消費税額に78分の22をかけます。 156,000円×22/78=44,000円 |

最終的に納める税額は、消費税156,000円と地方消費税44,000円の合計で、200,000円となります。

一般課税で計算した場合は納付すべき消費税額は40万円でしたが、簡易課税制度方式では20万円となり、売上金額と仕入額が同じでも、計算方法によって大きな差が生じます。簡易課税制度では、みなし仕入率の割合によって税額が変わるため、どちらが有利かを検討することをおすすめします。

個人事業主の消費税の申告方法

ここからは消費税を納付するまでの手順を解説します。

確定申告を行う

消費税を納付するためには、確定申告が必要です。2023年10月1日から始まったインボイス制度により、初めて課税事業者となった個人事業主も対象となります。

まず、申告書を作成するために、領収書や請求書などの書類を集め、日々の収支を把握し、会計ソフトなどを使用して金額をまとめます。この作業は定期的に行うことをおすすめします。

個人事業主の場合、課税期間は通常、1月1日から12月31日までです。この期間の課税売上高をもとに、消費税の納税額を計算します。会計ソフトを使用している場合は、一般的に所得税の確定申告書を作成すると同時に、消費税の申告書も自動的に作成され、事務処理が簡単です。消費税の申告書は、消費税と地方消費税の両方をまとめて申告する書式となっています。

確定申告と消費税の納付は、課税期間が終了した後、翌年の3月31日までに行ってください。

関連リンク:

個人事業主は確定申告が必要?必要書類や注意点、流れを紹介

確定申告のやり方は?【初心者向け】流れ、必要書類、対象者、納税をわかりやすく紹介

該当する場合は中間申告を行う

確定申告による消費税が一定額を超える場合、翌年に中間申告と納付が必要です。個人事業主の場合は、前年の消費税額が48万円を超える事業者が対象となります。この判定には消費税のうち7.8%分の税額のみが含まれ、地方消費税の2.2%は含まれません。

課税期間の特例を受けている事業者は、中間申告は不要です。

中間納付の時期と回数は、前年に納税した金額に応じて以下のように決められています。

| 48万円以下 | 原則、中間申告は不要。※任意の中間申告制度あり |

| 48万円超-400万円以下 | 8月末期限の年1回、6か月相当を納付 |

| 400万円超-4,800万円以下 | 5、8、11月末期限の年3回、それぞれ3か月相当を納付 |

| 4,800万円超 | 1~3月分は5月末、6月末から翌年1月までは毎月末期限で計11回、それぞれ1か月相当を納付 |

個人事業主の消費税の納付方法

つぎに消費税の納付方法について見ていきましょう。

納付方法は、申告時に支払う方法と、予納する方法があります。

申告時に併せて納付する

令和5年分の消費税及び地方消費税の確定申告の納期限は、令和6年4月1日(月)です。消費税の納付期限も同日までなので、申告と納税は同時に行いましょう。

支払い方法は以下から選択できます。任意の方法を選んで、早めに済ませましょう。

・振替納税(※事前に手続きが必要)

・e-Taxによる口座振替(ダイレクト納付)

・インターネットバンキングなど

・クレジットカードでの納付

・スマホアプリ納付(※30万円以下のみ)

・コンビニ納付(QRコード)(※30万円以下のみ)

・現金納付(金融機関または所轄税務署)

参照:【税金の納付】|国税庁

予納する

予納は、税金を事前に納めておくことで、資金管理をスムーズにする手段です。消費税は実際には消費者からの預り金ですが、その資金が手元にあると事業運営に使用されてしまう可能性があるため、確定申告の時期になって「お金がない」という状況に陥ることも考えられます。

中間申告を行うことでこれらの問題を一部緩和できますが、予納を選択することも一つの手段です。なお、予納を利用するには、「ダイレクト納付」の届出が必要です。ダイレクト納付では、税務署に事前に届け出をすることで、e-Taxを使って電子申告や納付情報の登録を行った後、指定した日付にまたは即時に、預金口座からの振替を簡単なクリック操作で行うことができます。

消費税の申告・納付期限を過ぎてしまうとどうなる?

消費税の申告・納付の期限を過ぎた場合の罰則や対処法について以下にまとめましたので、確認しておいてください。

申告期限を過ぎた場合

消費税の申告期限を過ぎると、無申告加算税が発生します。同様に、納付期限を守らないと延滞税が発生するので、期限を守ることが肝要です。さらに、正確な税額を申告できなかった場合、加算税などのペナルティが科されます。加算税は、申告義務が適正に果たされなかった場合に課されるものです。2024年(令和6年)1月1日以降に法定申告期限が到来するものについては、最大加算税が20%から30%に引き上げられたことに留意してください。

参照:【税金の納付】Q37|国税庁

No.2024 確定申告を忘れたとき|国税庁

納付期限を過ぎた場合・払えない場合

もしも消費税を支払う余裕がない場合、特定の条件を満たす事業者に一時的な支払い猶予が認められることがあります。ただし、すべての場合で猶予が認められるわけではないため、まずは地元の税務署に相談することが大切です。

例えば、災害や盗難に遭った場合や、納税者が病気になった場合などは猶予が認められることがあります。また、納税によって資金が足りなくなり、事業を継続できない場合も猶予が認められるかもしれません。ただし、猶予期間中でも納税は必要であり、分割して支払うことが求められます。

消費税の還付申告とは

一般課税制度では、売上で預かった消費税よりも仕入れで支払った消費税が多い場合、計算結果がマイナスになることがあります。この場合には、マイナス分の消費税の還付を受けることができます。これを「還付申告」と呼びます。

還付を受けたい事業者は、通常の消費税申告書に加えて、「消費税の還付申告に関する明細書」という書類を提出する必要があります。

関連リンク:還付申告とは?対象者や条件、やり方、提出期限などをわかりやすく解説

経理業務の効率化なら「INVOY」

個人事業主が課税事業者となると、消費税の確定申告と納税が義務付けられます。消費税の確定申告は所得税の申告とは異なるため、注意が必要です。個人事業主は確定申告を行うために、売上が生じた時や、事業に必要な物品などを購入した時などには、会計ソフトなどを使ってお金の動きを記録しておく必要があります。これらの記録をもとにして、正確な納税額を計算しなければなりません。確定申告を負担に感じる方もいるかもしれませんが、日常的に経理業務を進めておくことで、確定申告の手続きがスムーズになるでしょう。

「INVOY」は、請求書や領収書などの経理書類を作成・保存するためのプラットフォームです。インボイス制度や電子帳簿保存法に対応しながら、各種書類を効率的に管理できます。経理業務の効率化を図りたい方は、ぜひ無料でINVOYをご利用ください。

▼無料会員登録はこちら

まとめ

個人事業主は、事業主として消費税を納める責任があります。ただし、この義務は課税事業者にのみ課されます。免税事業者であれば、消費税を支払う必要はありません。

課税事業者となるための条件は、基準期間または特定期間における売上高が一千万円を超えるか、適格請求書発行事業者に登録されていることです。納税額は自ら計算する必要があります。インボイス制度の開始に伴い、課税事業者となった場合は、2024年(令和6年)から消費税の納税義務が発生します。疑問点などがあれば、所轄の税務署または税理士に相談してみましょう。

請求書の消費税の記載方法は?税込みで記載が必要?必須項目も紹…

請求書の消費税は、インボイス制度やその他の制度で定められた方法で記載する必要があります。本記事では、…