仕事をするフリーランスを悩ませるのが、経理をはじめとする事務仕事です。特に、フリーランスの消費税の扱いや計算方法などについて、実はよくわかっていないという方も多いのではないでしょうか。本記事では、フリーランスの消費税の考え方や、免税事業者となる基準、話題のインボイス制度などについてわかりやすく解説します。

目次

フリーランスが納税する消費税とは?

消費税とは、商品やサービスなどの取引に対して課税される税のことを指します。支払われた消費税は、お店や企業などの事業者が税務署へ納付します。消費者が負担する税金ではありますが、納税義務者である事業者が代わりに納めることから、消費税は「間接税」の一種とされています。

フリーランス(個人事業主)はお店や企業などと同じ事業者であり、消費者であるクライアントから、商品やサービスの対価と合わせて消費税を受け取ります。受け取った消費税は、他の事業者と同様に、国への納付が必要です。

なお、消費税を納める必要があるのは後述する条件に一致した事業者のみであり、全てのフリーランスが消費税を国へ納めなくてはいけないというわけではありません。

参照:消費税のしくみ|国税庁

フリーランスが消費税を支払う必要のあるケース

フリーランスが消費税を納付しなくてはいけないのは、以下のいずれかに該当した場合です。

・前々年度の課税売上高が1,000万円を超えた場合

・前々年度の課税売上高が1,000万円を下回っているが、前年度の1月1日から6月30日までの課税売上高が1,000万円を超えた場合

いずれかに該当し、消費税の納付義務がある事業者を「課税事業者」と呼びます。どちらにも該当しない事業者は「免税事業者」と言い、消費税の納付義務が免除されます。

参照:No.6501 納税義務の免除|国税庁

消費税申告対象か判定するには?

一般的に、消費税を申告し納付する義務があるか否かは、前述した通り「前年度の課税売上高が1,000万円を超えているか」、または「前年度の1月1日から6月30日までの課税売上高が1,000万円を超えているか」という点で判断します。しかし、それ以外にも細かな条件があるため、自分に納税義務があるかどうかわかりにくいというケースもあるでしょう。

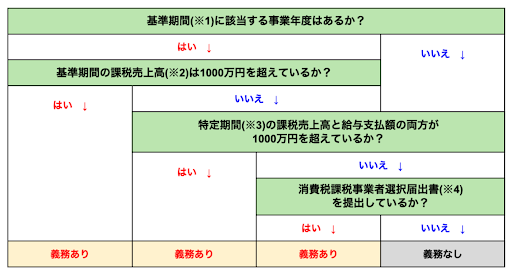

そこで、消費税の申告対象者であるかどうかを判定するためのフローチャートを用意しました。

※1:原則として判定する年の前々年の1月1日〜12月31日

※2:基準期間に免税事業者であった場合は税込み、課税事業者であった場合は税抜きで判定

※3:判定する年の前年の1月1日から6月30日までの期間

※4:納税義務がない事業者でも届出書を提出していると課税事業者となる

フローチャートで「義務あり」と判定されても、自動的に課税事業者になるわけではありません。課税事業者になるためには専用の書類を作成して税務署に提出する必要があります。国税庁のホームページを参考に書類を作成し、手続きを行いましょう。

参照:[手続名]消費税課税事業者選択届出手続|国税庁

消費税の申告や納税の時期

フリーランスには法人における決算期という概念がないため、どのフリーランスも一律で1月から12月までを課税期間として考えます。1年が終わって年間の売上高や仕入額などが確定したのち、消費税の申告書を作成します。申告書の提出と税金の納付はどちらも3月31日が期限です。(所得税の確定申告と納付は3月15日が期限です)

消費税申告の流れ

ここまでのおさらいとして、消費税の申告を流れに沿って解説します。

①フローチャートを使って、消費税納付の義務があるかどうかを判定する

②使用している会計ソフトで、消費税や税区分の設定をする

※納付義務があるかないかによって設定が変わるので、会計ソフトのホームページなどを見ながら正しく設定しましょう。

③日々の取引の仕訳を登録する

④確定申告前に消費税を集計する

※消費税の税率や「非課税取引」など、これまで登録した仕訳の税区分が適切であるかどうかをチェックしましょう。

⑤消費税の確定申告を行う

消費税の確定申告書を作成し、3月31日までに提出・納付を行います。その後は「消費税を納付したこと」「消費税の還付を受けたこと」に対して、経理上の処理を行いましょう。

フリーランスの消費税の計算方法

原則(一般課税)

原則(一般課税)とは、消費税を実際の金額をもとに計算していく方法です。クライアントから預かった消費税より、仕入先に支払った消費税を引き算することで求められます。

| 課税期間中の課税売上げに係る消費税額-課税期間中の課税仕入れ等に係る消費税額=消費税額 |

例えば、税率を全て10%と仮定し、1年・計算間事業を行って以下の結果に着地したとしましょう。

| ・仕入高:330万円(そのうち、消費税が30万円) ・売上高:550万円(そのうち、消費税が50万円) |

この場合の消費税は、以下のように計算します。

| 50万円 – 30万円 = 20万円 |

この例の場合だと、消費税を20万円納付する必要があります。

簡易課税

簡易課税とは、原則(一般課税)に比べて簡単に計算ができる方法です。原則(一般課税)は一年間の売上や仕入のうちいくら消費税がかかったか、集計に多くの手間が必要でした。それに対し簡易課税では、以下の方法で簡単に納めるべき消費税額がわかります。

| 課税期間中の課税売上げに係る消費税額-(課税期間中の課税売上げに係る消費税額×みなし仕入率)=消費税額 |

例えば、預かった消費税額が50万円、みなし仕入率が80%と仮定して計算してみましょう。その場合に納めるべき消費税額は、以下の通りになります。

| 50万円 – (50万円 × 80%) = 10万円 |

この事業者の場合は、10万円を納付する必要があるとわかりました。「みなし仕入率」とは、国税庁によって定められた割合であり、事業内容などによってその数値は下記のように異なります。

| 事業区分 | 該当する事業 | みなし仕入率 |

| 第1種事業 | 卸売業 | 90% |

| 第2種事業 | 小売業、農業・林業・漁業(飲食料品の譲渡に関わる事業) | 80% |

| 第3種事業 | 農業・林業・漁業(飲食料品の譲渡に関わる事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業、水道業 | 70% |

| 第4種事業 | 飲食店など、他のどの区分にも当てはまらない事業 | 60% |

| 第5種事業 | 運輸通信業、金融・保険業、サービス業(飲食店業を除く) | 50% |

| 第6種事業 | 不動産業 | 40% |

このみなし仕入率によっては支払うべき消費税額が少なくなることがあるので、原則(一般課税)にするか簡易課税にするか、計算をしてよく検討することが大切です。

なお、簡易課税を適用するためには以下の条件を満たしている必要があります。

・前々年度の課税売上高が5,000万円以下

・その課税期間の初日の前日までに「消費税簡易課税制度選択届出書」を提出する

参照:No.6505 簡易課税制度|国税庁

消費税の還付を受けるには?

多くの商品を仕入れたのにも関わらず売上げが振るわなかったなどの理由で、消費税を支払いすぎた場合は、還付金を受け取ることが可能です。

還付金を受け取るための条件として「課税事業者かつ原則(一般課税)で計算している」ことが定められています。また、還付金を受け取る場合には、申告書と一緒に「消費税の還付申告に関する明細書」を提出する必要があります。国税庁のホームページを参考に作成してみましょう。

参照:消費税及び地方消費税の確定申告の手引き・様式等|国税庁

免税事業者に戻るには?

課税事業者の売上が1,000万円以下になった場合は、指定された書類を提出することで免税事業者になる必要があります。「消費税の納税義務者でなくなった旨の届出書」を作成し、管轄の税務署に提出しましょう。

参照:[手続名]消費税の納税義務者でなくなった旨の届出手続|国税庁

フリーランスはインボイス制度に注意

インボイス制度とは?

インボイス制度は適格請求書保存方式ともいわれています。所定の記載要件を満たしている請求書などを適格請求書(インボイス)といいますが、インボイスの発行、もしくは保存を行うことで、消費税の仕入控除を受けられるようになります。

インボイス制度は売り手側にも買い手側にも適用されます。売り手側は取引先からインボイスの交付を求められた場合、それに応じなければなりません。一方、買い手側については、取引先から交付されたインボイスの保存が求められます。

インボイス制度はさまざまな団体により協議が重ねられていますが、現時点では2023年10月1日から始まる予定です。

インボイス制度についてはこちらの記事でも詳しく解説しています。

コラム:インボイス制度とは?個人事業主にも発生するのか?対処法を解説

参照:インボイス制度の概要|国税庁

仕入税額控除とは?

インボイス制度を理解するためには「仕入税額控除」について知る必要があります。以下の3社を例にして、仕入税額控除について考えてみましょう。

・A社:いつもB社から商品を購入している

・B社:いつもA社に商品を納品している。そのための部品はC社から購入している

・C社:いつもB社に部品を納品している

この3社間での取引を整理すると、以下のようになります。

<A社>

・B社へ商品を発注する

・B社から送られてきた請求書をもとに、B社に消費税とともに代金を支払う

<B社-A社>

・A社からの発注を受けて、請求書を発行する

・A社から商品の代金の支払いを受け、同時に消費税を預かる

<B社-C社>

・C社へ部品を発注する

・C社から送られてきた請求書をもとに、C社に消費税とともに代金を支払う

<C社>

・B社からの発注を受けて、請求書を発行する

・B社から商品の代金の支払いを受け、同時に消費税を預かる

ここでのポイントは「A社-B社」と「B社-C社」の2回消費税が発生していることです。消費税は二重、三重に税が課されることのないよう、税が累積しない仕組みがとられています。しかし、この取引においては、B社にとって二重で消費税が発生してしまうこととなります。

二重で発生した消費税については差引しなくてはいけませんが、この差引を「仕入税額控除」と呼びます。仕入税額控除について、B社の視点から確認してみましょう。

・A社から預かった消費税:30万円

・C社に支払った消費税:20万円

発生した消費税を上記の金額と仮定します。その場合の計算は、下記の通りです。

30万円 – 20万円 = 10万円

B社が支払うべき消費税が10万円であることがわかりました。C社に支払った消費税である20万円分が、仕入税額控除の制度による差引(控除)です。今回の例だと、仕入税額控除の制度によりB社が支払うべき消費税が30万円から10万円に軽減されるため、大きな節税効果があります。

インボイス制度が始まると、仕入税額控除には前述した適格請求書が必要となる点を覚えておきましょう。

参照:No.6401 仕入控除税額の計算方法|国税庁

参照:消費税のしくみ|国税庁

インボイス制度でフリーランスが働きにくくなる?

インボイス制度が始まるとフリーランスの受注に大きな影響が出るとして、フリーランスや関連する団体などを騒がせています。

インボイス制度が始まれば、仕入税額控除を受けるために適格請求書を発行する必要が生じます。しかし、適格請求書は登録した適格請求書発行事業者でないと発行できません。クライアント側から考えると、インボイス制度に登録をしていない事業者と取引をしていると、支払うべき消費税が増えてしまいます。「登録していない適格請求書発行事業者とは取引をしたくない」と考える企業も出てくるでしょう。

このケースについて、先ほどの3社の例で考えてみます。 B社が取引している企業であるC社は、インボイス制度の登録をしていない事業者だと仮定しましょう。その場合、C社は法的に定められた適格請求書を発行できません。

これまでB社は仕入税額控除の制度により、預かった消費税から支払った消費税をマイナスして、支払うべき消費税が10万円で済んでいました。しかし、インボイス制度が始まればC社に支払った消費税の分を控除することができなくなります。前述した例だと、支払うべき消費税が10万円から30万円に増えてしまいます。

このように、B社はインボイス制度における適格請求書発行事業者ではないC社と取引をすることで支払うべき消費税が増え、損をしてしまいます。B社はC社との取引を諦め、適格請求書発行事業者である企業と新しく取引を始めてしまうかもしれません。

この事例におけるC社と同じようなことが、フリーランスの身にも起こり得ます。「適格請求書発行事業者でなければ取引を止める」と考える企業が出てくれば、仕事の獲得や継続に支障をきたすフリーランスも出てくるでしょう。

課税事業者になるメリット・デメリット

「適格請求書発行事業者になれば取引先の企業が損をしないのなら、適格請求書発行事業者になればいいのではないか」と考える方もいるでしょう。しかし、インボイス制度は課税事業者しか利用できない点にポイントがあります。

これまで免税事業者だったフリーランスが課税事業者になれば、免税事業者の時に受けられた優遇を受けられません。現在免税事業者のフリーランスが、インボイス制度の施行をきっかけに課税事業者になるメリット・デメリットを整理してみましょう。

<メリット>

・取引先が仕入税額控除できるため、これまで通り仕事が行える可能性がある

<デメリット>

・売上高が1,000万円以下であっても、消費税の納付義務が発生する

・消費税を納付することで、利益が減少する

フリーランスが課税事業者になると、現在の売上高にかかわらず消費税を納付しなければいけません。これらのメリットやデメリットを把握した上で「免税事業者のまま仕事が減るリスクを受け入れる」もしくは「課税事業者になって消費税を支払う」のいずれかを選択する必要があります。

まとめ

フリーランスにとっての消費税の仕組みや計算方法、仕入税額控除・インボイス制度などについて解説してきました。

フリーランスであっても、売上高が1,000万円を超えるなどの条件に当てはまれば、消費税を納める必要があります。また、2023年10月から運用が開始されるインボイス制度は、フリーランスとしての今後にも関わる重要な制度です。ニュースなどを見て動向を把握するとともに、適切に対策を行いましょう。

フリーランスの経理業務はINVOY

フリーランスがクライアントに対して請求書を発行する場合には、消費税を含めた金額を記載して構いません。しかし、内税・外税といった設定や、源泉徴収税の計算といった細かな作業を煩わしく感じている方もいるのではないでしょうか。

請求書にまつわる業務の効率化をサポートするのが、弊社のサービスである「INVOY」です。INVOYは請求書をはじめとする帳票をスムーズに発行・管理できる機能を備えています。基本的な機能は無料で利用できますので、この機会にぜひご検討ください。

INVOY無料登録▷コチラから

建設業の人工代とは?相場・計算方法・請求書の書き方についても…

建設業界で「人工代(にんくだい)」とは、作業員1人が1日働いた際に発生する人件費を指します。現場では…