確定申告の際に所得控除や税額控除を利用することで、納税額を軽減することができます。この記事では、所得控除の種類や確定申告時の注意点、そして住宅ローン控除の変更点などについて説明します。

目次

確定申告の所得控除とは?

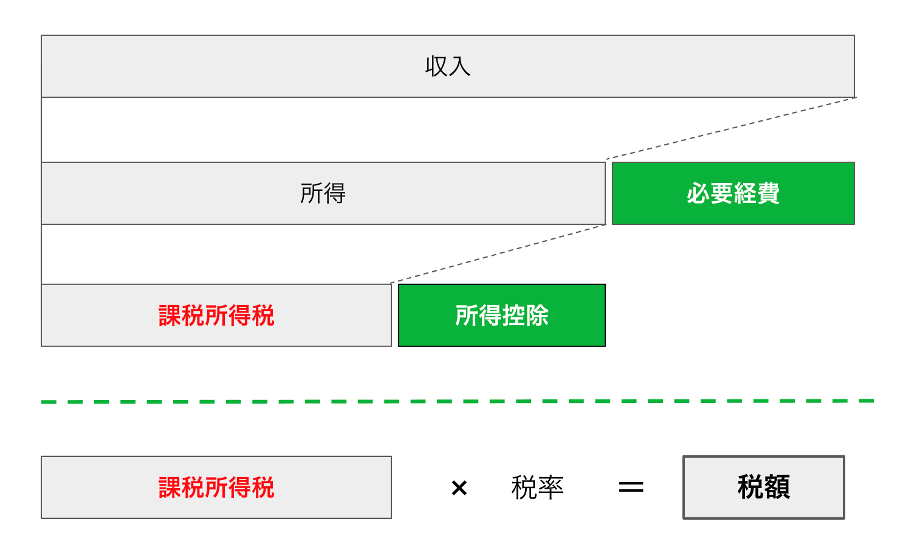

所得控除とは、特定の条件を満たす場合に、所得税の計算から差し引かれる金額のことです。所得控除によって、課税対象となる所得額が減少し、納税者の負担が軽減されます。納税者の生活環境や家計状況は異なるため、個人の状況に応じた控除を適用することで、公平な納税を実現し、納税者の負担を軽くすることが可能です。所得控除は、物的控除、人的控除の2つに分類されます。

物的控除

物的控除とは、社会政策上の配慮から設定される税制上の優遇措置で、主に家事上の支出や損失について設けられています。物的控除に該当するものは、たとえば、社会保険料控除、医療費控除、生命保険料控除などです。1年間に支払った金額をもとにして、税額が調整されます。

人的控除

人的控除は納税者の個人的な経済事情を加味した控除額です。具体的には、一定の要件の配偶者がいると受けられる配偶者控除や、養う家族がいる場合に適用される扶養控除、未婚のひとり親が受けられるひとり親控除などが該当します。これらの控除により、個々の家庭や生活状況に合わせて税金の軽減が行われ、公平な課税が実現されます。

所得控除15種類と確定申告の際の注意点

所得控除は15種類あります。それぞれの概要と控除額を一覧表にまとめましたのでご参照ください。

所得控除の種類一覧

| 控除の種類 | 概要 | 控除額 | 参照 |

| 社会保険料控除 | 健康保険料、国民健康保険料など、支払った社会保険料の全額を差し引ける | 支払った保険料の額 | No.1130 社会保険料控除|国税庁 |

| 小規模企業共済等掛金控除 | 小規模企業共済、確定拠出年金などの掛金を支払った場合に受けられる | 支払った掛金の額 | No.1135 小規模企業共済等掛金控除|国税庁 |

| 生命保険料控除 | 支払った生命保険料、介護医療保険料、個人年金保険料の一部を控除できる | 一定の方法で算出した金額(最大12万円) | No.1140 生命保険料控除|国税庁 |

| 地震保険料控除 | 地震保険料を支払った場合に適用になる | 一定の方法で算出した金額(最大5万円) | No.1145 地震保険料控除|国税庁 |

| 障害者控除 | 納税者本人、配偶者、扶養親族に障害がある場合に適用になる | 一人につき ・障害者:27万円 ・特別障害者:40万円 ・同居特別障害者: 75万円 | No.1160 障害者控除|国税庁 |

| 寡婦(かふ)控除 | 配偶者と死別または離婚後に再婚していない人が適用できる ※2020年に改正され、対象となる範囲が変更 | 27万円 | No.1170 寡婦控除|国税庁 |

| ひとり親控除 | 納税者がひとり親であるとき適用される 男親、女親を問わない ※2020年創設 | 35万円 | No.1171 ひとり親控除|国税庁 |

| 勤労学生控除 | 働く学生が受けることができる控除 ※合計所得が75万円以下 | 27万円 | No.1175 勤労学生控除|国税庁 |

| 配偶者控除 | 一定要件に該当する配偶者がいる場合 要件の詳細は右のリンクを参照 | 一般控除対象配偶者:最大38万円 老人控除対象配偶者(70歳以上): 最大48万円 | No.1191 配偶者控除|国税庁 |

| 配偶者特別控除 | 上記の配偶者控除を受けていない配偶者がいる場合 要件の詳細は右のリンクを参照 | 配偶者の所得金額に応じて最大38万円 | No.1195 配偶者特別控除|国税庁 |

| 扶養控除 | 一定要件に該当する扶養親族がいる場合 ※要件の詳細は右のリンクを参照 | 一般控除対象扶養親族:38万円 特定扶養親族:63万円 老人扶養親族: 最大58万円 | No.1180 扶養控除|国税庁 |

| 基礎控除 | すべての人が受けられる控除 | 最大48万円 | No.1199 基礎控除|国税庁 |

| 雑損控除 | 災害や盗難に遭ったときに受けられる | いずれか多い方の金額 ・差引損失額 - 総所得金額等 × 10% ・災害関連支出の金額 - 5万円 | No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)|国税庁 |

| 医療費控除 | 一定額以上の高額な医療費を支払った場合に利用可能 ※年間10万円以上の医療費がかかった場合、超過分に対して控除を受けられる | (支払った医療費の合計額-保険金などで補填された金額)- 10万円 | No.1120 医療費を支払ったとき(医療費控除)|国税庁 |

| 寄附金控除 | 国や地方公共団体、特定の法人に寄附をした場合に適用される | 次のいずれか低い金額 – 2000円 ・特定寄附金の支出合計額 ・総所得金額の40%相当額 | No.1150 一定の寄附金を支払ったとき(寄附金控除)|国税庁 |

関連リンク:所得控除とは?給与所得控除との違いや種類、計算方法をわかりやすく解説

確定申告が必要なものと注意点

個人事業主やフリーランスの場合、すべての控除を受けるためには「確定申告」が必要です。一方で会社員など給与所得者の場合、ほとんどの控除は「年末調整」で手続きが完了します。ただし、会社員であっても、以下の控除を受けるには、確定申告が必要です。

| ・医療費控除 ・雑損控除 ・寄附金控除 ・住宅ローン控除(1年目) |

医療費控除

勤務先の年末調整では控除できないため、控除を受けるためには確定申告を行う必要があります。納税者本人や、本人と生計を一にする配偶者・その他親族のために支払った医療費が一定額を超える場合は医療費控除を受けられるため申告しましょう。

雑損控除

雑損控除は、損害額が大きくなり、その年の所得から控除できないときは、繰り越しをして、翌年3年間の所得から控除することが可能です。

寄附金控除

寄附金控除を受けるには、寄附金額を証明する書類が必要です。寄附先から送られてくる「寄附金受領証明書」は紛失しないように注意してください。

住宅ローン控除(1年目)

住宅ローン控除に関する手続きは、会社を通じた年末調整ではできないため、確定申告する必要があります。なお、確定申告が必要なのは初回の年だけで、2年目以降は年末調整で手続きが行われます。

節税するためには、確実に所得控除を受けましょう。また、自分はどのような控除を受けることができるかを確認しておくことが大切です。節税効果が高い青色申告で確定申告したいけれど、帳簿の作成が難しそうという方は、確定申告ソフトを検討してみましょう。

税額控除とは?

税額控除は、二重課税の防止や特定の政策推進のために設けられています。通常、支払うべき税金から控除されるため、所得控除と比べて節税効果が高いです。ただし、税額控除は確定申告を行わない限り適用されません。該当する控除がないか確認しましょう。

税額控除の種類一覧

主な税額控除について紹介します。

| 税額控除の種類 | 概要 |

| 配当控除 | 総所得金額の中に、配当所得がある場合、10%または5%に相当する金額を差し引くことができます。 |

| 政党等寄附金特別控除 | 政党等寄附金特別控除は、個人が政党や政治資金団体に寄附した金額に対して、税額控除を受けることができる制度です。控除を受けるには、確定申告書に控除金額を記載し、寄附金の領収書や指定された書類の提出が必要です。 |

| 認定NPO法人等寄附金特別控除 | NPO法人などの非営利活動に寄附金を支払った場合、一定の控除を受けることができます。この控除を受けるためには、確定申告時に寄附金の明細書など特定の書類を提出する必要があります。 |

| 公益社団法人等寄附金特別控除 | 公益社団法人等に対して寄附金を支払った場合に、一定額を控除するものです。ただし、寄附金控除の適用を受ける場合を除きます。確定申告書の提出の際に、一定の書類の添付が必要です。 |

| 外国税額控除 | 外国税額控除は、所得に対して外国の法令により所得税に相当する税金が課される場合、一定額を差し引くことができます。外国で得た所得が、日本の所得税に類似した性質の課税を受けている場合、二重課税を防ぐために設けられています。 |

| (特定増改築等)住宅借入金等特別控除 | 住宅ローンなどを利用して、バリ アフリーや省エネの改修工事をした場合、ローン控除と同じように、一定額を所得税額から控除できる制度です。(最長で 5 年間適用) |

| 認定住宅等新築等特別税額控除 | 国が定める「認定長期優良住宅」などの認定住宅を、個人が新築・購入した場合に、その住宅の面積に応じた金額を控除するものです。この控除は、上記の「住宅借入金等特別控除」との選択適用となります。 |

| 住宅特定改修特別税額控除 | 段差の撤去や省エネの目的で行う増改築改修工事は、特定の条件を満たす場合に適用されます。控除を受けるためには、確定申告時に「増改築工事証明書」や「建物謄本」などの書類の添付が必要です。 |

| 住宅耐震改修特別控除 | 1981年5月以前に建てられて現在も自己の居住の用として利用している家屋に、住宅耐震改修をした場合に、受けられる控除です。確定申告の際に、「建物の登記簿謄本」や「耐震改修の証明書」などの書類の添付が必要です。 |

参照;No.1200 税額控除|国税庁

税制改正に伴う住宅ローン控除の変更点

税制改正に伴って、住宅ローン控除はどう変更になったのか見ていきましょう。

住宅ローン控除は、2022年度の税制改正により、2025年末までの4年間延長になり、一部内容に変更が加えられました。2021年度税制改正で決められた措置が受けられる方は、今回の税制改正の適用は受けません。改正前の措置を受けられます。

(引用)

〔延長・拡充等〕

(1)住宅借入金等を有する場合の所得税額の特別控除について適用期限(令和3 年12月31日)を令和7年12月31日まで4年延長するとともに、次の措置を講ずる。

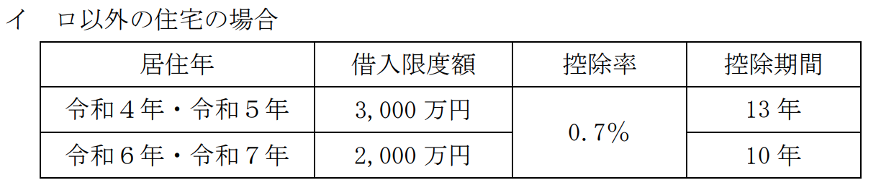

① 住宅の取得等をして令和4年から令和7年までの間に居住の用に供した場合の住宅借入金等の年末残高の限度額(借入限度額)、控除率及び控除期間 を次のとおりとする。

(注)上記の金額等は、住宅の取得等が居住用家屋の新築、居住用家屋で建

築後使用されたことのないものの取得又は宅地建物取引業者により一定

の増改築等が行われた一定の居住用家屋の取得である場合の金額等であ

-2-

り、それ以外の場合(既存住宅の取得又は住宅の増改築等)における借

入限度額は一律 2,000 万円と、控除期間は一律 10 年とする。

今回の改正において、人事労務担当者が留意すべきポイントは、住宅ローン控除に関する「控除率」と「控除期間」です。

2021年度までは、住宅ローン控除の控除率は1%でした。ところが、2022年度以降の申請分からは、控除率が0.7%に引き下げられました。また、控除期間は原則として13年(2024年以降に入居する場合:10年)となっています。このため、2034年(2021年度住宅ローン控除が終了する年)まで、2つの異なる控除率が混在することになります。

経理業務を楽にするならINVOY

個人事業主は、自分自身で確定申告を行い、税金を自己申告し納付しなければなりません。このような状況では、経理業務が増え、面倒に感じることがあります。確定申告をスムーズに行うには、日頃から経理業務を整理しておくことが大切です。

INVOYは、請求書を作成・管理するためのクラウド上のプラットフォームです。経理業務を簡素化するための多くの機能が提供されているINVOYは、基本的な機能が無料で利用できる点も特筆すべきです。ぜひこの機会にINVOYをご利用ください。

▼無料会員登録はこちら

まとめ

所得控除によって、課税対象となる所得額が減少し、納税者の負担が軽減されます。所得控除を受けるには、確定申告が必要です。所得控除には、基礎控除、配偶者控除、扶養控除など、よく耳にするものから、雑損控除、勤労学生控除、ひとり親控除など、あまり馴染みがないものまで15種類が存在します。節税するためには、ご自身が対象となる控除を見極め、適切に申告しましょう。

小口現金とは?管理の手間を減らして経理業務を劇的に効率化する…

日々の細かな支払いや領収書整理から解放され、ミスを防ぐ仕組みを整えることで、より創造的で価値の高い仕…