企業の納税申告には、法人税申告書の作成が必要不可欠です。特に法人税申告書は、多様な書類や添付資料が求められ、その種類や内容は幅広いです。このため、多くの担当者がこの複雑な手続きに苦労していることでしょう。この記事では、経理担当者として押さえておくべき法人税申告書の種類、基本的な作成手順、およびポイントについて詳しく紹介します。

目次

法人税申告書とは?

会計上の利益をもとに法人税の税額を算出するための書類が法人税申告書で、別表1〜18までの項目が含まれています。別表1は「確定申告書」として知られており、残りの別表は詳細な項目を示す「明細書」として扱われるものです。法人の経営状況や規模によって税額が異なるため、計算方法や理由を説明する必要がありますが、この役目を担うのが各項目の詳細を示す「明細書」として機能する法人税申告書です。

法人税申告書の「明細書」の種類

「別表1〜18」という言葉が使われていますが、別表の数は実際には18枚だけではありません。たとえば、別表3には、「3-1」「3-2」「付表」が含まれています。そのため、すべての内容を説明することは複雑になりすぎるため、今回は特に重要な別表1〜7に焦点を当て、その概要と注意点について説明します。

別表1:各事業年度の所得に係る申告書<法人税申告書>

法人が各事業年度において得た所得に関する情報を税務当局に提出するための法人税申告書の中心となる書類です。この申告書は、法人が法人税を申告し、納税義務を果たすために必要です。法人税申告書には、法人の基本情報、所得の算出方法、課税所得額、税金の計算、控除、免除などに関する情報が含まれています。

また、法人が所得を申告する際には、正確かつ適切な情報提供が求められるため、税務アドバイザーや会計士の協力を得ることをおすすめします。税法や会計基準の変更にも注意を払いながら、法人税申告書を準備し、提出することが必要です。

別表2:同族会社の判定に関する明細書

同族会社等の判定に関する詳細な説明を提供する明細書です。法人税法に基づき、同族会社や特定同族会社の基準を適用し、それに該当するかどうかを判断します。同族会社は、発行された株式の50%以上が3つ以下のグループの株主によって所有されている会社を指します。税法では、同族会社に対して特別な扱いがされており、特定同族会社として認定されると、特別な税金が課せられることになります。

別表3:特定同族会社の留保金額に対する税額の計算に関する明細書

「特定同族会社の特別税率の規定」が適用されるのは、別表2「同族会社の判定に関する明細書」で特定同族会社に該当した場合です。特定同族会社は、少数の株主によって支配されています。そのため、株主は経営を自由に操り、納税額を減らすことが可能です。このような理由から、特別な規定が適用されています。

別表4:所得の金額に関する明細書

会社の利益と税務計算で使われる所得は異なるため、損益計算書の利益(損失)をもとに、税務計算で必要な調整を行います。「加算」欄では、会計上収益ではないけれど税務上益金として扱われるもの、または会計上費用ですが税務上損金として扱われないものが対象( 減価償却超過額や役員給与など)です。「減算」欄では、会計上収益ですが税務上益金として扱われないもの、または会計上費用ではありませんが、税務上損金として扱われるものが対象(還付法人税、受取配当金など)です。

これらの調整は、別表1「各事業年度の所得に係る申告書」で行われ、納税計算の基礎となります。

別表5:利益積立金額及び資本金などの計算に関する明細書

この明細書は税務上の貸借対照表の役割を果たします。企業会計の利益と税務計算による所得は、先に記載した「所得の金額に関する明細書」に示されている通り、異なります。したがって、期初の利益積み立し額から当期の所得金額計算における変更を調整するために、期初の利益積み立し金額に「加算」または「減算」の操作を行い、期末の利益積み立し金額を導き出します。

別表6:所得税額の控除に関する明細書

この明細書は、支払いを受ける利子、配当、償還差益などに課税された所得税の税額控除を受ける際の詳細を記載した書類です。

| (引用) この明細書は、法人が当期中に支払を受ける利子及び配当等並びに償還差益について課された所得税の額について、法第68条第1項«所得税額の控除»の規定により当期の所得に対する法人税の額からその所得税の額の控除を受ける場合に使用します。 記載の手順 この明細書は、まず、中段の「公社債の利子等、利益の配当及び剰余金の分配又は投資信託及び特定目的信託の収益の分配に係る控除を受ける所得税額の計算」及び「その他に係る控除を受ける所得税額の明細」(「7」以下) を記載し、次に上段の各欄 (「1」から「6」まで) を記載します。 |

別表六(一) 「所得税額の控除及びみなし配当金額の一部の控除に関する明細書」|国税庁

別表7:欠損金又は災害損失金の損金算入に関する明細書

欠損金とは、簡単に言えば、収入から経費や損失を引いた結果がマイナスになるときの税法上の赤字のことです。

この明細書は、次の目的で使われます:

- 青色申告を行った事業年度に欠損金がある場合、その欠損金を次の年度に持ち越すことができます(赤字の繰越し)。

- 前の年度までに発生した持ち越し欠損金がある場合、当期の所得金額からそれを差し引くことができます(前の年度までの赤字を黒字から差し引くことができます)。

参照:令和5年4月以降に提供した法人税等各種別表関係(令和5年4月1日以後終了事業年度等分)|国税庁

法人税申告書の正しい書き方

法人税申告書の作成は非常に複雑ですので、適切な手順を理解することが重要です。法人税申告書は、計算過程で他の別表の情報を必要とする場合があるため、特定の順序に従って作成する必要があります。必要な別表を順次作成することが重要です。以下では、法人税申告書を作成する一般的な手順を3つのステップに分けて説明します。詳細情報については、以下の国税庁のウェブサイトをご参照ください。

参照:⑵ 法人税申告書の基本的な仕組みと記載の順序|国税庁

①前期繰越額と決算利益を転記する

前回の申告書から情報を移すとき、会計の繰越処理と同じように、法人税申告書でも同じ手順が使われます。具体的には、別表5「利益積立金額及び資本金などの計算に関する明細書」の5-1と5-2の項目に前期の情報を書き写します。5-1では、前回の法人税申告書の時点での利益積立額や資本金などの金額を転記し、5-2では、まだ支払っていない税金の残高や当期中に支払う必要のある税金などを記入します。

②所得金額を計算する

別表4「所得の金額に関する明細書」では、所得金額を確定するために、加算や減算を行い、所得金額を確定します。これらの計算結果で必要な情報は別表5にも記入します。

この方法によって、申告書上の加算や減算が税法上で有効となります。これを「申告調整」といいますが、申告調整には2パターンがあります。一つ目は「任意的申告調整事項」というもので、法人が自由に選択できる調整です。つまり、調整するかどうかについては法人の任意となります。ただし、この調整を行わないと、税法上の適用を受けられません。たとえば、別表4では、受取配当等の益金不算入などが該当します(別表1では、所得税額の控除も含まれます)。

そして二つ目の「必要的申告調整事項」は、申告書で調整が必要な項目です。調整を行わないと、税法上の更正処分が課せられます。別表4に該当するものは、以下のような項目です。

| ・減価償却費 ・各種引当金や準備金の超過額 ・役員給与の損金不算入 ・寄付金や交際費の損金不算入 ・各種引当金・準備金などの超過額 |

③法人税額を計算する

最終段階では、それぞれの明細書で計算した金額を別表1に集約し、法人税と地方法人税を計算します。具体的な税額は、「別表1次葉」と呼ばれる書式で計算します。書類は異なりますが、文書中の番号(項番)を使い、情報を引き継ぐわけです。別表4や別表3、別表6、別表7なども参照しながら、最終的な納税額を確定させます。

法人税申告書の作成時のポイント

法人税申告書を作成する際の重要ポイントは、損益計算書の最後に記載される「法人税等」の金額です。しかし、実際の税金額は申告書を提出しない限りわからないのが厄介です。なぜなら、法人税申告書は確定した決算をベースに作成しなければならないため、この矛盾が問題となります。

この課題に対処する方法の一つは、法人税等をおおよその金額で見積もり、それを損益計算書に組み込む方法です。具体的には、法人税や地方税を計算し、それをエクセルなどで計上することを指します。ただし、このアプローチは税金のシステムを理解し、エクセルで計算できるスキルが必要であり、比較的高度なスキルが求められます。

もう一つの方法は、会計ソフトまたは法人税の申告ソフトの利用です。これらのソフトを使用する場合、基本的なデータ入力を行った後は、残りの税金計算プロセスが自動で処理されます。また、ソフト上で編集できる箇所が決まっているため、ミスのリスクが低減されます。このように専用のソフトを使用することで、エクセルと比べて人為的なミスを減らし、手作業の負担を軽減できることはメリットです。

ソフトを使用した具体例

では、申告ソフトを使って、どのような作業を効率化できるのか、具体例を添えてご紹介します。

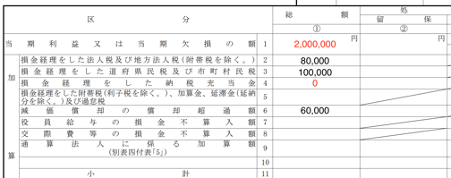

税引前当期純利益が200万円と仮定します。これは法人税を計算する前の利益です。別表4では、所得金額を求めるために次の計算式を使用します。

| 所得金額 = 当期利益の額 + 加算項目 – 減算項目 |

上記の例で計算すると、200万円(当期利益)+ 24万円(加算項目)となります。

しかし、本来の計算では、法人税をXとした場合、(200万円 – X)が当期利益の額になります。したがって、本来の計算式は次の通りです。

| (200万円 – X) + (24万円 + X) |

最終的に、納税充当金として損金経理した額が加算されるため、加算項目は(24万円 + X)となります。結果としては、最初の計算と同じく、200万円 + 24万円となります。

したがって、法人税などを計算する際には、まず税引前当期純利益を特定の書類(別表4)に記入し、その後、「損金経理をした納税充当金」を0にして所得金額を求めます。さらに、地方税も申告システムで計算し、最終的に「法人税等」の金額を算出し、法人税等の金額をシステムに入力することで、決算の最終段階に進むことができます。

手順をまとめると次の通りです。

| ・税引前当期純利益を特定の書類(別表4)に記入し、(仮)申告書を作成する。 ・(仮)申告書から求めた確定税額(法人税等)を未払いとして計上する。 ・当期純利益を求め、決算を確定する。 ・申告書を正式に作成し、別表4の情報を正しく記入し直す。 |

法人税申告書を提出する方法

法人税申告書は、以下のいずれかの方法によって提出します。

・税務署への持参

・郵送・信書便

・e-Taxの利用(電子データ)

税務署への持参

税務署の窓口に直接持参する方法です。書類の内容に不備があった場合には、窓口の担当者が指摘してくれることがあります。

郵送・信書便

郵送・信書便で法人税申告書を送る方法です。この方法では、消印の日付が提出日になります。提出期間の最終日にポストに投函すると、投函した時間によっては翌日の消印になってしまう点に注意が必要です。提出期間の最終日は、郵便局の窓口や税務署の窓口に直接提出したほうが安心でしょう。

e-Taxの利用(電子データ)

国税庁の提供するe-Tax(国税電子申告・納税システム)によってオンラインで提出する方法です。税務署の時間にかかわらず、自宅から好きなタイミングで法人税申告書を提出できます。なお、e-Taxを利用するためには利用者識別番号や電子証明書の取得が必要です。初めてe-Taxを利用して提出する方は、余裕を持って事前準備を行いましょう。

法人税申告書の提出期限はいつまで?

法人税申告書の提出期限は、各事業年度終了の日の翌日から2ヶ月以内です。例えば、3月決算の法人は3月31日に事業年度が終了するため、5月31日までに申告・納税を行う必要があります。提出期限が土日や祝日に当たると、その翌日が期限となります。

参照:確定申告書の提出期限|国税庁

法人税申告書の提出期限を過ぎるとどうなる?

法人税申告書の作成が遅れて提出できなかった場合、できるだけ早く申告を行います。このような申告は「期限後申告」と呼び、本来納める税金の他にも、無申告加算税・重加算税・延滞税がペナルティとして課されることがあります。

また、法人税申告書を期限内に提出しても、納税しなかった場合に同様のペナルティが発生します。遅くなればなるほどペナルティが高額となるため、早めに対応することを心がけましょう。

なお、株主総会が決算日から2ヶ月以内に開催されないなどの事情があると、税務署に「申告期限の延長申請書」を提出することで、申告期間を延長してもらうことも可能です。このような場合は、税理士などに早めに相談しましょう。

参照:C1-17 定款の定め等による申告期限の延長の特例の申請|国税庁

法人税申告書の作成はExcelでも問題ないのか?

法人税申告書の作成はExcelで行うことも可能です。また、税理士法人などがインターネットで配布しているExcelのフォーマットを使って法人税の計算を行うこともできます。

しかしExcelを使うと、関数を誤って編集してしまうなどのミスが発生する可能性があります。税金の計算に慣れていないと扱いにくいケースもあるでしょう。

そのため、法人税申告書は会計ソフトや申告ソフトを使うことをおすすめします。これらのソフトは日頃の取引を入力することで税金などの計算を自動的に行うため、人為的なミスの防止につながるでしょう。また、入力できる項目が決まっているため、Excelのように余計な操作をすることによるミスが発生しにくいメリットもあります。

経理業務を楽にするならINVOY

経理業務を効率化するためのツールとして、書類の作成・保存を行う「INVOY」があります。INVOYは請求書や領収書など、経理業務に欠かせない書類をクラウド上で管理するためのツールです。また、受け取った請求書をデータ化してカード決済を行うなど、業務を効率化するためのさまざまな機能を備えています。

経理業務を行う上では、近年話題になっているインボイス制度や電子帳簿保存法に対応することが求められます。INVOYはこれらの制度に対応しているため、制度に応じた業務を行えるかどうか心配という方も、安心してご利用いただけるでしょう。

INVOYは基本的な機能のほとんどを無料でご利用いただけます。また、有料のStandardプランに登録いただくと、資金繰り表の作成や口座との自動連携といった便利な機能もご利用いただけます。

▼無料会員登録はこちら

まとめ

法人税申告書は法人が税額を計算するための文書で、別表1から18までの項目が含まれています。別表1「各事業年度の所得に係る申告書」は中核で、各事業年度の法人の所得情報をまとめる役割を果たします。法人税の計算は個人の所得税と比べて煩雑で、多くの書類が必要です。高度な経理知識が求められるため、法人税の申告ソフトの利用を検討するのも良いでしょう。また、実際の申告手続きでは税理士に相談し、サポートを受けることをおすすめします。

診断書の添え状テンプレート決定版|休職・復職で失礼のない書き…

診断書を会社に送るという行為は、単なる事務手続きではありません。それは、あなたがこれから心身を休ませ…