金銭の授受が生じる取引では領収書が一般的に発行されます。領収書が金銭の授受が行われたことの証拠になります。領収書にはある程度のフォーマットがあるため、領収書を作成する際は記載すべき事項を漏らさずに記入することが重要です。そこで本記事では、領収書の基本を説明した上で、書き方のポイントや、領収書において気をつけるべきことなどを説明します。

目次

領収書とは?

領収書は金銭又は有価証券(有価証券には商品券なども含まれます。)の授受があったことを証明するための書類です。領収書は証憑書類の一つで、「金銭又は有価証券の受取書」に該当します。

領収書について「領収書」と記載のある用紙をイメージする人も多く見受けられますが、「領収書」という表記がなくても金銭の授受を確認できるものであれば、領収書として扱うことができます。例えば、いわゆるレシートや、金銭の授受に関する記載のある納品書や請求書なども領収書に含まれます。

また、領収書は確定申告を行う上で必要な書類です。領収書は確定申告後も一定期間にわたり、保管しなければなりません。

領収書の目的は?

領収書を発行する主な目的は、商品又はサービスに対して対価の支払いがなされたことの証明にあります。対価を支払った側は金銭を支払ったという証明ができますし、対価を受け取った側にとっては金銭を受け取ったことを証明できます。

レシートとの違いは?

レシートと領収書の大きな違いは「宛名(誰が支払いをしたか)」の記載があるかないかです。消費税法上では経費精算には原則として宛先が必要とされています。しかし、以下の業種を利用した場合は宛名を省略してもよいとされています。

・小売業

・旅客運送業

・旅行業

・飲食業

・駐車場業

例えば、タクシーの移動でかかった経費は、レシートであっても領収書で代用できるということです。

また、レシートを領収書として代用する場合は以下の事項についての記載が必要です。

・取引日付

・発行者

・取引内容(但し書き)

・取引金額

・金銭を受領した事実が認められる表記

また、提出する機関によっては領収印が必要になることもあります。つまり、基本的には領収書が必要ですが、宛名のないレシートでも領収書として代用できる場合があるということです。ただし、会社の規則で「領収書に限る」などとされている場合は領収書を発行する必要があるので注意しましょう。

預り証との違いは?

領収書は主に商品やサービスに対して対価を支払った際に発行されます。しかし、資産を一時的に預かるために金銭の授受が行われるケースもあります。例えば、前金の受け取りの他、内金や敷金、手付金の受け取りなどが挙げられます。このような場合、領収書ではなく、預り証の発行を行うのが一般的です。

領収書の書き方のポイント

▼効率的に作成が可能な「領収書 無料エクセルテンプレート」こちらから

取引日付

取引日付には一般的に金銭を受け取った日を記入します。領収書において取引日付は税務関係でも重要な意味をもちます。領収書に記入する取引日付は西暦、和暦のいずれでも構いませんが、省略せずに年月日をきちんと明記しましょう。

宛名

宛名には金銭を支払った個人名又は法人名を書きます。また、「上様(うえさま)」と書くことも、以下の業種に該当する場合認められます。

・小売業

・飲食業

・旅客運送業

・旅行に関する事業

・駐車場業

しかし、「上様」名義の領収書は、その会社で本当に使われた金額なのか判断しがたいため、税務調査では印象が悪くなるという見方もあります。

関連コラム

:正しい領収書の宛名の書き方は?ポイントや『上様』の意味について解説

:宛名なし領収書や宛名の加筆は問題ない?経理や法律の観点から注意点を解説!

発行者

発行者の欄には以下の内容などを記入します。

・発行者の氏名または名称

・店舗名

・住所

・電話番号

発行者欄には上記項目の記載にあわせて印鑑を押すことが一般的です。

取引内容(但し書き)

取引内容には何に支払った代金なのか内訳を記入します。例えば、以下の事項を記入します。

・お食事代として

・土産代として

・図書代として

・文房具代として

・セミナー参加代として

取引内容において「お品代」という表現も多々使われていますが、何の費用なのか明確でないため税務調査において印象が悪くなるという見方もあります。

領収書の発行が難しい経費の対処法

経費の中には、領収書の発行が難しいものもあります。代表的なのは、交通費です。交通費の場合は、どの移動手段を用いたのかと、交通料金、日付、概要が分かる明細書を作成しておくと税務申告時に信憑のある書類として認められます。その他に、イベントに参加した場合はチケットを残しておくなど、証拠となるものを保管しておきましょう。領収書がなくても、購入明細書や納品書などを控えておくのもおすすめします。

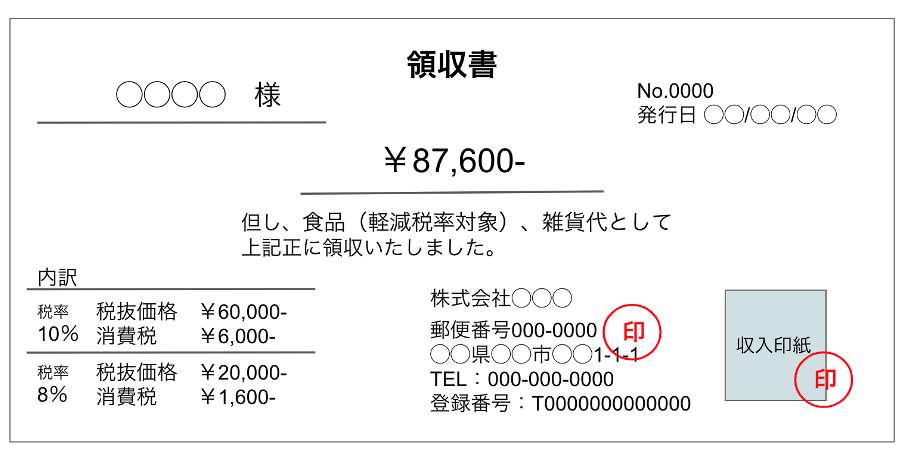

取引金額

領収書の金額の書き方にはおさえておくべきポイントがあります。金額の先頭に「¥」又は「金」を付け、数字の間はあまり空白をあけず、3桁ごとにコンマで区切るとされています。また、「壱」「萬」「圓」などの大字を用いることもあります。そして、金額の末尾には「※」「ー」「也」などを記入します。これらは、空白に数字を加えたり、漢数字の「一」に線を加えて「三」にしたりすることによる改ざんを防ぐためです。

例えば、5万5千円の商品を購入した場合、「¥55,000-」「¥55,000※」「金伍萬伍阡圓也」などと書きます。

取引金額の内訳

内訳の欄には、税率ごとの合計金額を記載する必要があります。商品には、税率8%のものと10%のものがありますが、該当する方に記載しましょう。8%のものと10%のものの両方がある場合は、それぞれ分けて記載しなければなりません。なお、記載する金額は、領収書にもよりますが、税込でも税別でも構いません。

しかし、インボイス制度が始まると、このルールも少し変わります。適格請求書の要件を満たすためには、税率ごとに合計した消費税額を記載することが求められているため注意しましょう。

収入印紙

5万円以上のものが購入された場合は、領収書に収入印紙を貼付する必要があります。収入印紙にかかる金額は、領収書の金額によって異なり、領収書の金額が高ければ高いほど収入印紙の金額も高くなります。領収書の金額が100万円までの場合は200円の収入印紙となっているため、多くの人が目にする可能性があるのは200円の収入印紙ではないでしょうか。

貼付した収入印紙には、発行者が消印を押す決まりとなっています。これは、収入印紙の再利用を防ぐためです。印紙と領収書をまたぐように印鑑を押しましょう。

ただし、本体価格が49,500円で消費税が4,950円など、本体価格が5万円以下の場合は収入印紙が不要となります。この場合、消費税額を明確に記載しなければならないというルールがあります。

さらに、収入印紙はクレジットカード決済の場合は不要です。その場合、領収書には「クレジットカードで支払われた」ことを記載する必要があります。

インボイス制度の導入で領収書の書き方に影響はある?

2023年10月1日からは、インボイス制度が開始となります。インボイス制度が始まると、これまでの領収書とは書き方が一部変わってくるため注意が必要です。

インボイス制度が開始になるまでの間は、領収書の金額には税率ごとに合計対価額を記載するというルールです。一方、インボイス制度が始まると、税率ごとに合計した消費税額と適用税率や適格請求書発行事業者の登録番号の記載が求められます。

つまり、インボイス制度導入後は、8%と10%の項目を分けて、それぞれの消費税のみの合計額を記載する必要があるということです。

インボイス制度についての詳細は、こちらも参考にしてみてください。

関連リンク:インボイス制度とは?2023年までに事業者ができる対応策を徹底解説

領収書の発行の流れ

商品やサービスの提供者は、金銭の受領とその金額を確認したら、支払者に領収書を発行します。紙で領収書を発行する場合、領収書には金額に応じた収入印紙を貼り付けます。支払者に領収書を渡した後、複写した領収書の控えを一部保管してください。

▶︎収入印紙についての詳しい記事

収入印紙にかかる金額は?領収書の貼り方や購入方法を解説

▶︎電子帳簿保存法についての詳しい記事は

電子帳簿保存法とは?改正後の対象書類や適用要件を解説!

領収書の発行の際に気を付けること

金額5万円以上は収入印紙が必要だが例外もある

一般的に、5万円以上の支払い時に発行される領収書には収入印紙が必要です。領収書に貼り付ける収入印紙の金額は領収書の金額に応じて異なります。

しかし、金額が5万円以上の場合でも収入印紙が不要なケースもあります。例えば、以下のようなケースでは、本体価格が5万円未満ですので収入印紙は必要ありません。

例)本体価格47,500円、消費税額4,750円、総額52,250円

例外もあるので注意しましょう。「総額52,250円 消費税額10%を含む」などと記載されており、消費税額の明示がない場合は課税文書となります。そのため、200円の収入印紙が必要になります。

クレジットカード払いでは収入印紙は不要

クレジットカードによる支払いの場合、取引金額にかかわらず、収入印紙は必要ありません。クレジットカード払いでは現金取引の領収書とは異なり、印紙税の課税対象となる「金銭又は有価証券の受取書」に該当しません。

国税庁はクレジット販売について信用取引で商品を引き渡すものとみなし、その際に金銭又は有価証券の受領事実がないため、たとえ表題が「領収書」となっている書類を交付していても、「金銭又は有価証券の受取書」には該当しないとしています。

領収書の修正はしない方がリスクが小さい

領収書に不備があった場合、修正テープでの修正は認められていません。また、一般的には二重線+訂正印による修正がなされることがありますが、あくまでもビジネス上の話であり、税務上の判断は最終的には税務署が行うので、金銭授受の証拠として認められないこともあります。さらに社内規定やマナーの観点からも、二重線及び訂正印での修正は避けた方がよいともいわれています。

領収書にミスが見つかった場合は受取人から返却してもらい、再発行をしましょう。領収書を再発行する際は以下のことに気をつけましょう。

・領収書に「再」又は「再発行」と明記する

・手書きの複写式領収書の場合、不備のあった領収書の原本に×マークを記す

・再発行した領収書は返却された領収書とあわせて保管する

手付金の受け取り時は「預かり証」を発行する

前金や手付金、敷金、内金などにはまず「預かり証」というものを発行します。預かり証とは、その名前の通り、一時的に物を預かったことを証明するためのものです。一方、領収書は物を領収したことを意味するため、そこに書かれている金額のお金の所有権は領収書を発行した側(お金を受け取った側)になります。

預かり証の目的は状況により様々です。手付金や内金など代金の一部預かり目的で発行されることもあれば、質屋の質札や不動産賃貸の敷金預り証などのように担保目的として発行されるケースなどがあるでしょう。

不動産の引き渡し時のように、事前に手付金の預かり証書を発行した場合は、売買が成立した際には残りの代金の合計額とともに領収書と交換することとなります。担保が目的で発行した場合は、預かった金額等の返却時に交換する仕組みです。

領収書を受け取る側が気を付けること

領収書の発行義務を明示的に定めている法律はありませんが、金銭を支払う側は、金銭を受領した者に対して受取証書の発行を請求できるとされています(民法486条)。また、金銭を受け取る側が領収書の発行に応じない場合、金銭を支払う側は支払いを拒める(同時履行の関係にある)ともいわれています。

領収書は最長で10年間にわたって保管しておくと安心です。

フリーランスの場合、白色申告の方は5年間、青色申告の方は7年間の保管義務があります。法人の場合は原則7年間の保管義務がありますが、赤字が発生した事業年度の領収書は9年又は10年保管する必要があります(事業年度により9年、10年が異なる)。

領収書は経費申告における必要な根拠書類ですので、税務調査で提出できなかった場合にはその支出分について必要経費として認められなくなる可能性があります。そのため、領収書の提出ができない場合、追徴課税の対象になることや、青色申告事業者の承認取り消しとなることも懸念されます。

領収書の保存義務・保管期間について

領収書には保存義務があります。これは、法人税法上で定められており、保管期間は法人か個人事業主かで変わってきます。

法人の領収書の保管期間

法人の場合、原則として領収書の保管期間は7年間。過去に欠損金が生じた場合は、これよりも長く保管しておかなければなりません。

・2019年4月1日以降の決算開始で欠損金が生じた事業年度…10年間保管義務

・2008年4月1日以降に決算が終了した欠損金が生じた事業年度…9年間保管義務

個人事業主の領収書の保管期間

個人事業主の場合、青色申告か白色申告かで領収書の保管期間は変わります。

・青色申告…7年間保管義務

・白色申告…5年間保管義務

ただし、青色申告者でも、前々年分の所得が300万円以下の場合、5年間の保管で良いとされています。

領収書を紛失した場合は?

領収書を紛失してしまった場合、経費として認められない可能性があります。領収書がないにも関わらず経費として申告をした場合、税務調査の際に指摘を受けることに。必要経費として認めなければ、追微課税として税金を納める必要も出てきます。さらに、青色申告の場合は青色申告事業者の承認取り消しといった罰則を受けることもあるため、しっかりと保存しておくことが肝心です。

領収書の書き方に関するよくある質問

ここからは、領収書の書き方に関するよくある質問にお答えします。

宛名は空欄でも良いの?

基本的に、宛名のない領収書は無効とされる可能性があります。これは、消費税法に基づく仕入税額控除の帳簿の記載方法で決められており、確実に記載してもらった方が良いと言えるでしょう。例え少額の領収書でも、トラブル回避のために記載してもらうことをおすすめします。

クレジットカード決済では領収書を発行するの?

クレジットカード決済の場合、原則領収書の発行は必要ありません。クレジットカード決済で発行される売上票のお客様控えが、相手にとっては領収書代わりとなるからです。なお、この場合、領収書を発行すること自体に問題はありませんが、その場で実際の金銭がやりとりされたわけではないため、領収書には「クレジットカード利用」などと記載しなければなりません。

領収書を発行したあとで返金が生じた場合はどうすれば良い?

返金が発生した場合、いずれにしても最初に渡した領収書は回収する必要があります。返金分を相殺するか、払い戻し後に正しい金額を支払ってもらうかで新しい領収書の記載方法が変わってきます。相殺する場合は、その旨を記載した領収書を新たに発行し、回収した領収書とセットにして保管しましょう。一度払い戻して正しい金額を支払ってもらった場合は、最初の取引で受け取った額を全額戻し、取引自体をゼロにします。そして、正しい金額を支払ってもらい、その金額が書かれた領収書を渡します。

領収書には押印がマスト?

印鑑での押印は、厳密に言えば法律で義務付けられていません。したがって、押印がなくても領収書として有効です。しかし、業務規定によって決められている場合はその規則に従いましょう。押印は古くからの慣習とも言えますが、これは取引先からの信頼を得るという目的があります。

クレジットカードの明細でも税務申告で使える?

ETCカードの利用など、クレジット売上票が発行されない場合には、クレジットカードの明細書が税務申告での信憑書類として扱われることもあります。しかし、領収書の代用とは言えないため、ETCの利用証明書を発行してセットで提出する方がベターです。また、クレジット売上票が発行されるシーンでは、利用明細よりも売上票の方が信憑性があると判断される傾向にあります。クレジットカード売上票は必ず保管しておきましょう。

領収書の発行も無料で『INVOY』

請求書無料発行サービス『INVOY』は領収書の基本的なテンプレートも無料でお使いいただけます。電子帳簿保存法をはじめとするペーパーレス化、Web化は年々普及しており、クラウド請求書サービスの果たす役目も大きくなっています。事務作業も簡略化することができるため、急な法改正にも慌てることはありません。この機会にご検討をしてみてはいかがでしょうか?

請求書無料発行サービス INVOY▼

無料会員登録はこちらから

まとめ

領収書は金銭の取引において重要な証拠となります。領収書には取引内容や日付など記載しなければならない項目も多数あるため、記入する際は記入漏れのないように気をつけましょう。領収書の書き方がよく分からないという人は見本を見ながら作成することをおすすめします。

また、領収書を受け取った側には保管義務があります。経費計上する場合、領収書を紛失した場合には経費として認められなくなることもあるので、しっかりと管理するようにしましょう。

請求書の消費税の記載方法は?税込みで記載が必要?必須項目も紹…

請求書の消費税は、インボイス制度やその他の制度で定められた方法で記載する必要があります。本記事では、…