商品やサービスを購入した際、少し気になる点がある領収書をもらった経験がある方も多いと思います。領収書が宛名なしだった場合、経費として認められるのでしょうか。本記事では、領収書が宛名なしだった場合の対応方法や注意点などについて、くわしく解説します。

目次

領収書に記載が必要な項目

領収書に必要な項目を全て満たしていない場合、経費として認められない可能性もあります。まずは、領収書に必要な項目を見てみましょう。

▼効率的に作成が可能な「領収書 無料エクセルテンプレート」はこちらから

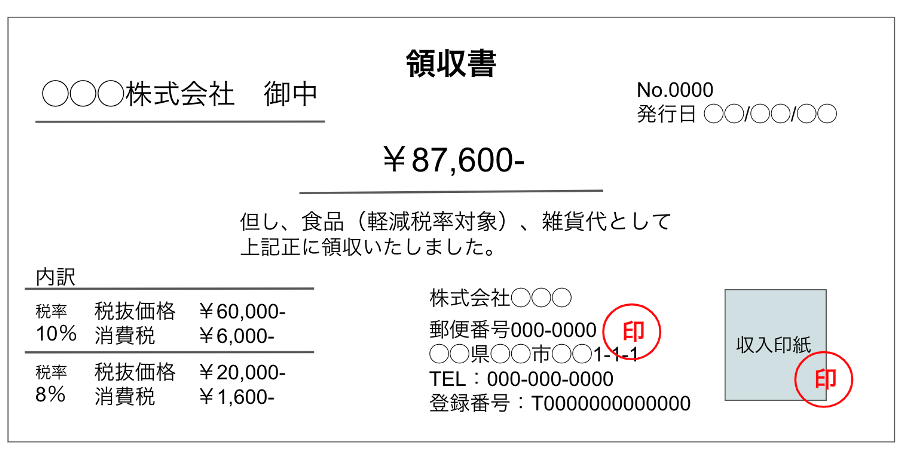

「領収書」などの表記

まず、当然ながら「これは領収書である」ことが分かるように、「領収書」と表記されている必要があります。特に、手書きや独自のフォーマットを用いている場合、目立つように記載するのを忘れないようにしましょう。他の書類と混ざってしまわないように、一目で分かる位置や大きさで記載します。

発行年月日

領収書が発行されたのはいつなのか、それが分かるのは日付の表記です。いつの領収書か分からないものは、経費として認められません。また、法人の場合、領収書の保管期間は7~10年間。これは義務であり、法律で定められているものです。保管期間中に紛失させないためにも、必ず記載しましょう。なお、西暦・和暦のどちらを記載しても問題ありませんが、省略せず正確に書きましょう。

会社名(正式名称)

宛名の記載は、相手によっては会社名から書く必要があります。会社名の表記は長くなるものもあり、「株式会社」を「(株)」で表記したくなるかもしれませんが、略さずに正式名称で書くのがベストです。基本的には「○○株式会社 御中」ですが、部署名や担当者名まで書くことも。会社により、領収書のルールが設けられている場合もあります。受け取り側の要望をよく確認しましょう。

宛名

宛名については、「上様」で良いと受け取り側から言われることも少なくありませんが、実際は税務上では印象が良くないとされています。受け取り側からそう言われた場合は記載するしかありませんが、これでは誰が支払った領収書か分からないというデメリットがあります。できる限り、宛名は正しい名称を記載するようにしましょう。

金額

代金として支払われた金額ももちろん記載しなければなりません。この金額の部分は、後から不正されないように工夫する必要もあります。まず、金額の桁が変わらないように、先頭には「¥」や「金」をつけましょう。さらに、末尾には「―」や「也」を記載します。こうすることで、不正に数字が追加されるのを防ぎます。3桁ごとにコンマを打つのも、同じ目的です。

手書きの領収書は、PCで作られたものに比べて改ざんしやすいとされています。そのため、数字はアラビア数字ではなく「壱」「拾」「萬」などの漢字を使うことで不正防止につながります。

但し書き

但し書きとは、領収書に記載された金額が何に使われたのかを示すためのものです。基本的には「但、○○代として」と記載します。具体的に「飲食代として」など具体的に記載するようにしましょう。

しばしば、「お品代として」と書かれた領収書を目にすることもあるでしょう。しかし、これは具体的に何に使われたのかが分からないため、良い例とは言えません。後から見返した時に、何にお金を支払ったのかが明白であることが大事です。

発行者

発行者の欄には、領収書を発行した人の氏名や名称を記載しなければなりません。できれば、氏名・名称・住所・連絡先が入っていることが望ましいとされています。事業者の印鑑や社印を押すことは、必須ではありませんが、あった方が良いでしょう。それは、領収書が正式であるという証しにもなります。領収書を発行する度に、発行者の欄を全て記載するのは大変なことです。あらかじめ、発行者の欄が記入してある領収書のテンプレートを準備しておくと便利です。

会社によっては、領収書に事業者の印鑑や社印が押されていないと経理に受理されないといった独自のルールを設けているところもあります。こうした事情を考えると、印鑑は押した方が良いと言えるでしょう。

印税

5万円以上の金額が記載されている領収証は、収入印紙を貼らなければなりません。これは、印紙税法で決められたルールです。しかし、購入金額が5万円を超える場合でも、消費税を抜いた本体価格が5万円以下になるケースにおいては収入印紙は不要です。収入印紙は記載された金額に応じた額のものを貼り、印紙と紙面をまたぐように割印をします。

領収書の正しい書き方については、こちらも参考にしてみてください。

関連リンク:領収証の正しい書き方を解説!【見本付き】注意点なども詳しく紹介

宛名なしの領収書とはどんなもの?

宛名なしの領収書とは、宛名の欄が空白であったり、宛名が「上様」であったりする領収書を意味します。一般的に領収書をもらう際「○○様」「○○御中」といった宛名を書いてもらいます。このような正しい記載がない場合に、宛名のない領収書としてみなされます。

また、レシートを領収書として使う際も宛名が記載されていないため、同様に宛名なしの領収書として扱われます。

領収書が宛名なしの場合は有効?

消費税法から見た場合

消費税法では、領収書を仕入税額控除のための証憑とする場合に、記載すべき事項として以下の5つを定めています。

①書類作成者の氏名または名称

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した税込対価の額

⑤書類の交付を受ける事業者の氏名または名称

最後の条件である「書類の交付を受ける事業者の氏名又は名称」とは、宛名のことです。つまり宛名がない領収書は、消費税法における領収書の条件を満たしていないということになります。

本記事でも後述しますが、例外として、以下の事業で発行する領収書に関しては宛名なしも認められています。

・小売業

・旅客運送業

・旅行業

・飲食業

・駐車場業

経理の観点から見た場合

法的に考えると、条件に当てはまれば宛名なしの領収書でも認められるということがわかりました。では経理の実務面から考えれば、宛名なしの領収書はどのように捉えられるのでしょうか。

経理の処理では、多くの場合「業務に必要な支払いであったかどうか」というポイントを主にチェックします。宛名の有無は特に気にしていないというケースも多いでしょう。しかし会社によっては、領収書やレシートに正しく宛名を書いてもらうよう従業員に指示することもあるので、会社のルールにあわせて対応するといいでしょう。

税務調査から見た場合

会社はもちろん、個人事業主のもとにも税務調査が入ることがあります。これまで見てきた消費税法や実務面で問題がなくとも、税務調査の際には指摘されることもあるので、できるだけ宛名を正しく記入してもらうと安心です。

例えば、高額な飲食代かつ宛名がない領収書が大量に出てきた場合などは、調査官としても気にせざるを得ないでしょう。高額な取引をしても税務調査で怪しまれることのないよう、宛名や但し書きが適切に記入されているかどうか、受け取り時にチェックすることをおすすめします。

例外として宛名なしの領収書を発行できる事業

前述した通り、以下の5つの事業に関しては、宛名なしで領収書を発行することが認められています。

・小売業:スーパー、 百貨店、本屋など

・旅客運送業: 鉄道、航空、バス、タクシーなど

・旅行業

・飲食業

・駐車場業

これらの事業に関しては宛名なし、つまり「書類作成者の氏名又は名称」「取引年月日」「取引内容」「取引金額」の4つの項目の記載だけで、有効な領収書とみなされます。

例えば、スーパーでもらうレシートには宛名がありませんが、スーパーは小売業に当たるため、宛名のないレシートでも領収書として使えます。わざわざ領収書を別で発行してもらわなくても構いません。

領収書の宛名の書き方とポイント

領収書の宛名は、できるだけ「上様」を避けて記載するようにしましょう。会社であれば、「○○株式会社 御中」が基本です。会社の担当者名まで書く場合は、「○○株式会社 △△部 ✕✕様」となります。ただ、領収書に記載されている金額を支払うのは会社の社員ではなく会社そのものですので、担当者まで書かなくても問題ありません。

なお、例外的に「上様」が認められるケースもあります。それは、スーパーや百貨店などの小売業、電車やバスなどの旅客運送業、旅行に関する事業、飲食業、駐車場業です。これらの業種は、毎回の取引ごとに宛名を記載するのが難しいことから、例外的に「上様」も認められています。

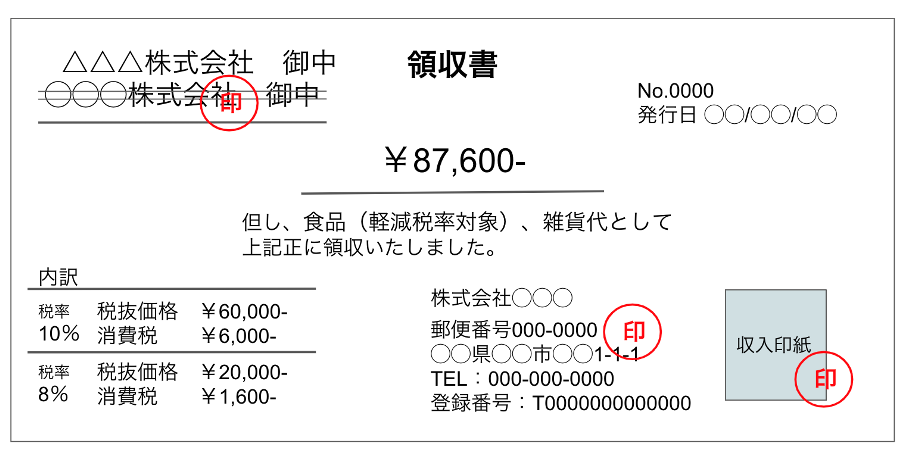

領収書の宛名の訂正方法

領収書の宛名を間違えて訂正したい場合、二重線の上に印鑑を押し、空いているところに正しい宛名を書くというルールがあります。

ただ、領収書の宛名を間違えるというのは、あまり印象が良くないものです。訂正は認められていますが、受け取り側の気持ちを考えると正しい記載がされているものを再発行する方が望ましいでしょう。この場合、間違ってしまった領収書は回収しなければなりませんが、特に金額の大きな取引や、日頃から好意にしている会社との取引では間違った宛名のものを渡さないように、慎重にチェックされることをおすすめします。

絶対にやってはいけない訂正方法は?

領収書の訂正の原則は「二重線+印鑑」です。それ以外の方法での訂正は認められないと心得ておきましょう。特に以下のような方法での訂正は、領収書の意味を成さないだけでなく、受け取り側からしても気持ちの良いものとは言えないため、絶対に避けましょう。

・修正液や修正テープでの訂正

修正液や修正テープで訂正されたものは、受け取った後で改ざんしたと疑われる要因になります。

・サンドペーパーでの訂正

サンドペーパーで紙を削り書き直すのもタブーです。訂正方法として認められていないだけでなく、紙が汚くなり受け取った側の印象も悪いでしょう。

・字が消せるボールペンで書く

「間違っても気軽に訂正できるから」と、字が消せるボールペンを愛用している人も多いでしょう。しかし、このボールペンで領収書を書くのはよくありません。消せるボールペンで正しい金額に変更したとしても、改ざんの可能性ありと判断されてしまいます。

なぜ領収書の宛名があった方が良いの?

消費税の仕入税額控除

小売業・旅客運送業などの5つの業種以外は、領収書に宛名がないと消費税の仕入税額控除ができません。

税務調査

「宛名や但し書きがない」「取引金額が高い」といった領収書は、税務調査で調査官より不審がられるケースがあります。

実務上のルール

会社によっては「宛名なしの領収書は経費として認めない」というルールを設けているところもあります。経費として認められなければ、使った分の費用を会社からもらえないことになります。

悪用の防止

宛名のない領収書を紛失して拾われたり、盗まれたりした場合、自分の領収書として使われてしまうリスクがあります。

領収書に自分で加筆するのは良いの?

領収書は基本的に発行側が記入・修正を行うことになっているので、受け取った側が加筆したり、修正したりすることは控えたほうがいいでしょう。

自分で加筆してしまった領収書を計上した場合、税務調査で指摘されるケースがあります。 加筆した領収書が経費として認められなければ、その分の金額を除いて申告をし直さなければならない可能性もあります。税務処理や事務処理にかかる時間・負担が増えるのを防ぐためにも、普段から領収書を正しく受領をする習慣をつけておくことが重要です。

なお、通常通りの取引をしていれば、領収書に加筆が必要となるようなケースはあまりないでしょう。宛名がない領収書に関しても領収書として利用できるのは、これまで説明してきた通りです。

その他の項目である発行者・日付・金額・内容に関しては、忘れずに記入してもらう必要があります。しかし、購入した商品やサービスの内容に関しては、領収書に記載がなくても経理としての処理ができる場合があります。店舗や企業の名前から、飲食代や交通費といったおおよその判断ができるためです。

領収書をもらった際には、正しく記入されているかその場で確認することが基本です。 万が一後から記入漏れに気づいても、慌てて加筆するようなことは控えましょう。

領収書の宛名がない場合の注意点

使い道をはっきりさせる

購入した商品やサービスを明確にすることで、業務との関連性を明確にしておくことが大切です。 取引内容に「お品代」と書かれた領収書がありますが、使い道が明確ではないため、税務上は望ましいと言えません。宛名がなくても、できるだけ透明性を確保するために、使い道を記録しておくなどの対策をとりましょう。

高い金額の買い物は注意する

領収書を日常的に受け取っていると、宛名や記入された内容についてのチェックを忘れてしまうこともあるでしょう。しかし、金額が高ければ税務署から指摘を受ける可能性が高まります。 高額な買い物をしたときだけでも、正しく領収書を記入してもらえたか、丁寧にチェックする癖をつけることをおすすめします。

会社のルールに従う

領収書に記載すべき内容に漏れがあれば、例え業務に関わる支払いでも、経費として認めないという会社もあります。ルールの厳しい会社で、かつ領収書に宛名がないことに後から気付いた場合は、経理担当者に対応方法を確認するといいでしょう。また、あらかじめ社内の規定を確認しておくことも重要です。

宛名を正しく書いてもらう工夫をしよう

領収書は漏れなく記入してもらうことが大切ですが「会計時に名前や会社名が一度でうまく伝わらない」といったこともあるでしょう。領収書の宛名をスムーズに記入してもらうためには、名刺を見せたり、自分で書いて見せたりといった工夫をすることも有効です。

お店のレジは、研修生や学生のアルバイトといった店員が対応することもあります。領収書を受領する側が、わかりやすい伝え方を心がけることも大切と言えるでしょう。

まとめ

領収書に記載すべき項目や、宛名がない場合の対処法などについて解説してきました。領収書はお金を支払ったことを証明する大切な書類です。金額や発行者はもちろん、宛名も含めて正しく記入するからこそ、事業に必要なお金を支払ったという事実をわかりやすく示すことができます。

会社に持ち帰った時や税務調査の際にも問題なく認められるよう、普段から正しい領収書を受領する習慣をつけましょう。

領収書・請求書の発行から入出金管理までカンタンに行うならINVOY

ビジネスパーソンとして働く中では、領収書・請求書といったお金に関する書類を常に扱っていく必要があります。 管理が煩雑になり、時間をかけて処理をしているという会社も多いのではないでしょうか。

領収書や請求書に関する業務の効率化を目指す際に便利なのが「INVOY」です。INVOYでは、これらの帳票をスムーズに発行・管理します。基本機能は無料で利用できますので、この機会にINVOYの利用をぜひご検討ください。

INVOYの登録はこちら▶︎無料で登録する

領収書の訂正は可能?金額・日付・宛名の間違いは再発行が無難

領収書の誤りに気づいた際は、できるだけ再発行した方が望ましいと考えられています。今回は領収書を訂正し…