白色申告は節税効果が少ない反面、簡単に確定申告が行えることが魅力の申告方法です。本記事では、メリットやデメリット、白色申告と青色申告の違いなどについて、わかりやすく解説します。

目次

白色申告について

白色申告は確定申告における申告方法の1つであり、節税効果が低い代わりに経理業務が比較的簡単に済ませられる特徴があります。所得税の確定申告には「白色申告」と「青色申告」の2種類の方法があり、青色申告は節税効果の高い代わりに経理業務が複雑になる申告方法です。

白色申告では以前は帳簿の作成や保存が義務付けられておらず、 収入や経費の状況を表す帳簿を作成する必要がありませんでした。現在は改正によって、白色申告であっても帳簿付けが義務付けられています。

しかし、青色申告では「複式簿記」と呼ばれる方法で帳簿を作成するのに対し、白色申告は「単式簿記」と呼ばれる方法によって作成することが認められています。白色申告の帳簿づけが義務化されても、青色申告より白色申告の方が経理業務の負担が軽いという点は未だ変わらないと言えるでしょう。

参照:No.2080 白色申告者の記帳・帳簿等保存制度|国税庁

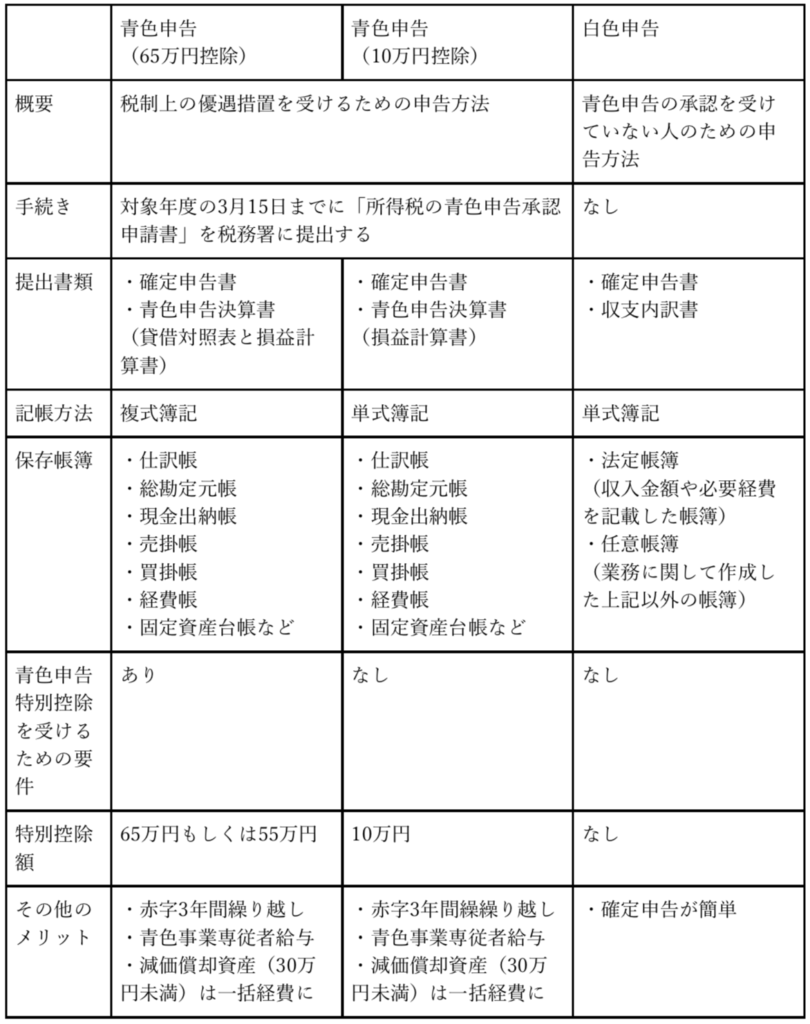

青色申告との違い

青色申告を行うためには、事前に「所得税の青色申告承認申請手続」と呼ばれる書類を税務署に提出する必要があります。帳簿は借方・貸方のある複式簿記と呼ばれる方法での作成であるため、ある程度簿記の知識があることが望ましいでしょう。

それに対して白色申告は、事前の申請が必要ありません。また、記帳方法は単式簿記であるため、簿記の知識がなくても家計簿のような感覚で帳簿を作成できます。

そのほかにも、青色申告には赤字を3年間繰り越しできることや、家族従業員の給与を経費として計上できることなどにメリットがあります。しかし、損益計算書をはじめとする「青色申告決算書」の作成が求められたり、記載事項が多かったりするため、確定申告の手間と節税効果の両方を踏まえた上でどちらの申告方法にするか検討することが必要です。

参照:

[手続名]所得税の青色申告承認申請手続 | 国税庁

No.2072 青色申告特別控除 | 国税庁

記帳や帳簿等保存・青色申告 | 国税庁

白色申告の特徴について

申告書の提出が不要

前述した通り、青色申告を行うためには「所得税の青色申告承認申請書」を提出する必要があります。それに対して、白色申告にはそのような手続きがありません。所得税の青色申告承認申請書を提出していない人は、自動的に白色申告としての確定申告になります。

帳簿作成が簡単

白色申告は「単式簿記」と呼ばれる方法を使って帳簿を作成します。例として、4月1日に3,000円でコピー用紙を購入した場合の記帳方法を紹介します。

〈単式簿記の例〉

| 日付 | 科目 | 摘要 | 金額 |

| 4/1 | 消耗品費 | コピー用紙 | 3,000 |

上記のように、日付や内容・金額などを使って簡単に作成することが可能です。確定申告では、消耗品費などの勘定科目別に集計した「収支内訳書」を作成し、確定申告書と一緒に提出することになります。

<複式簿記の例>

| 日付 | 借方 | 貸方 | 摘要 |

| 4/1 | 消耗品費 3,000 | 現金 3,000 | コピー用紙 |

青色申告では上記のような複式簿記の方法で帳簿に記入し、左の借方と右の貸方の両方に記載することでお金の流れを把握します。上記の場合は「消耗品費という費用が3,000円増えたこと」「現金という資産が3,000円減ったこと」を示しています。複式簿記にはこの借方と貸方の仕組みがあることから、簿記に触れたことのない方にとっては複雑に感じられることもあるでしょう。

特別控除がない

青色申告はルールが多い分、最大65万円の特別控除を受けることができます。しかし、白色申告ではこのような特別控除を受けることができません。

控除とは、所得から税金のかかる金額を減らすことで、所得税額を減らすための仕組みです。所得が同じであったとしても、青色申告で65万円の特別控除を受けた場合と、白色申告で特別控除を受けなかった場合とでは、所得税として支払う金額に数万円、もしくはそれ以上の差が生まれることもあります。

白色申告に必要な書類

| 確定申告書B | ・確定申告を行うための書類 ・所得の金額や基礎控除・社会保険料控除、納めるべき税額などを記載する |

| 収支内訳書 | ・事業などにおける収支の状況を明らかにするための書類 ・収入や原価、使用した経費の内訳などを記載する |

| 各所得控除を受けるために必要な書類 | ・自分の受ける所得控除の証明書など 例) 生命保険料の控除証明書、ふるさと納税の寄附金受領証明書など |

白色申告では、上記の書類を作成して提出します。元々、確定申告書には「確定申告書A」と「確定申告書B」と呼ばれる2種類がありましたが、2023年1月から申告書Aは廃止されたため、AかBかという点を気にする必要がなくなりました。

各所得控除を受けるために必要な書類とは、受ける予定の所得控除によって必要な書類が異なります。例えば、生命保険の控除証明書などは毎年11月頃になると保険会社から自宅に郵送されます。確定申告の時期に紛失することのないよう、大切に保管しましょう。

参照:

確定申告書等の様式・手引き等(令和3年分の所得税及び復興特別所得税の確定申告分) | 国税庁

所得税及び復興特別所得税の確定申告の手引き | 国税庁

白色申告の提出時期

白色申告を含む確定申告は、基本的に毎年2月16日~3月15日の間に提出します。最後の日が土日や祝日である場合は、休日明けの平日が締め切り日になります。

なお、確定申告の提出は新型コロナウイルスなどの社会情勢などに影響を受けることがあるため、国税庁のホームページなどを毎年チェックするようにしましょう。

参照:令和3年分確定申告期の確定申告会場のお知らせ | 国税庁

白色申告のやり方

日々の取引を記帳する

日々発生するお金の動きを、現金出納帳などの帳簿に反映させます。「記帳する」と言うと銀行のATMで通帳に印字することが想起されることも多いですが、経理上、これらの帳簿に記入することも同様に記帳すると言います。白色申告で記帳する帳簿には、以下があります。

・法定帳簿:収入金額や必要経費を記載した帳簿

・任意帳簿:業務に関して作成した上記以外の帳簿

売上や経費を記載するのは法定帳簿で、売掛帳や固定資産台帳など、法定帳簿以外の帳簿を任意帳簿と呼びます。

帳簿の様式やデザインなどは定められていないため、会計ソフトやノートなど、自分の好きな方法で記帳を行うことができます。帳簿に記載しておきたい内容としては、以下をはじめとする項目があります。

・取引年月日

・取引金額

・取引先(顧客名、仕入先、品物を購入した店名など)

・入出金の方法(現金、銀行口座、仕入など)

記帳をするタイミングは事業者などによって異なり、これといったルールが定められているわけではありません。例えば、入出金が少なければ1ヶ月に1度まとめて記帳したり、毎日発生するようであればその日の営業終了後に記帳したりと、事業者によってさまざまです。

入力すべき請求書や領収書をひとまとめにしておいたり、作業を行うタイミングを決めておいたりすることで、確定申告前に慌てずに済むように心がけましょう。

参照:帳簿の記帳のしかた | 税務署

決算整理を行う

記帳は「売上が入った」「経費を使った」など日々のお金の流れを反映するものですが、確定申告前には年度末のみに行う「決算整理」という特別な作業を行う必要があります。決算整理の作業には、以下をはじめとするさまざまなものがあります。

・まだ入金されていない売上(売掛金)の反映

・まだ支払ってない経費(未払経費)の反映

・減価償却費の計算

・商品の棚卸しと棚卸表の作成

売掛金や買掛金・未払金は、実際のお金の動きがなくても、年度内に発生した取引として計上します。普段、お金の動きがあった時に記帳を行っている場合には、決算整理時に忘れずに計上するようにしましょう。

また、時間の経過に伴い価値が下がる資産の正しい価値を反映するために、減価償却費の計算も行います。減価償却は機械や車両など高額な物品などに対して行い、購入時に一括して費用として計上するのではなく、価値の減少として時間をかけて費用に反映していくものです。

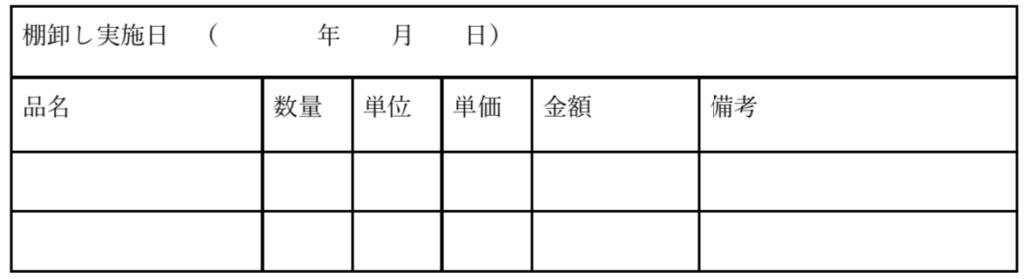

商品販売を行う事業者が行う決算整理として、商品の棚卸しと棚卸表の作成があります。棚卸しは、12月31日時点もしくは年度内の最終営業日の時点で在庫としてどれだけの商品が残っているかを確認するものです。 これから売上となる商品を金銭的な価値で計算することで、事業の実情を帳簿により正しく反映するために行います。

棚卸しの際は、倉庫などで実際の商品の数を数えて、上記のような「棚卸表」に記入します。

参照:

決算の手引き | 国税庁

No.2100 減価償却のあらまし | 国税庁

提出書類を作成する

白色申告で提出する収支内訳書と確定申告書を作成します。

収支内訳書

収支内訳書には一般用・農業所得用・農業所得用・医師および歯科医師用があり、該当する様式を税務署に取りに行くか、もしくは国税庁のホームページからダウンロードして記入します。また、会計ソフトを利用して帳簿付けを行った場合は、内容が記載された状態でシステムから出力することも可能です。

収支内訳書に記載する主な内容には、以下があります。

・給与賃金の内訳

・税理士・弁護士などの報酬・料金の内訳

・売上(収入)金額の明細

・仕入金額の明細

・減価償却費の計算

・地代家賃の内訳

これらは自分に関係のある項目のみ記入すればよく、例えば自営業で給与賃金をもらっていない場合や、税理士などに依頼をしていない場合は、該当する項目を記入しなくて構いません。

参照:収支内訳書(一般用)【令和2年分以降用】 | 国税庁

確定申告書

確定申告書も収支内訳書と同じく、税務署や国税庁のホームページからの入手、もしくは会計ソフトからの出力が可能です。確定申告書には、以下をはじめとする項目を記載します。

・氏名、住所、個人番号

・収入金額等:事業、不動産、給与など、所得の内容に応じて記載

・所得金額等:収入金額から経費などを差し引いた額

・所得から差し引かれる金額:各控除のうち該当するものを記載

・税金の計算:課税対象となる所得金額(所得金額から各控除などを差し引いた金額)

これらの項目は、収支内訳書や帳簿、控除証明書などを見ながら金額を記載していきます。また、確定申告書には所得や控除などについて詳しく記載するための「第二表」もあるので、こちらも漏れなく記載しましょう。

参照:申告書B【令和3年分以降用】 | 国税庁

添付書類を準備する

本人確認書類の写しや控除証明書など、必要な添付書類を準備します。各添付書類は、国税庁のホームページでダウンロードできる「添付台紙書類」に貼り付けて提出します。また、税務署に足を運んで直接書類を提出する場合には、窓口の担当者に提示することで添付の代わりになります。

| マイナンバーカードの有無 | 必要なもの | 解説 |

| あり | マイナンバーカード | 添付する場合は、マイナンバーカード両面の写しを台紙に添付する |

| なし | 番号確認書類 (マイナンバーを確認するための書類) | 以下などのうちのいずれか1つ ・通知カード ・住民票の写し、または住民票記載事項証明書(マイナンバーの記載があるのもの) |

| なし | 身元確認書類 (マイナンバーの持ち主であることを確認できる書類) | 以下などのうちのいずれか1つ ・運転免許証 ・公的医療保険の被保険者証 ・パスポート ・身体障害者手帳 ・在留カード |

確定申告を行うためには、上記の必要書類を準備する必要があります。なお、用意するのは確定申告を行う本人のものだけでよく、配偶者や親族などの本人確認書類は不要です。

所得控除を受ける場合には、控除を受けたことを証明する書類が必要です。代表的な控除と、その必要書類を紹介します。

| 控除の種類 | 必要書類 |

| 社会保険料控除 | 社会保険料(国民年金保険料)控除証明書など |

| 小規模企業共済等掛金控除 | 支払った掛金の証明書 |

| 生命保険料控除 | 支払額などの証明書 |

| 地震保険料控除 | 支払額などの証明書 |

| 医療費控除 | ・医療費控除の明細書 ・医療費通知(医療費のお知らせ) ・各種証明書(おむつ証明書など) |

| セルフメディケーション税制による医療費控除の特例 | セルフメディケーション税制の明細書 |

| 寄付金控除 | 寄付をした団体から交付された寄附金の受領証など |

なお、サラリーマンなどの会社員であり、年末調整で社会保険料の控除を受ける場合には、社会保険料の控除証明書の添付・提示は不要です。

紹介した書類以外にも、申告内容によっては別の書類が求められることがありますので、税務署や国税庁のホームページなどで確認しましょう。

参照:

添付台紙書類 | 国税庁

申告書に添付・提示する書類 | 国税庁

白色申告のメリット

記帳や確定申告が簡単

白色申告では単式簿記での記帳となるため、忙しい人や、帳簿付けのような作業が苦手な人でも比較的簡単に帳簿を作成できるメリットがあります。また、確定申告時に提出する収支内訳書は青色申告で必要な書類と比べて記載事項が少ないため、申告も簡単です。

事前の届出が不要

青色申告を行う際は、申告しようとする年の3月15日までに「所得税の青色申告承認申請手続」を提出する必要がありますが、白色申告ではそのような届出が不要です。

参照:[手続名]所得税の青色申告承認申請手続 | 国税庁

白色申告のデメリット

青色申告特別控除が受けられない

青色申告は最高で65万円の青色申告特別控除が受けられるため、大きな節税効果が得られますが、白色申告では青色申告特別控除を受けることができません。

青色事業専従者給与が受けられない

青色申告では、一定の要件に該当する配偶者や親族に対する給与を「青色事業専従者給与」として経費にして、所得から控除することができます。白色申告にも同様の制度はありますが、控除する金額に制限があります。

参照:No.2075 青色事業専従者給与と事業専従者控除 | 国税庁

純損失の繰越し・繰戻しができない

純損失の繰越は、自身が運営する事業で赤字が出た場合に、損失額を翌年から最大3年間繰り越せる制度です。青色申告ではこの制度が利用できますが、白色申告では利用できず、節税となりません。

貸倒引当金の計上ができない

取引先の倒産などで売掛金を回収できない場合に備えて計上するお金を「貸倒引当金」と呼びます。青色申告では貸倒引当金を計上できますが、白色申告では計上できず、節税効果がありません。

少額減価償却資産の特例がない

取得価額が30万円未満の減価償却資産について、一定の要件を満たすことで全額を経費として計上できる特例があります。青色申告ではこの特例を受けられますが、白色申告では受けられません。

白色申告が向いている人の特徴

事業収入が少ない人

青色申告では青色申告特別控除を受けることで納める税金を抑えることができますが、事業収入が少ない人の場合は元々納める税金が少ないため、控除のメリットも少なくなります。副業であるなどの理由により事業収入が少ない場合は、白色申告で構わないでしょう。

経理に慣れていない人

白色申告はシンプルな帳簿を作成すればよく、簿記の知識がない人や、そのような作業に抵抗がある人でも作成することが可能です。白色申告に対応している会計ソフトを利用することで、より気軽に帳簿を作成できるでしょう。

経理業務を簡単にするならINVOY

白色申告は青色申告に比べて簡単なことが魅力ですが、日々発生する取引を把握し、帳簿を作成することに変わりはありません。入出金の確認や請求書・領収書の管理など、やるべきことは多くあります。

経理業務を行う際に使えるのが、弊社のサービスである「INVOY」です。INVOYは、請求書や領収書などの書類の発行・管理、銀行口座との連携などの機能を備えています。INVOYはほとんどの機能を無料で利用できますので、ぜひ登録をご検討ください。

まとめ

白色申告は比較的簡単に行うことができる申告方法であるため、個人事業主になりたての場合や、事務作業が苦手な場合などにおすすめです。しかし、請求書や領収書を管理したり、記帳したりすることは必要です。日頃から少しずつ記帳を進めることで、余裕を持った確定申告を行いましょう。

不動産売買の領収書テンプレートと正しい書き方|印紙税の判定か…

不動産売買における金銭トラブルを未然に防ぎ、税務署への申告をスムーズに進めるためには、正確な領収書の…