原則、サラリーマンは勤務先が年末調整を行うため、確定申告の必要がありません。ただし、特定の条件に当てはまる場合、会社員であっても確定申告が必要です。この記事では、確定申告の義務がある人や確定申告を行った方が良い人について詳しく説明します。また、会社員が確定申告をする方法についても解説していますので、ご一読ください。

目次

そもそも確定申告とは?

確定申告とは、1年間の収入から経費などを差し引いて実際の所得を計算し、それに基づいて支払うべき税金額を算出し、税務署に報告する一連の手続きのことを指します。所得税や消費税のほか、法人税の確定申告も行われます。

個人事業主(自営業者やフリーランス)は確定申告を行う必要がありますが、勤務先で年末調整を受けた会社員は確定申告が必要ありません。なぜなら、会社が年間の給与収入や控除、税額などを代わりに年末調整で精算してくれるからです。

なお、一定以上の所得(副業の事業所得、雑所得など)がある場合、年末調整では対応できないため、自分で所得税の確定申告を行うことが必要です。確定申告すべき人が申告しない場合、納付すべき税金が未払いのまま放置されることになります。その結果、将来的には無申告加算税や延滞税などが加算される可能性があるため、申告の必要性を正しく判断することが重要です。

会社員でも確定申告の義務がある人

会社員でも、以下のいずれかの条件に当てはまる場合は、確定申告が必要です。申告は義務ですので、忘れずに期限内に行いましょう。

年間の収入が2000万円を超える

年収が2,000万円を超える場合、会社に勤めていても年末調整を自分で行わなければなりません。通常の手続きだけでは、生命保険料控除や社会保険料控除などが適用されず、所得税や復興所得税の精算が行われないため、自分で確定申告する必要があります。また、年収が2,000万円を超えると、配偶者特別控除や住宅ローン控除などの恩恵も受けられなくなります。

サラリーマンの年収が2,000万円を超える場合、確定申告が必要であり、また特定の控除が適用されないことに注意してください。

参照:No.1900 給与所得者で確定申告が必要な人|国税庁

副業の収入が年間20万円を超える

会社員が副業をしている場合、副業の売上から経費を差し引いた年間利益額、または本業以外のアルバイトや派遣で得た年間給与収入の合計が20万円を超えると、所得税の確定申告が必要です。ただし、20万円以下の場合は所得税の確定申告は不要ですが、住民税の申告は別途必要になります。副業の金額に関係なく、所得税の確定申告が必要な場合は、住民税の申告は不要です。

参照:No.1900 給与所得者で確定申告が必要な人|国税庁

関連リンク:

会社員の副業に確定申告は必要?判断基準、手順、注意点などを解説

副業はいくらから確定申告が必要?税金の計算方法や20万以下の場合も解説

一時所得が50万円を超える

一時所得とは、福引の当選金や競馬の払戻金、そして生命保険の一時金などを指します。このような一時所得から、支出した金額を差し引いた額が50万円を超えた場合は、確定申告が必要です。

給与所得者の場合、年間の他の所得が20万円を超えなければ、確定申告は不要です。しかし、一時所得は50万円を控除した残額の半額が総所得に算入されます。したがって、以下の算式の2分の1の金額が20万円を超えると、確定申告が必要です。

| 一時所得の総収入金額-収入を得るために支出した金額-特別控除額(※最高50万円)=一時所得の金額 |

年末調整の内容に間違いがあった

年末調整を受けた会社員であっても、申告内容が誤っており、税金が過少に計算された場合、所得税の確定申告で修正が必要です。たとえば、夫婦が互いに配偶者特別控除を申告してしまったり、扶養で申告した大学生の子供の所得が扶養控除の適用範囲を超えたりした場合など、税金が増えるケースがあります。

参照:確定申告が間違っていたとき|国税庁

前職の年収を含めずに年末調整をした

年の途中で転職した場合、新しい職場には前職の源泉徴収票を提出します(ただし、年内に前職で給与を受け取った場合に限る)。これは、2つの会社の給与を合算して年末調整を行うためです。もし何らかの理由で源泉徴収票を提出できない場合、自身で前職の収入を含めた確定申告をする必要があります。また、1年間で2回以上の転職をした場合、すべての勤務先で得た収入について、年末時点で在籍していた企業で年末調整を行うか、確定申告を行う必要があります。

年末調整を受けていない

1年の途中で退職し、再就職していない人や、退職後に独立し事業を始めた人などは、年末時には企業に所属していないため、年末調整の対象外となります。そのため、このような方は自身で確定申告を行う必要があります。特に、独立して事業を始めた場合、事業所得を申告する際に、必ず給与所得も申告してください。また、不動産の売却などで譲渡所得がある場合も、確定申告が必要です。自身が給与所得者でありながら確定申告が必要かどうかわからないという場合は、国税庁のウェブサイトで詳細な情報を確認してください。

参照:No.1910 中途退職で年末調整を受けていないとき|国税庁

確定申告したほうが良い会社員

会社員でも確定申告が必要な場合や、確定申告を行うことで得られるメリットがあるケースがあります。ここでは、確定申告をする方がおすすめの会社員について解説します。該当するかもと思われる方は調べてみてください。

確定申告が必要な控除を利用した

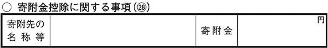

会社員で給与所得者の場合、年末調整によって多くの所得控除が自動的に適用されます。しかし、医療費控除、寄附金控除、雑損控除、給与所得者の特定支出控除(業務に多額の費用を支払っている場合に適用になる控除)は、個人で確定申告しなければ適用されません。

住宅ローン控除の申告をする(初年度)

住宅ローンを利用して自宅を購入した場合、住宅ローン控除の対象になり、税金の控除を受けられる可能性があります。住宅ローン控除を受けるには、初年度は確定申告が必要ですが、2年目以降は年末調整で処理されます。この控除は非常にメリットが大きいので、該当する人は必ず申告するようにしましょう。

参照:No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)|国税庁

年末調整に申告漏れがある

年末調整時に申告し忘れた控除がある場合、確定申告することで取り戻すことが可能です。年末調整では、医療費控除、雑損控除、寄附金控除を除く所得控除を申告できます。申告を忘れた場合、翌年1月に配布される源泉徴収票をもとに訂正できます。つまり、源泉徴収票に載っていない控除分について、確定申告を行うことで適用を受けることができるのです。

年末調整後に利用可能な控除が増えた

多くの企業は年末になると年末調整を行います。年末調整が終了した後、結婚や扶養親族の増加、寡婦またはひとり親になるなど、配偶者控除の対象となる条件が変わった場合、適用できる控除額が増加します。これらの変更は、確定申告を行うことで適用されます。

退職所得の受給に関する申告書を提出していない

通常、退職金を受け取る際には、「退職所得の受給に関する申告書」という申告書を退職前に勤務先に提出します。この申告書を勤務先に提出しない場合、退職所得控除額が適用されず、その結果、源泉所得税額が大幅に増加する可能性があります。確定申告を行うことで還付を受けられる可能性があるので、適切な手続きを行うことが重要です。

参照:[手続名]退職所得の受給に関する申告(退職所得申告)|国税庁

天災・盗難の被害を受けた

自然災害や火災、盗難などによって住宅や家財などの財産が損害を受けた場合、所得税の雑損控除を申告することで、総所得金額から一定の額を差し引ける所得控除を受けられる場合があります。この雑損控除は年末調整の際には申告できないので、確定申告を行う必要があります。

参照:No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)|国税庁

損益通算できる損失がある

賃貸用不動産を所有する個人などで損失を被っている場合、給与収入と該当の損失を合算して損益通算できます。損益通算可能な所得は、不動産所得、譲渡所得、事業所得、山林所得に限られます。ただし、損益通算には多くの例外規定が存在するため、注意深く調べることが必要です。

参照:No.2250 損益通算|国税庁

株やFXで損失が出た

株やFXなどの投資における損失は、給与所得と合算して損益通算することは不可です。ただし、別の証券会社で儲けた株やFXの利益と損失を合算したり、次の年度の利益から差し引いたりすることはできます。取引を継続する場合は、必ず確定申告を行いましょう。ただし、株の損失または利益、FXの利益または損失を同時に計算して差し引くことはできません。

参照:No.1465 株式等の譲渡損失(赤字)の取扱い|国税庁

会社員の確定申告のやり方

会社員の確定申告の具体的な手続きは、申告内容に応じて異なります。この記事では、4つのケースを例に挙げ、確定申告の方法を説明します。申告書の作成が完了したら、提出方法はどのケースでも共通で、e-Taxを利用した送信、税務署への持参、または郵送が選択できます。

ケース①副業による所得がある

副業で得た収入は通常、所得税法における「業務に係る雑所得」として申告します。

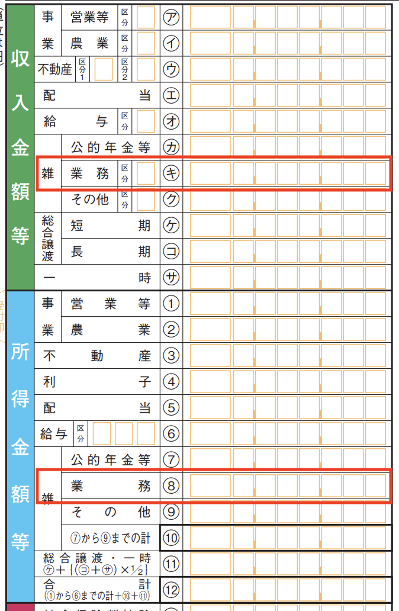

出典:https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r04/01.pdf

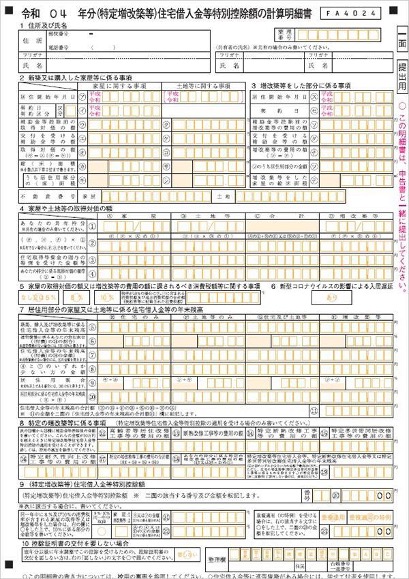

出典:https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r04/01.pdf

| 1.確定申告書の第一表・「収入金額等」欄の「雑」・「業務」に、副業の売上金額を記入 2.現金主義の特例を利用する場合、区分欄に「1」を記入。 ※この特例は、売上が確定した時点で現金を受け取った場合に売上を計上する方法です。特例が利用できるのは、前々年の年間売上が300万円以下の場合です。 3.売上から経費を差し引いた金額を、「所得金額等」欄・「雑」「業務」に記入 ※帳簿の添付は不要 4.第二表の所得の内訳欄に以下を記入 ・「所得の種類(雑)」 ・「種目(原稿料、広告収入など)」 ・「支払者の名称および法人番号又は所在地」 ・「収入金額」 ・「源泉徴収税額」(ない場合は0) |

ケース②住宅ローン控除の適用を受ける

住宅ローン控除は、1年目は確定申告が必要ですが、2年目以降は年末調整で申告可能です。必要書類は多岐にわたり、法務局で入手する書類もあります。また、人によって必要書類が異なりますから、何を用意しなければならないのか確認してから始めましょう。

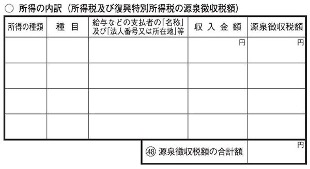

出典:https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r04/01.pdf

出典:https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r04/01.pdf

<住宅ローン控除の申告方法>

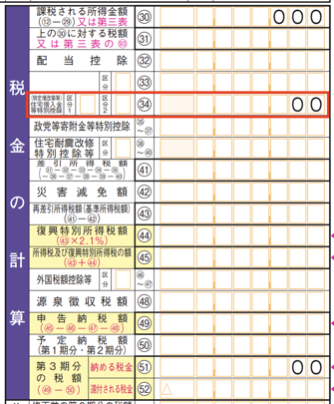

| 1.「住宅借入金等特別控除額計算明細書」を記入し、確定申告書に転記 2.税金の計算欄の「住宅借入金等特別控除」欄に計算明細書の控除額を転記 3.第二表の「特例適用条文等」の欄に居住開始年月日を記入 |

必要に応じて国税庁のWebサイトに掲載されている「住宅ローン控除の申告書の書き方」を参考にすると良いでしょう。

参照:給与所得者の住宅借入金等特別控除用の記載例|国税庁

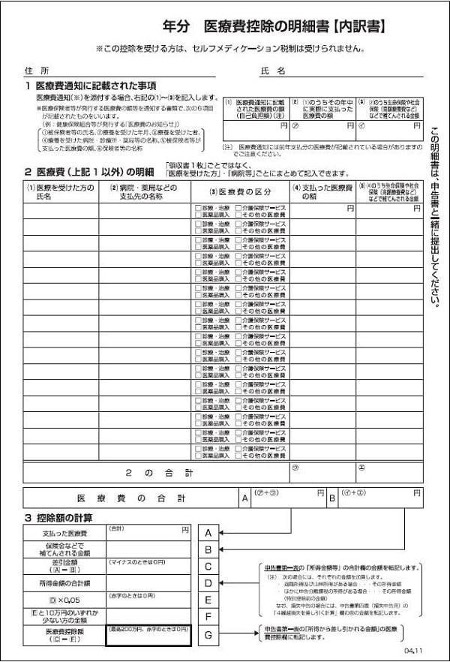

ケース③医療費控除の適用を受ける

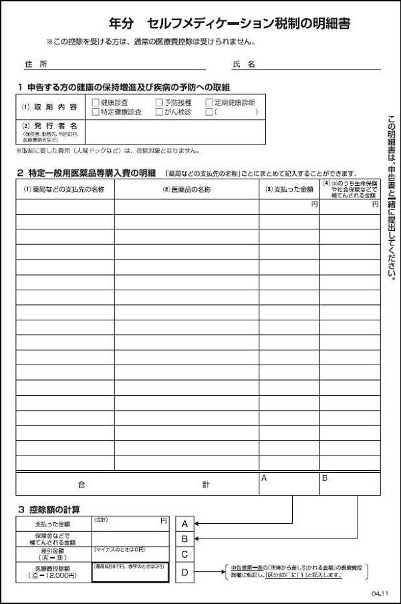

医療費控除は2種類あります。通常の医療費控除またはセルフメディケーション税制のいずれか一方を選択します。

<医療費控除を受ける場合>

出典:https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r04/01.pdf

| 1.「医療費控除の明細書」を作成(※明細書は国税庁Webサイトでダウンロード可能) 2.明細書の項目に応じて、年間の医療費の内訳を一覧にする 3.明細書ができたら、申告書 第一表の「医療費控除」に、明細書の「医療費控除額(G)」を転記し、区分欄は空欄のままにする |

<セルフメディケーション税制の場合>

出典:https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r04/01.pdf

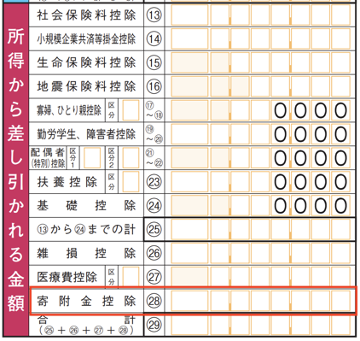

ケース④ふるさと納税をした

ふるさと納税は、「寄附金控除」に該当します。

出典:https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r04/01.pdf

出典:https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r04/01.pdf

| 1.確定申告書 第一表の「寄附金控除」に、<ふるさと納税をした金額−2,000円>の金額を記入 2.第二表の「寄附金控除に関する事項」には、寄附先の名称等と寄附金額を記入 ※複数の自治体に寄附したときは、すべてを記載しなくても構いません。 「◯◯市、△△市他」などとして、合計の寄附金額の合計を記載してください。 3.第二表の「都道府県、市区町村への寄附」欄に、ふるさと納税の合計額を記入 |

参照:確定申告書等の様式・手引き等(令和4年分の所得税及び復興特別所得税の確定申告分)|国税庁

関連リンク:確定申告のやり方を流れで解説!対象者や必要書類から納税までわかりやすくご紹介

確定申告の期限は?

1年間の所得は、原則として翌年の2月16日〜3月15日に申告します。3月15日が土日や祝日と重なった場合、その翌日または翌々日の月曜日が期限になります。もし確定申告の期限に間に合わなかったとしても、できるだけ早めに申告するようにしましょう。

ただし、源泉徴収所得税額や予定納税をして還付を受けられる場合、本来の確定申告の期限とは関係なく、その年の翌年1月1日から5年間、確定申告書を提出できます。この時の確定申告書は「還付申告書」と言い、提出することで還付金を受け取れます。

確定申告をしない場合のペナルティ

確定申告の必要がある人が申告をしない時のペナルティや、その場合の対応方法について、3つのケース別に紹介します。

期限を超過した場合

期限までに確定申告書を提出できないと、本来の税額に加えて「無申告加算税」を支払う必要が生じます。無申告加算税は、本来の税額の50万円までの部分に関しては15%、50万円を超える部分に関しては20%を、本来の税額に乗じて計算します。

ただし、確定申告の期限から1ヶ月以内に自主的に申告を行い、かつ期限内申告をする意思があったと認められる一定の場合に該当していれば、無申告加算税の支払いを免れる可能性もあります。

納税が間に合わなかった場合

納税する必要のある人が期限までに納税をしなかった場合、延滞税と呼ばれる税金を追加で支払う必要が生じます。

延滞税は、本来の納付期限の翌日から、納付が完了する日までの日数に応じて利息のように課税される税金です。納付が遅れるほど税金が高くなるため、できるだけ早く納付を行いましょう。

不正手段で納税を怠った場合

所得を過少に申告したり、経費を水増しして申告したりなど、意図的に不正を行い納税を免れると、脱税行為とみなされることがあります。

脱税を指摘された場合には、ペナルティとして追加で税金を納める必要が生じます。また、脱税した金額が大きいケースや、悪質な手口が用いられたケースでは、懲役や罰金が課されることもあります。

会社員がスマートフォンで確定申告する方法

会社員の確定申告は、スマートフォンを使用しても可能です。国税庁の「確定申告書等作成コーナー」にアクセスすると、自動的にスマートフォン用のページが表示されますので、指示に従って申告手続きを行いましょう。

ただし、スマートフォンでの申告を完了するには、マイナンバーカードとカードに対応したスマートフォン、または税務署で取得するID・パスワードが必要です。これらを持っていない場合は、税務署でID・パスワードを取得するか、スマホで作成した確定申告書を印刷して提出してください。

確定申告の手順

スマートフォンを使用した確定申告のやり方は、以下のとおりです。

| 1.対応ブラウザから「確定申告書等作成コーナー」にアクセス (※AndroidはChrome、iOSはSafari) 2.「作成開始」をタップ 3.「次へ」をタップ 4.申告内容に関する質問に答える 5.提出方法を選択(※提出方法によって、後続の手続きが異なります。画面の指示に従い、利用規約を確認し、マイナンバーカードを読み取り、ID・パスワードを入力) 6.「収入・所得金額の入力」欄に移ったら、「給与所得」の枠をタップ 7.「源泉徴収票(年末調整済み)」か「源泉徴収票(年末調整未済)」の「入力する」欄の横にある「+」をタップ 8.「カメラで源泉徴収票を読み取る」をタップ 9.カメラの使用を許可 10.源泉徴収票を撮影 |

給与所得の入力が完了したら、申告したい内容の項目にある「+」をタップして、画面の指示に従い必要な情報を入力します。すべての項目の入力が完了すると、計算結果が表示されますので、還付金の受け取り方法や税金の支払い方法を選択し、最後に入力内容を確認してください。

e-Taxの場合、最後に申告書を送信し、「正常に送信が完了しました」または「正常に送信されました」という画面が表示されれば手続きは完了です。印刷が必要な場合は、PDFファイルを保存し、コンビニなどで「受信通知」と一緒に印刷できます。

「受信通知」には、申告者の氏名または名称、提出先の税務署、受付日時、受付番号、申告した税金の詳細などが表示されます。これは税務署の収受印と同様の証明書となるため、大切に保管してください。

スマホ以外の確定申告書の作成方法

スマートフォン以外にも以下の方法で確定申告書を作成できます。

パソコンで「 確定申告書等作成コーナー」にアクセスして作成

「確定申告書等作成コーナー」にパソコンからアクセスしても、確定申告書を作成できます。パソコンをよく使う人には、スマートフォンよりも使いやすいと感じるかもしれません。パソコンからも、e-Taxや印刷が利用できますので、自分に合った方法を選びましょう。

手書きでの作成

確定申告書は手書きでも作成可能ですが、手間がかかり、計算間違いや転記ミス、記入欄のミスが発生しやすくなります。税金の申告は正確性が求められるため、できれば他の方法を選ぶことをおすすめします。

確定申告ソフトの利用

市販の確定申告ソフトを使うのも便利です。会社員でありながら事業所得を得る人には、確定申告ソフトの利用をおすすめします。確定申告書や決算書などの作成は確定申告書等作成コーナーで対応できますが、会計知識がないと悩むことも多いでしょう。しかし、確定申告ソフトを使用し、日々の帳簿を簡単につけるだけで、自動的に数字を集計し、それを決算書や確定申告書に反映させることができ効率的です。

経理業務を楽にするならINVOY

確定申告は初心者にとって理解が難しい部分も多く、計算に誤りがあれば適切な税金を支払ったり、還付を受けたりすることができません。INVOYは、請求書の作成から受け取り、支払いまでを行うことができ、経理業務に必要な各書類を、クラウド型のプラットフォームでまとめて管理することが可能です。また、会計システムと連携できるので、確定申告書類もスムーズに作成できます。さらに、インボイス制度にも対応しているため、安心して利用できます。

▼無料会員登録はこちら

まとめ

サラリーマンの場合、通常は確定申告が不要です。ただし、年間収入が2000万円を超える場合や、副業の収入が年間20万円を超える場合などは、確定申告が必要です。他にも、会社員でも確定申告が必要なケース、あるいはした方がよいケースがいくつかあります。ご自身が該当するケースがないか確認してみましょう。確定申告はスマートフォンでも手軽に行えますので、適切に手続きを行いましょう。

下請法見積期間は何日が妥当?買いたたきと見なされないための実…

下請法を正しく守り、見積期間を適切に設定することは、あなたの会社の利益を守り、健全な成長を約束します…