インボイス制度(適格請求書等保存方式)は、インボイスと呼ばれる請求書の発行に関する制度です。本記事では、インボイス制度の開始日や、区分記載請求書等保存方式との違い、事業者への影響などについてわかりやすく解説します。

目次

いつから始まる?インボイス制度とはどのような制度?

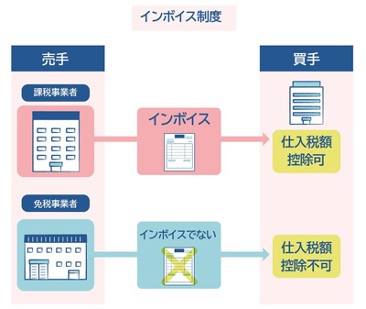

2023年10月1日から始まったインボイス制度(適格請求書等保存方式)とは「インボイス(適格請求書)」の発行に関する制度です。インボイスは売り手が買い手に対して、正しい税率や消費税を伝えるために用いられます。

売上の際に預かった消費税から、仕入れの際に支払った消費税を差し引いて納税できる「仕入税額控除」を受けるためには、インボイスが必要となります。インボイス制度に対応しないと仕入税額控除が受けられないことから、課税事業者と、課税事業者と取引のある免税事業者は、インボイス制度に登録することを検討しましょう。

なお、インボイスは事前に登録を行なった適格請求書発行事業者しか発行できません。

関連リンク:2023年からのインボイス制度とは何か、わかりやすく解説!【図解あり】

インボイスと従前の区分記載請求書の違い

区分記載請求書とは、インボイス制度導入前に仕入税額控除を受けるために使われていた従前の請求書です。仕入税額控除を受けるためには、インボイス制度が導入される前日である2023年9月30日までは、この区分記載請求書が必要でした。

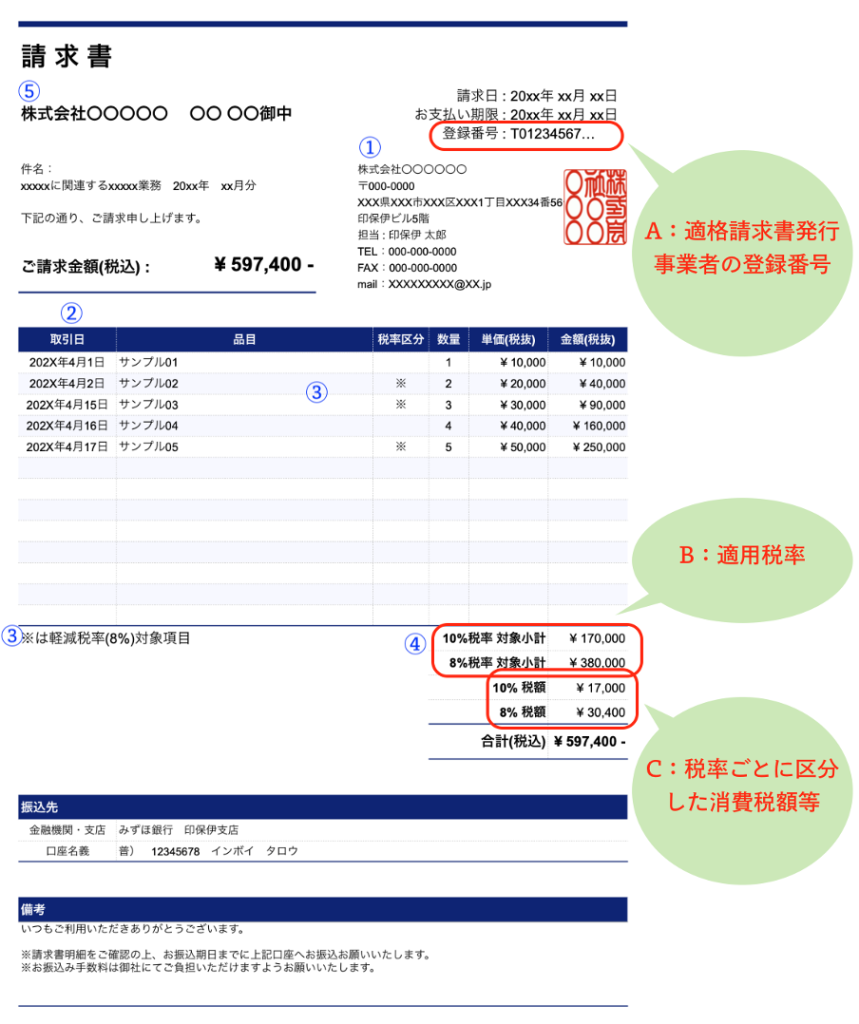

区分記載請求書には、以下の項目を記載します。

・請求書発行事業者の氏名または名称(①)

・取引年月日(②)

・取引の内容(軽減対象税率の対象品目である場合はその旨)(③)

・税率ごとに合計した対価の額(④)

・書類の交付を受ける事業者の氏名又は名称(⑤)

インボイスでは、上記に加えて以下の3つの項目を記載します。

・適格請求書発行事業者の登録番号(A)

・適用税率(B)

・税率ごとに区分した消費税額等(C)

参照:Ⅲ 区分記載請求書等保存方式

4 適格請求書の記載事項

インボイス制度が重要視される背景

インボイス制度が導入される背景として、10%と8%、2種類の消費税が存在することが挙げられます。仕入税額控除を行う上で、インボイスによって税額を正しく把握することが求められるためです。

また、免税事業者は買い手から預かった消費税を納税せず、自らの手元に残しておくことが認められています。インボイス制度の登録事業者になるための申請は課税事業者しか行えませんが、インボイス制度を導入することで課税事業者を増やし、免税事業者の益税を是正しようという狙いがあるものと考えられています。

インボイス制度の導入による事業者への影響

インボイス制度の導入による影響を、立場別に解説します。

課税事業者への影響

インボイスを発行できる適格請求書発行事業者になるための申請を行います。国税庁のホームページなどで入手できる「適格請求書発行事業者の登録申請書」を記入し、管轄のインボイス登録センターに提出しましょう。提出先が税務署ではない点に注意が必要です。

また、e-Taxを通じて、パソコンやスマートフォンから申請を行うことも可能です。e-Taxを利用して申請をする場合は、マイナンバーカードなどの電子証明書が必要になります。

参照:[手続名]適格請求書発行事業者の登録申請手続(国内事業者用)|国税庁

申請手続|国税庁

適格請求書等保存方式の概要(17ページ)

免税事業者への影響

免税事業者は、免税事業者のままでいるか、課税事業者かつ適格請求書発行事業者になるか、いずれかを選択します。

免税事業者でいる場合、取引先の課税事業者は仕入税額控除ができず、手元に残る金額が減ってしまう可能性があります。「儲けを減らしたくない」と考える取引先から、価格を下げるように提案されたり、取引を中止されてしまう恐れがあるでしょう。

課税事業者および適格請求書発行事業者になる場合には、上記のリスクなく取引を継続できる可能性があります。しかし、課税売上高が1,000万円以下であっても消費税の申告義務が発生するため、儲けは減ってしまうでしょう。

経理担当者への影響

前述した通り、インボイスは既存の区分記載請求書に加えて以下の3つの項目を追加します。

・適格請求書発行事業者の登録番号

・適用税率

・税率ごとに区分した消費税額等

勤務先が適格請求書発行事業者であれば、課税事業者の取引先に求められた場合、インボイスを発行しなくてはいけません。インボイスを発行できるよう、テンプレートを作成しておくなどの準備を行いましょう。

その他の影響

インボイス制度は課税事業者および免税事業者が影響を受ける制度であるため、その他の一般消費者は影響を受けません。また、区分記載請求書等保存方式の導入時のような税率の変更もないため、これまで通りに買い物を続けられます。

会社員についても、給料に消費税はかからないため、特に生活が変わることはありません。

しかし、経費精算の際、経理担当者からインボイスの提出を求められることがあります。会社によっては「免税事業者からの領収書は経費として認めない」とルールを定める可能性もあります。会社のルールを事前によく確認しておくことが求められるでしょう。

インボイス制度に必要な対応

インボイス制度に必要な対応を立場別に解説します。

売り手の課税事業者の場合

売り手としてインボイスを交付する場合、事前に適格請求書発行事業者になるための申請を行います。

登録後は、制度の基準を満たしたインボイスを発行する準備をします。POSレジの設定や請求書のテンプレートの整備、請求システムの切り替えなどの対応を行いましょう。また、値引きや返品・修正の際もインボイスを発行するため、対応方法について社内で確認しておくことが大切です。

元から課税事業者である場合、引き続き消費税を計算し、納税する必要があります。なお、取引先が免税事業者や一般消費者の場合は、インボイス制度に登録しなくても支障ありません。

買い手の課税事業者の場合

買い手が課税事業者の場合、仕入税額控除を受けるためにはインボイスを受領・保管することが必要です。取引先がインボイス制度の登録事業者でない場合は、仕入税額控除ができず利益が下がってしまう恐れがあるため、相手が登録事業者であるかどうか確認してから取引を行うなどの対応を行います。

また、取引先からの仕入れを担当している社員や、経費を使う可能性のある社員にインボイス制度の概要について説明し、対応方法を共有するなどの準備が求められます。

簡易課税制度を利用している場合は、仕入税額控除による計算を行わないため、インボイスを発行してもらわなくても構いません。

売り手の免税事業者の場合

売り手が免税事業者の場合、取引先に課税事業者と免税事業者のどちらが多いか確認します。取引先に課税事業者が多ければインボイスを求められることも多いため、取引先の意向を確認した上でインボイス制度へ登録することを選択肢に入れましょう。

免税事業者がインボイス制度に登録するためには、まず課税事業者になるための手続きが必要ですが、2023年10月1日から2029年9月30日までの間は適格請求書発行事業者になるための手続きのみで構いません。

取引先が免税事業者のみでインボイスを求められないケースでは、インボイス制度への対応は不要です。

買い手の免税事業者の場合

買い手が免税事業者であれば消費税を納める必要がないため、仕入税額控除といった概念もありません。インボイスであるかどうかに関わらず請求書やレシートを受け取り、通常通りの計上や保管を行いましょう。

関連リンク:

2023年からのインボイス制度とは何か、わかりやすく解説!【図解あり】

インボイス制度による個人事業主の対応は?免税事業者の注意点や対策について解説

インボイス制度とは?消費税免税事業者への影響や取るべき対応をわかりやすく解説

免税事業者・課税事業者への負担軽減措置

インボイス制度によって発生する税負担・作業負担を軽減することを目的とした措置が実施されています。免税事業者と課税事業者、それぞれに対する経過措置及び支援措置について紹介します。

免税事業者からの仕入れに係る経過措置とは何か?

インボイス制度は免税事業者が登録できない制度であることから、免税事業者が事業を行う上で不利になったり、課税事業者の負担が増えたりといった事態が発生するものと考えられます。それに考慮して設けられるのが「免税事業者等からの課税仕入れに係る経過措置」です。

インボイス制度の導入後は、免税事業者などインボイス制度の登録事業者以外から行なった課税仕入れは、基本的に仕入税額控除を受けられません。しかしこの経過措置によって、導入から6年間は、免税事業者などからの課税仕入れも一定の割合に基づいて控除することが認められます。経過措置のスケジュールは以下の通りです。

| 期間 | 割合 |

| 2023年10月1日〜2026年9月30日 | 仕入税額相当額の80% |

| 2026年10月1日〜2029年9月30日 | 仕入税額相当額の50% |

| 2029年10月1日〜 | なし |

課税事業者への経過措置・支援措置

インボイス制度の施行にあたって、法人や個人に向けて以下の措置が設けられています。

・会計ソフトの導入に補助金

・少額の取引はインボイス不要

・少額の返品や値引きはインボイス不要

・免税事業者からの仕入れに対する仕入税額控除

それぞれの内容について、次項から解説します。

会計ソフトの導入に補助金

生産性の向上を目指し、中小企業や小規模事業者がITツールを導入することを支援する補助金として「IT導入補助金」があります。

インボイス制度の施行に伴い、安価な会計ソフトも対象となるよう、IT導入補助金の補助下限額が撤廃されました。対象となるのは、ソフトウェアの購入費のほか、最大2年分のクラウド利用費です。

また、会計ソフトなどのITツール以外にも、パソコンやタブレット、レジなども対象となります。

少額の取引はインボイス不要

中小事業者向けの措置として、1万円未満の課税仕入れは、インボイスの保存がなくても帳簿の保存のみで仕入税額控除ができるようになります。対象となるのは、以下のいずれかの条件に該当する法人または個人です。

・2年前(基準期間)の課税売上が1億円以下

・1年前の上半期の課税売上が5,000万円以下

ここで言う上半期とは、法人の場合は事業年度の上半期を、個人の場合は1月〜6月を指します。

この措置によってインボイスが不要になるのは、2023年10月1日から2029年9月30日までの期間です。

少額の返品や値引きはインボイス不要

適格請求書発行事業者は、取引を行った後の返品や値引きに対して、適格返還請求書の発行と交付を行うことが義務付けられています。

しかし、1万円未満の返品や値引きに関しては、作業負担を考慮して適格返還請求書の発行と交付が不要となります。この措置は、中小企業や小規模事業者などの定めがなく、全ての方に対して適用されます。また、対象となる期間に期限も設けられていません。

免税事業者からの仕入れに対する仕入税額控除

免税事業者から仕入れを行う際は、インボイスがないために仕入税額控除が適用されず、税負担が増します。しかし、インボイス制度の施行後に税額が一気に増大することを防ぐために、経過措置として、免税事業者からの仕入れも期限付きで一部控除が認められます。

| 期間 | 割合 |

| 2023年10月1日〜2026年9月30日 | 仕入税額相当額の80% |

| 2026年10月1日〜2029年9月30日 | 仕入税額相当額の50% |

| 2029年10月1日〜 | なし |

この経過措置を適用するためには、従来の区分記載請求書等保存方式によって請求書を発行します。加えて「80%控除対象」など、経過措置を適用することがわかるような記載が必要です。

免税事業者への経過措置・支援措置

免税事業者がインボイス制度に対応することを目的に課税事業者となった場合に対し、以下の経過措置・支援措置が設けられています。

・消費税の納税額の2割特例

・適格請求書発行事業者の登録申請期限の延長

・小規模事業者への持続化補助金の上乗せ

消費税の納税額の2割特例

適格請求書発行事業者になる目的で免税事業者から課税事業者となった場合、一定期間、負担する消費税額が売上税額の2割に軽減されます。

| 売上にかかる消費税額 × 20% = 納税する消費税額 |

例えば、売上が800万円、そのうち消費税が80万円の事業者であれば、以下のように納付する消費税額を計算できます。

| 80万円 × 20% = 16万円 |

この特例が利用できるのは、2023年10月1日から2026年9月30日までの日の属する各課税期間です。利用にあたってさまざまな条件が定められているため、詳しくは国税庁のホームページもあわせてご覧ください。

参照:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要|国税庁

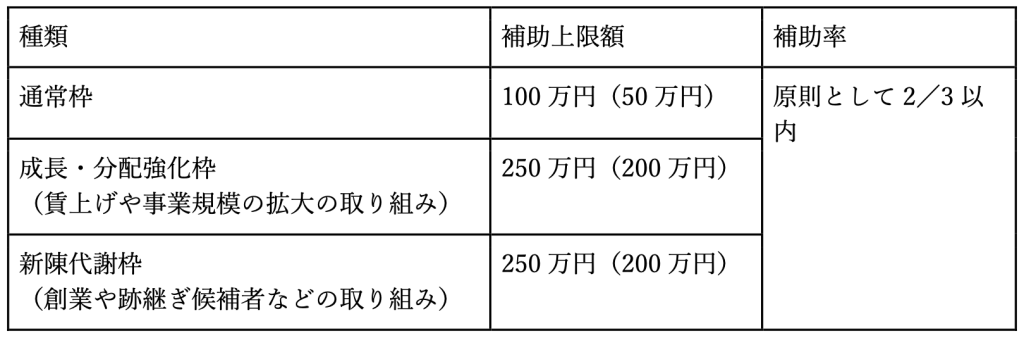

小規模事業者への持続化補助金の上乗せ

小規模事業者向けの持続化補助金について、免税事業者から適格請求書発行事業者となる事業者については、補助上限が一律で50万円上乗せされます。補助金の申請枠や金額は以下の通りです。

なお、インボイス転換事業者以外が申請した際の額は()の中の補助上限額が適用されます。

参照:インボイス制度への対応に取り組む皆様へ各種支援策のご案内|中小企業庁

経理業務を楽にするならINVOY

インボイス制度は理解すべきことが多く、対応に追われている方も多いのではないでしょうか。特に、請求書を発行する経理担当者や個人事業主の方は、対応方法に迷っているという方も多いかもしれません。

「INVOY」は、クラウド上で簡単に請求書を発行できるサービスです。インボイス制度にも対応しているため、必要な事項を入力することで、制度で定められた基準を満たした請求書をスムーズに発行できます。

また、INVOYは経理業務や事業の運営に役立つさまざまな機能を備えています。この機会にぜひ、利用をご検討ください。

まとめ

インボイス制度は2023年10月1日に開始した制度であり、会社員や個人事業主に大きな影響を与えるものと考えられています。

導入時はインボイスの発行方法や保存方法などについて、混乱が発生すると予想されています。インボイス制度の登録事業者となる場合は、対応方法などについて事前に確認しておくことが大切です。

また、制度の導入に関して、申請期間の延長などの変更が生じています。関連するニュースなどをチェックし、制度の動向にあわせた対応をするように心がけましょう。

インボイス制度に関するよくある質問

・インボイス制度が導入されたのはなぜですか?

インボイス制度は、取引の消費税率や消費税額を正確に把握するために導入されます。現在は10%と8%の複数税率であるため、どの商品に対してどちらの税率が適用されているのか把握し、仕入税額を正しく計算する目的があります。

また、インボイスを正しく発行・保管することは、消費税に関するミスや不正を防止することに繋がります。例えば、本来8%の仕入だったのにもかかわらず、10%の税率で計上してしまうと、納付するべき消費税額が減ってしまうでしょう。このような事態を防ぎ、会計の透明性を高めるためにもインボイスが必要と考えられています。

・インボイス制度により個人事業主はどうなりますか?

免税事業者はインボイスを発行できないため、課税事業者の取引先から取引条件の見直しを相談されることがあります。インボイス制度に登録するか、免税事業者のままでいるか、取引先の属性や意向などから検討を行います。

- 監修:丸本哲也

- OLTA株式会社 経理・財務企画室 室長

- ナイル株式会社のコーポレート本部にて、経理/財務/経営企画/営業管理等を中心に従事。単体決算、連結決算、各種開示資料や監査法人/証券会社対応など幅広く担当。2023年9月よりOLTAにジョイン。

診断書の添え状テンプレート決定版|休職・復職で失礼のない書き…

診断書を会社に送るという行為は、単なる事務手続きではありません。それは、あなたがこれから心身を休ませ…