商取引において欠かせない領収書は、確定申告で必要経費を計上する際の証拠資料となります。本記事では確定申告に領収書が必ず必要であるか、確定申告の際に領収書の代わりに使用できるものは何かについて解説します。領収書を失くした場合の税法上の扱いについても説明していますので、最後までご一読ください。

目次

そもそも領収書とは?

領収書とは、支払いや受け取りの証拠として利用される書類です。商品やサービスの提供者は、金銭を受け取ったことを領収書で示します。一方、購入者やサービス利用者にとっては、領収書は支払いの証明として重要な書類です。

確定申告で領収書は必要?

確定申告の際には、領収書を提出する必要はありません。ただし、正確な経費計上のためには領収書が必要です。領収書をもらわなくてもいいというと、「領収書の受け取りを省略できるのでは?」と思われるかもしれません。しかし、実際にはそうではありません。

領収書は、支払った料金の証明書です。確定申告後も、税務調査で過去の領収書が必要になることがあります。領収書がない場合や金額が異なる場合、申告内容の正当性を立証できません。そのため、確定申告後も、領収書は原則として7年間保管する義務があります。領収書を適切に整理・保管しておくことで、税務調査で領収書の提出が求められた際に、迅速かつ円滑に対応できるでしょう。

なお、2022年1月に施行された電子帳簿保存法の改正により、領収書原本の紙での保存が不要となり、電子形式での保存が可能になりました。これにより、領収書の電子データでの一元管理が可能となり、データをスムーズに確認できるメリットがあります。

参照:電子帳簿保存法が改正されました|国税庁

領収書以外の書類でも有効か?

確定申告の際には、以下のものが領収書の代わりとして有効です。

・クレジットカードや電子マネーの利用明細

ウェブサイトで確認できる場合が多いため、プリントアウトして添付します。

担当者がわかりやすいように、該当する部分の明細にマーカーで印をつけてあげると親切です。

・銀行の振込明細書(ATMの振込明細)

ATMの振込明細は、領収書の代わりとして利用可能です。振り込みの目的や商品名を記載することで、証憑として使うことができます。

・公共交通機関のICカード利用履歴

Suicaなどでは利用明細をプリントアウトできます。会社用・プライベート用に分けて利用することで、経費精算の手間が減ります。

・請求書、納品書、確認メールなど

領収書がなくても請求書や納品書があれば利用できます。また、金額や商品の明細が書かれたメールをプリントアウトして添付することもできます。

領収書として認められるための要件

領収書として有効な要件をまとめると、以下の通りです。

| 書類名称 | 請求書や領収書など、書類の種類が明確であること |

| 日付 | 確定申告期間内であること(例:令和5年分の申告の場合、同年1月1日から12月31日まで) |

| 金額 | 受け取った金額が記載されていること |

| 但し書き | 使用目的が控除や経費の目的に適していること |

| 発行元 | 金銭を受け取った人が発行したものであること |

領収書の記載事項

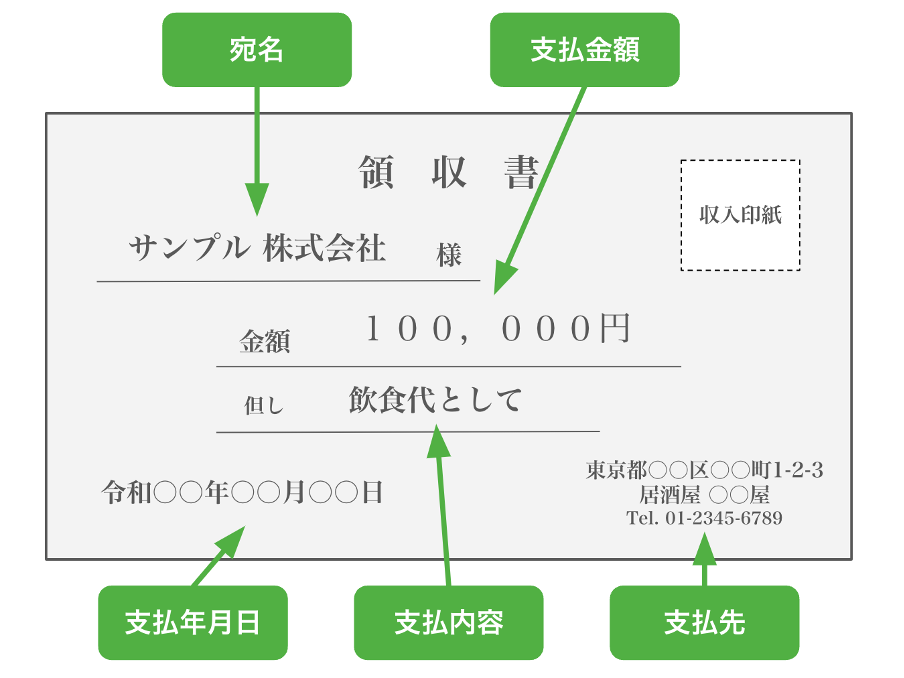

では領収書のどこに何が記載されているのか、下の画像を参照しながら、具体的な記載事項を見ていきましょう。

宛名

支払った人の名前を書きます。所得税においては特に宛名の記載は必要ありませんが、消費税法では宛名を「上様」のように省略することはできません(※小売業者などからもらうレシートは宛名がなくてもよい)。

消費税を納付する義務がある課税事業者の場合、正式な名称を記載してもらうことが望ましいです。

支払金額

実際に支払われた金額を書きます。領収書を不正に利用するケースとして、後から自分で金額を書き加えるというものがあります。しかし、領収書に後から金額を追記することは許されていませんので、支払金額は必ず記載されていることを確認しましょう。

支払年月日

支払われた年月日を書きます。

支払内容

具体的な支払い内容を書きます。領収書には「お品代として」という表現がありますが、これでは具体的な内容が分かりません。特に消費税に関しては、支払い内容によって課税対象となるものと、ならないものがあります。そのため、できるだけ詳細に支払い内容を記載してもらうことが重要です。

支払先

支払先の氏名や名称、住所、電話番号などを記載します。

レシートでも領収書として代用できる?

一般的な買い物、たとえばコンビニやスーパーなどでの買い物では、ほとんどの場合、レシートを受け取りますが、これらのレシートでも経費精算は可能です。

領収書やレシートには、以下の項目の記載が求められます。

・書類を作成した人の名前または会社名

・取引が行われた年月日

・取引内容

・支払った金額

・レシートを受け取る事業者の名前または会社名(宛名)

ただし、レシートには宛名がなく、上記の条件をすべて満たしてはいません。しかし、レシートでは、小売業、飲食店業、タクシー業、駐車場業などの特定の業種に関して、宛名を省略することが可能です。領収書とレシートの違いは、この記載内容にあります。

また、1枚のレシートに仕事の買い物とプライベートの買い物が混ざっていても、仕事用の商品が分かるように、マーキングではっきりと識別できていれば、経費計上することができます。ただし、感熱紙のレシートは時間が経つと印字が消える可能性があり、注意が必要です。印字が消えてしまうと証拠として有効ではなくなるため、普通紙にコピーを取る、スキャンして電子データを保存するなどの対策が必要です。

参照:

No.6625 請求書等の記載事項や発行のしかた|国税庁

No.6497 仕入税額控除のために保存する帳簿及び請求書等の記載事項|国税庁

関連リンク:領収書とレシートの違いとは?代わりにできる?証明力や経費精算での注意点を解説

領収書がない場合は?必ず必要?

領収書を失くした場合、税法上の扱いはどうなるのでしょうか?結論から言うと、税目ごとに取り扱いがわずかに異なります。

所得税の場合

所得税法施行令第232条において、事業所得等を有する者は、帳簿書類を備え付け、保存する義務があることを規定しています。言い換えると、税法上、領収書がなくても必要経費が必ずしも否認されるということではありません。支払金額や支払先、支払内容などを帳簿で立証できれば問題がないということです。

ただし、税務当局は帳簿作成の根拠となる証拠資料の保存を法制化することを求めており、国税庁のホームページにも、法人が保存する必要がある帳簿書類として、領収書も記載されています。また、所得税に関しても将来的には法改正により領収書の保存が義務化される可能性があり、注意が必要です。

参照:所得税法における「業務」の範囲について|論叢|税務大学校|国税庁

No.5930 帳簿書類等の保存期間|国税庁

消費税の場合

消費税法では、所得税とは異なり、領収書が必須です。その理由は、「仕入税額控除」という仕組みにあります。通常、消費税を課税する事業者は、消費者から徴収した消費税から自社が支払った消費税を差し引いて、その差額を納税します。この差し引きのことを「仕入税額控除」と呼びますが、この控除を受けるためには領収書の保存が不可欠です。つまり、領収書がなければ、仕入税額控除の適用が受けられません。

また、令和5年10月1日から導入されたインボイス制度では、一定の要件(領収書発行者の登録番号など)を満たさない領収書では仕入税額控除が認められなくなったため、注意が必要です。

参照:No.6496 仕入税額控除をするための帳簿及び請求書等の保存|国税庁

No.6498 適格請求書等保存方式(インボイス制度)|国税庁

印紙税の場合

印紙税は書類の額面金額に課される税金です。印紙税法では、領収書は「受取書」と呼ばれ、その金額が「5万円以上」の場合には印紙税が課税されます。

領収書を紛失した場合、再発行が必要となりますが、この際に注意が必要です。元の領収書に正しい金額の収入印紙が貼られていても、再発行時には再度同額の収入印紙を貼らなければなりません。

なお、再発行する前に、最初に発行した領収書がある場合には速やかに回収することが重要です。最初に発行した領収書が残っている状態で再発行すると、代金受領者側も不正に関わったと疑われる可能性があります。領収書が損傷した場合や、紛失していたものが見つかった場合には、最初に発行した領収書を回収しましょう。

参照:No.7105 金銭又は有価証券の受取書、領収書|国税庁

領収書の正しい保管方法

領収書やレシートを保管する方法はさまざまありますが、以下は一例です。

毎月の領収書を月ごとに封筒にまとめ、その年の保管箱を用意してそこに封筒を収納します。この方法では、後で領収書を見直すときに、支払った年月がわかれば簡単に取り出すことができます。

他にも、スクラップブックに貼り付ける方法や、スキャナーで読み取って電子データとして保存する方法もあります。どの方法を選んでも、会社のニーズに合った適切な方法で確実に保存するようにしましょう。

領収書の保存期間について

領収書やその他の帳簿書類は、保存期間が所得税法で定められています。通常、帳簿、請求書、領収書、通帳などの主要な書類は、原則として7年間保存する義務があります。(※但し、前々年の所得が300万円以下の場合は、保存期間は5年となります。)

7年間という保存期間の長さは、確定申告の怠慢や脱税行為に対処するためです。税務署が税務調査を行う際に、遡及して確認することができる期間が7年間であるからです。

参照:記帳や帳簿等保存・青色申告|国税庁

領収書の電子データ保存について

2022年1月に施行された電子帳簿保存法の改正で、国税関係の帳簿・書類のデータ保存が抜本的に見直され、電子データとしての保存が可能になりました。会計ソフトやシステムの導入にはコストがかかりますが、領収書を電子データで管理することで一元管理が可能になり、データの確認がスムーズになるという利点があります。

取引に応じた領収書の保存方法については、以下の通りです。

| ・紙の領収書を受け取った場合 紙で発行された領収書などは、電子データまたは紙での保存のどちらでも対応可能です。画像データで保存する際は、スキャナーで書類を取り込む必要があります。 ・領収書を電子取引で受け取った場合 ECサイトやメール添付など、電子上の取引により発行された領収書などについては、紙での保存が認められていません。原則、電子保存が必須です。 |

領収書を簡単に作成なら「INVOY」

「INVOY」なら、領収書を簡単に作成可能。必要な項目を上から順番に入力するだけで正確な領収書が作成できます。

また領収書はスマートフォンからも作成できます。隙間時間や外出先で急を要する場合でもすぐに対応できるのが特徴です。もちろん電子帳簿保存法にもとづいた、クラウド管理にも完全対応しています。領収書の枚数や取引先数、メンバー管理なども無制限です。まずは無料で始めてみてください。

領収書に関する業務を効率化したいと考える方は、ぜひ利用をご検討ください。

まとめ

領収書は、確定申告時に経費を計上するための大切な証拠です。適切に保存することで、所得税を減らし節税効果を得ることができます。突然の税務調査に備えて、きちんと管理し、説明できるようにしておかなければ、確定申告の承認が取り消されるリスクがあります。

法改正により、原始証憑(領収書など)の保存義務化やインボイス制度の導入など、記載事項や書類保存に関する規則が厳格になっています。領収書の要件を理解し、適切に書類を管理しましょう。

診断書の添え状テンプレート決定版|休職・復職で失礼のない書き…

診断書を会社に送るという行為は、単なる事務手続きではありません。それは、あなたがこれから心身を休ませ…