目次

医療費控除とは?

給与や事業収入等の収入がある方は、その額に応じた所得税を納めなければなりません。しかし、要件を満たした場合に一定の額を所得から引くことができ、所得税の額も減ります。これを、所得控除と呼びます。

医療費控除は、所得控除に含まれるものであり、医療費の支払額が一定の額を超えた場合に所得から控除することが可能です。

会社員の方は、会社側が年末調整をして1年間の所得税を確定します。払いすぎた所得税は還付を受け、逆に足りなければ追加徴収という形で税金を納める仕組みです。しかし、年末調整では一部の控除の適用ができず、必要に応じて確定申告をする必要がでてきます。医療費控除もその1つで、要件に該当する方は確定申告をすると税金の還付が受けられる可能性があります。

医療費控除の対象者となる人

医療費控除の対象となるのは、以下のとおりです。

・納税者本人

・納税者の配偶者、その他の親族のうち生計を同じくする人

生計を同じくする人、という表現の捉え方がよく分からない方もいるでしょう。簡単にいえば、生活費が同じ出所から出ているかどうかが判断ポイントになります。したがって、大学等に通う子どもが親の仕送りをもらって生活をしている場合は、その息子も対象となります。親が老人ホームに入居している場合も同様ですが、例えば入居費や食費を親が負担し、日用品程度を納税者が負担しているといったケースでは、生計を同じくしているとは言えないと判断されることもあります。入居費用すべてを納税者が負担しているのであれば、生計を同じくしていると言っても問題ありません。判断に困った場合は、税務署等に相談されることをおすすめします。

医療費控除の対象となる期間

医療費控除の対象となるのは、その年の1月1日〜12月31日に支払った医療費です。未払いの医療費がある場合、実際に支払った年の医療費控除の対象となります。

参照:No.1120 医療費を支払ったとき(医療費控除)|国税庁

医療費控除の対象となる支払い

医療費控除の対象となるのは、その年の1月1日〜12月31日までの1年間です。この1年間で実際に支払った医療費が対象となります。前年分の医療費をこの1年間に支払った場合はカウントできますが、未払いの請求書については控除対象外となります。

もう少し具体的に、対象となる医療費の範囲をご紹介します。

・病気の治療等に必要となる費用

・薬代

・出産

・治療費

・入院費

・検査費

・一部の介護費用

・交通費など

以上が医療費控除の対象となります。

参照:No.1122 医療費控除の対象となる医療費|国税庁

医療費控除の対象にならない支払い

医療費として支払いがあったとしても、以下のものについては医療費控除の対象になりません。

・健康増進目的のビタミン剤の代金

・美容整形代

・自己都合で発生した差額ベッド代

・病院までのガソリン代

・駐車場代

・一部の介護費用

・リラクゼーション目的のマッサージ

・審美目的のオールセラミック治療

・異常がみられなかった場合の人間ドッグ、健康診断

など

ここで分かるように、自己判断や自己都合で発生した医療費については控除の対象外となります。その他、駐車場代などやむを得ない支出でも控除の対象には含まれないものもあることを覚えておきましょう。

参照:No.1122 医療費控除の対象となる医療費|国税庁

医療費補填金について

高額な医療費が発生するときは、医療費補填金についての知識も持っておきたいところです。医療費補填金とは、以下のようなケースで支給されるお金のことを指します。

・生命保険等の加入者が入院した時に受け取れる入院給付金

・月の医療費が高額になった場合に払い戻してもらえる高額療養費

・子どもなどの被扶養者の医療費に適用される家族療養費

・健康保険などで支給される出産育児一時金

これらの医療補填金は、医療費控除の計算では実際に支払った金額から差し引く必要があります。

参照:【確定申告書等作成コーナー】-保険金などで補てんされる金額とは

医療費控除の算出方法・計算式

実際に、医療費控除の計算方法について見ていきましょう。医療費控除の計算では、合計所得金額が200万円未満かそれ以上かによって計算式が変わります。

所得金額が200万円以上の場合

| 医療費控除額=(支払った医療費の合計)-(保険金等で補填される金額)- 10万円 |

例えば、所得金額が200万円以上の方が1年間に15万円の医療費を支払ったとします。保険金等の補填がなかった場合は、10万円を差し引いた5万円が医療費控除額となります。

所得金額が200万円未満の場合

| 医療費控除額=(支払った医療費の合計)-(保険金等で補填される金額)-(総所得の5%) |

例えば、所得金額が160万円で1年間に15万円の医療費を支払ったとします。保険金等で補填される金額がなかった場合は、総所得の5%の8万円を差し引いた7万円が医療費控除額となります。

実際に戻ってくる金額は?

実際に手元に戻ってくる金額の目安は、以下のように計算できます。

| 医療費控除額×所得税率 |

例えば、医療費控除額が20万円、所得税率20%に該当する人が医療費控除を申告したとします。計算式に当てはめて計算すると、実際に手元に戻ってくるお金の目安は4万円です。

計算で使う「医療費控除額」と「所得税率」は、以下の表でチェックします。

| 課税所得額 | 所得税率 | 控除額 |

| 195万円未満 | 5% | 0円 |

| 195万円以上超330万円未満 | 10% | 97,500円 |

| 330万円以上超695万円未満 | 20% | 427,500円 |

| 695万円以上超900万円未満 | 23% | 636,000円 |

| 900万円以上超1,800万円未満 | 33% | 1,536,000円 |

| 1,800万円以上超4,000万円未満 | 40% | 2,796,000円 |

| 4,000万円以上超 | 45% | 4,796,000円 |

所得税率は課税所得額によって変わり、その額が多いほど税率も高くなる仕組みです。

この「課税所得額」は、給与の額面どおりの金額ではありません。課税所得は、総所得(年間の収入から給与所得控除を引いたもの)から各種所得控除を差し引いた額となります。給与所得控除額は収入額に応じて定められているものであり、会社員の方は、源泉徴収票に記載されている「給与所得控除後の金額」と「給与控除の合計」で課税所得が把握できます。

なお、表に記載された「医療費控除額」とは、課税対象となる所得額を減らせる金額です。実際に戻ってくるお金と混同しないように注意しましょう。

関連リンク:医療費控除の計算方法は?実際にいくら戻ってくるか例をあげて解説

確定申告での医療費控除の手続き

医療費控除を受けるためには、確定申告での還付申告が必要になります。還付申告は、該当の年の翌年1月1日から5年以内まで行うことが可能です。医療費控除を受けるための確定申告で必要になるのは、以下の書類です。

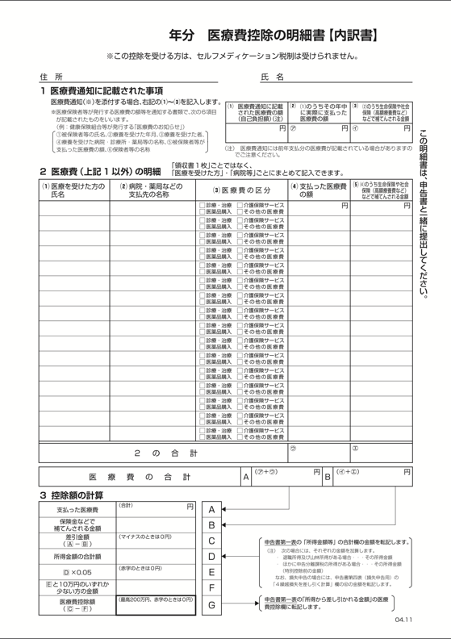

・医療費控除の明細書

・確定申告書

・源泉徴収票

平成29年より、従来の提出書類が簡素化され、医療費の領収書を添付する必要がなくなりました。提出するのは、医療費控除の明細書のみで認められます。ただし、領収書は自分で5年間保管しておく必要があります。

確定申告書は税務署などで入手することができますが、e-Taxを使えばその手間もなく便利です。

具体的な手続き方法は、国税庁のホームページから確認できます。

参照:No.1120 医療費を支払ったとき(医療費控除)|国税庁

また、以下の記事でも申請方法を詳しく解説しています。

関連リンク:年末調整で医療費控除は受けられる?対象となる費用や申請方法などをわかりやすく解説

確定申告に必要な書類の書き方

それでは、医療費控除をする際の確定申告書の書き方について見ていきましょう。

医療費控除の明細書の書き方

医療費の明細について、各項目を正しく記載していきます。医療保険者から交付を受けた「医療費のお知らせ」などがあれば、その合計額を明細書の上部の欄に転記しても問題ありません。

個別に記載する場合においても、家族が多い・受診した医療機関が多い・受診回数が多いなどの理由で書ききれない場合は、医療を受けた人別に合計額を記載したり、病院や薬局ごとに合計して記載しても差し支えありません。

※確定申告書等の様式・手引き等(令和4年分の所得税及び復興特別所得税の確定申告分)|国税庁( 年分 医療費控除の明細書)

A欄に記載した支払った医療費から、B欄の保険金で補填される金額を差し引いて、その差額をC欄に記載します。

D欄の所得金額の合計の5%を計算してE欄に記入し、その額と10万円とを比較していずれか少ない方をF欄に記入します。C欄に記入した額からF欄の額を引くと、医療費控除額が算出できます。これを、G欄に記載します。

確定申告書の書き方

医療費控除の額は、確定申告書第一票の「医療費控除」の欄に転記し、その他の必要項目を手引きに沿って埋めていきます。

関連リンク:確定申告のやり方を流れで解説!対象者や必要書類から納税までわかりやすくご紹介

医療費控除の注意点【ケース別】

医療費控除の対象となるもの・ならないものを既にご紹介しましたが、実際は目的によって取り扱いが異なる等の理由で、医療費控除が適用されるかどうか迷ったり、間違えたりしやすい部分も多いです。よくある注意点をケース別にご紹介します。

出産費用

妊娠が判明し、出産までに受診した定期検診や検査費用も医療費控除の対象となります。また、出産時に利用したタクシー代金や入院中にとった食事代も含まれます。ただし、帰省出産のための旅費交通費や病室に頼んだ出前等の外食はこれに含まれません。

入院費用

入院費用に含まれる食事代は対象になります。出産費用と同様に、病室に頼んだ出前等は含まれません。また、差額ベッド代や歯ブラシ・コップ等の日用品の代金についても対象外です。

歯の治療

自由診療などの特殊な治療にかかる費用は対象外となります。しかし、歯の治療で用いられる金やポーセレン等は対象になります。歯列矯正については、審美目的の場合は対象外ですが、発育段階にある子どもの成長を阻害しない目的で行うものについては対象です。

交通費

公共交通機関及び緊急時や夜間に利用したタクシー代は、付き添いの人の分も含めて対象になります。ただし、自家用車のガソリン代や駐車場代は対象になりません。

その他の控除

高齢者を対象とした特定保健指導の自己負担なども、医療費控除の対象になります。実際のところ、医療費控除に関しては医療の進歩とともに複雑化しており、高額な治療を受ける前に税務署に確認しておくと安心です。

領収書やメモは残しておく

領収書は、医療費控除の申請において重要な資料となります。領収書を受け取り保管しておきましょう。公共交通機関など、領収書の発行が難しい部分については、日付・金額・目的・人数をメモに書いて残しておくと、控除の対象として認められます。

セルフメディケーション税制とは

医療機関にかからなくても、コンビニやドラッグストアで購入できる「セルフメディケーション対象商品」を購入した場合に、その額によっては医療費控除が受けられるかもしれません。これは、医療費控除の特例措置である「セルフメディケーション税制」に基づいています。

セルフメディケーション対象商品に該当するかどうかは、各自確認が必要となりますが、年間該当の商品を12,000円以上購入した場合に医療費控除が受けられます。

出典:セルフメディケーション税制(医療費控除の特例)について|厚生労働省

セルフメディケーション税制の適用条件

セルフメディケーション税制を適用するためには「健康の保持増進及び疾病の予防に関する一定の取組」を行っている必要があります。具体的には、以下の取り組みを指します。

- 保険者が実施する健康診査(人間ドック、各種健診等)

- 市区町村が健康増進事業として行う健康診査

- 予防接種(定期接種、インフルエンザワクチンの予防接種)

- 勤務先で実施する定期健康診断(事業主検診)

- 特定健康診査(メタボ検診)、特定保健指導

- 市区町村が健康増進事業として実施するがん検診

参照:セルフメディケーション税制とは|令和5年分 確定申告特集

セルフメディケーション税制に必要な書類とは

制度の適用を受けるためには、以下の書類の提出が必要です。

- セルフメディケーション税制を適用する旨を記載した確定申告書

- セルフメディケーション税制の明細書

セルフメディケーションに関する事項を所定の欄に記入した確定申告書に「セルフメディケーション税制の明細書」を添付して提出します。

「セルフメディケーション税制の明細書」は国税庁のホームページからダウンロードして記入できます。医療費控除の明細書と見た目が似ていますが、別物である点に注意しましょう。

医療費控除とセルフメディケーション税制は併用できない

これら2つの制度は、いずれか片方しか利用できない点に注意しましょう。例えば、セルフメディケーション税制を利用する方は、通常の医療費控除を受けることができません。

基本的には、通院が多く医療費が年間10万円を超える方は医療費控除を、市販薬を購入する機会が多い方はセルフメディケーション税制を受けることをおすすめします。

経理業務を楽にするならINVOY

INVOYは、請求書の発行や受け取り、支払いをスムーズに行うことができるクラウド請求書プラットフォームです。事業で必要になる請求書のやりとりや会計ソフトとの連携により帳簿の作成も楽に行うことができ、事務・経理業務の効率化につながります。確定申告が必要な方で給与以外の収入がある人にとっても非常に便利。無料で使える機能が充実しており、有料オプションを使ったとしても手頃である点が魅力です。

まとめ

医療費控除は、年末調整の適用にはならないものの、多くの方が該当する可能性のある控除ではないでしょうか。家族が多い人などはなおさら、1年間に支払った医療費を計算して控除の対象になるか確認してみる価値はあるでしょう。入院をしたり、受診が増えたりしたタイミングで見直すのもよいかもしれません。ぜひ、正しい知識を身に付けて節税をしていきましょう。

【決定版】お礼状テンプレ集|ビジネスから日常まで、好印象を与…

お礼状を正しく送るだけで、あなたは周囲から圧倒的に信頼されるようになります。ビジネスの世界では、感謝…