個人事業主や副業収入を得ている会社員には、所得税の確定申告の義務が生じることがあります。確定申告には申告期限があるので、申告期限に間に合うように準備することが求められます。確定申告を期限内に行えなかった場合、税金の加算など対象になることもあるので注意してください。本記事では、所得税の確定申告の期間と期限、申告が遅れた場合の税金の加算、還付申告などについて分かりやすく説明します。

目次

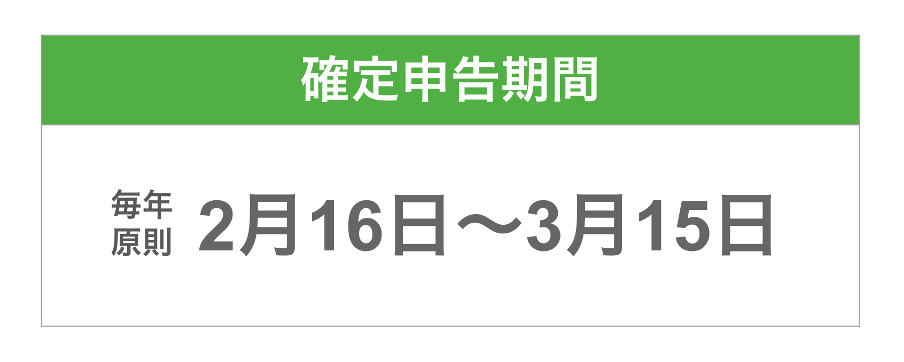

2024年(令和6年)の確定申告・納税期間はいつからいつまで?

2023年分(令和5年分)の所得税に関する確定申告、および納税の期間は、2024年(令和6年)2月16日(金)〜3月15日(金)です。

2023年の1月1日から12月31日までに生じた収入や経費を計算し、翌年の3月15日までに申告・納税しましょう。なお、個人事業者の消費税等の申告・納付は2024年4月1日(月)までと定められています。

参照:令和5年分 確定申告特集

関連リンク:確定申告のやり方は?【初心者向け】流れ、必要書類、対象者、納税をわかりやすく紹介

消費税の確定申告の時期

そもそも確定申告は、1月1日〜12月31日の所得や、それに応じて計算した所得額について申告するものです。

毎年2月16日~3月15日を提出期限としていますが、最終日が土日や祝日にあたる場合は、その次の月曜日が期限となります。所得税を納付する必要がある方は、同様に原則3月15日までに収めましょう。

ただし、消費税の確定申告は1月1日~3月31日の期間中に行います。納付期限は最終日の3月31日です。所得税と同様に、休日に当たる場合はその次の月曜日が期限となります。

消費税の納付義務があるのは、以下の条件に該当した事業者です。

- 前々年度の課税売上高が1,000万円を超えた場合

- 特定期間(個人事業主は前年の1月1日~6月30日)の課税売上高が1,000万円を超えた場合

- インボイス制度に登録するために課税事業者となった場合

関連リンク:個人事業主の消費税について徹底解説。払うタイミングや申告・納付方法をご紹介

確定申告書の4つの提出方法

確定申告書は主に以下の方法によって提出します。

- 税務署の窓口に持っていく

- 税務署に郵送する

- 税務署の時間外収受箱に投函する

- e-Taxで提出する

税務署では、直接窓口に持っていくほか、郵送や、税務署の入り口辺りに設置されている「時間外収受箱」に投函する方法があります。税務署の窓口では、記入漏れがないかどうか担当者が軽くチェックしてくれるので、確定申告が初めてで心配な方におすすめです。

ただし、確定申告期間の税務署は非常に混み合うため、可能であればその他の方法を検討するのもいいでしょう。e-Taxは事前に利用登録を行う必要はありますが、自宅にいながら書類を提出したり、確定申告期間は24時間利用できたりと、忙しい方でも利用しやすいメリットがあります。

期限に遅れても提出は可能

期限である2024年3月15日に間に合わなくても、確定申告書を税務署に遅れて提出することができます。しかし、後述するペナルティが発生し、税金を余分に収めなくてはいけなくなる可能性があるので注意が必要です。

また、期限を過ぎて確定申告書を提出した場合は、納税の期限が提出日となることを覚えておきましょう。

猶予制度

国税の納付によって事業の継続や生活が困難となる場合や、災害で財産を損失した場合などに使えるのが猶予制度です。税務署に申請することで、原則1年以内に限り納税が猶予されます。

猶予制度を利用する際の納付方法には、猶予期間中に分割して納付する方法と、1年間据え置かれる方法の2種類があります。税務署に申請書を提出して猶予が認められれば、猶予期間中の延滞税の全部もしくは一部が免除されます。

参照:納税に関する総合案内|国税庁

延滞制度

延滞制度には「所得税等の延納」と「贈与税の延納」の2種類があります。所得税等の延納は、確定申告の期限内に納付すべき税額の1/2以上を納付すれば、残りの金額の納付を5月31日まで延長できる制度です。

銀行口座からの引き落としによって納付する振替納税の場合は、振替日までに1/2以上の納付(振替)が条件となります。延滞期間中は利子税がかかるため、本来納めるべき税額よりも高くなる点に注意しましょう。

参照:【税金の納付】|国税庁

申告期限を過ぎた場合のペナルティ

①無申告加算税

確定申告を申告期限までに行わなかった場合、期限後申告扱いになるので注意してください。「確定申告に関する知識がなかった」、「確定申告を忘れていた」などといった理由でも、「無申告加算税」の対象になるので気をつけましょう。

無申告加算税は申告期限内の納付すべき税金が50万円までの場合は15%、50万円を超えた部分については20%を、納付すべき税額に乗じた金額が課されることになります。

ただし、期限後申告であっても、自ら申告期限から一ヵ月以内に申告した場合、かつ、一定の条件に該当する場合には、無申告加算税の対象外になります。

②延滞税

納付しなければならない期限までに税金を支払わなかった場合には、納付期限の翌日から納付が実際に完了する日までの日数に応じて延滞税が課されます。

延滞税の割合は、令和4年1月1日から令和4年12月31日までの期間は、申告期限から2ヶ月以内は2.4%、2ヶ月を超える分に関しては8.7%と割高です。

延滞税は国税庁のサイトでシミュレーションすることもできますので、延滞税がどのくらいかかるのか気になる人は確認してみましょう。納税額が跳ね上がることに驚くはずです。

▼国税庁|延滞税の計算方法

③青色申告特別控除が減額、もしくは受けられなくなる

青色申告は複式簿記で記帳しなければならず手間がかかりますが、青色申告特別控除として最大65万円所得から差し引くことができます。

しかし、確定申告を申告期限までに行わなかった場合、青色申告特別控除額は最大65万円から最大10万円に減額されてしまいます。このような不利益を受けると、納税額が増えるため手元に残るお金が少なくなってしまいます。

また、二年連続で申告期限内に確定申告書を行わなかった場合、青色申告の承認そのものが取り消しになります。確定申告を繰り返し怠ると、青色申告特別控除を受けられなくなるので注意してください。

青色申告について詳しく知りたい方はこちら

関連リンク:【初心者必見】青色申告のやり方を解説!必要書類や提出方法をわかりやすく紹介

期限までに納付できない時の対応法

期限までに納税できそうにない場合には、申告時に延納制度を適用する旨を伝えることで、延納できます。

申告期間内に確定申告を行ったものの、金銭的な事情などから納税が難しいという場合には延納制度を利用できます。申告時に延納制度を適用する旨を伝えることで、納税を待ってもらえます。

原則として3月15日までに申告、及び納税を終える必要があります。ただし、納税期日までに納税額の2分の1以上を納めれば、残りの分については国税庁の定める期限まで待ってもらうことができます。

延納中は一年間につき約0.9%(令和4年中)の割合で利子税が課されるので、納税額は通常よりも増えることを留意しておきましょう。

内容を間違えて確定申告をした際の対応法

確定申告の間違いに気付いた際は、状況に応じて以下のいずれかの対応を行います。

・訂正申告:確定申告の期限内の場合

・更正の請求:税額を多く申告してしまった場合

・修正申告:税額を少なく申告してしまった場合

誤りに気付いてから改めて申告書を作成し、確定申告の本来の期限に間に合う場合に行うのが訂正申告です。後に提出した方が正しい確定申告書として認められます。

更生の請求は、税額を多く申告してしまったり、還付金を少なく申告してしまったりして、かつ確定申告の期限が過ぎてしまった場合の手続きです。原則として5年以内に「更正の請求書」を税務署に提出します。

修正申告は、税額を少なく申告してしまい、かつ確定申告の期限が過ぎてしまった場合の手続きです。なるべく早く確定申告書(修正申告書)を提出する必要があります。新たに納めることとなる税額と、本来の期限である3月15日の翌日から納付するまでの期間に応じた延滞税を、あわせて納税することとなります。

参照:【申告が間違っていた場合】|国税庁

詳しく知りたい方はこちら

関連リンク:確定申告の内容が間違っていたらどうしたらいい?修正申告の提出方法を解説

確定申告の提出期間より早く提出したい場合

確定申告の準備が期間前に終わった場合は、確定申告は期間前でもできます。

確定申告の期間は原則2月16日から3月15日と定められています。しかし、この期間よりも早く提出することも可能です。税務署への持参又は郵送での提出の場合には期間前でも受け取ってもらえますし、e-Tax上では1月5日から申告できます。

しかし、2月16日までは税務署に預かってもらっているという扱いになります。そのため、2月16日以降にならなければ、受付完了にはなりません。納税証明書の発行も2月16日以降になります。

確定申告書に添付して提出する社会保険料控除の証明書や生命保険料控除などは11月頃に届きます。また、確定申告の対象になる所得も12月31日以降でなければ分からないことも多いので、あまり急がなくても良いでしょう。

申告手段によって期限が異なる

窓口での申告

窓口での申告とは確定申告に関する書類一式を税務署の窓口に持参し、直接提出することです。

税務署の開庁時間は平日の8時30分から17時までです。書類を窓口で提出する場合、締め切り日の17時が期限ということになります。例えば、3月15日が確定申告の申告期日の場合、この日の17時までに提出する必要があります。

窓口に直接持参することで、簡単なチェックを受けられる他、不明点なども質問できます。ただし、窓口は確定申告期間の後半になるほど混み合い、長時間待つ場合があります。窓口に持参する人は余裕をもって税務署に出向くようにしましょう。

時間外収受箱への投函

各税務署には「時間外収容箱」が置かれており、そこに確定申告書類を投函して提出することもできます。開庁時間でなくても投函できるため、書類で確定申告をしたい一方で期限内切れまでに窓口提出や郵送が難しい場合は利用すると良いでしょう。

なお、税務署によっては提出期限日の深夜0時に投函物を回収する場合があります。「期限を過ぎても職員が来る前の早朝なら大丈夫」と油断せず、期限日の0時までに投函することを心がけましょう。

e-Taxでの申告

e-Taxを活用すれば、税務署に行く手間や郵送料の負担などをかけずに確定申告を行えます。e-Taxは確定申告期間中であれば24時間利用できるので、時間を気にせず申告できるのもメリットとなります。

e-Taxでの確定申告の締め切りは、締め切り日の23時59分までとなります。例えば、3月15日が締め切りの場合、3月15日の23時59分までに申告しなければなりません。

国税庁e-Taxホームページの「確定申告書等作成コーナー」で申告書を作成し、データを送信すれば提出完了となりますので、申告を比較的手軽にできるのも嬉しいポイントです。

e-taxによる確定申告に関して詳しく知りたい方はこちら

関連リンク:e-Taxでの確定申告のやり方とは?スマホ・パソコンの申告方法をわかりやすく解説

郵便で申告

確定申告に必要な書類を封筒に入れて、税務署に郵便で提出することもできます。郵便で送る場合、提出期限日の消印が押してあれば期日内の提出として認められます。例えば、3月15日が期日の場合、3月15日の消印が必要になります。

郵便局の多くが17時に閉まりますので、17時までに郵便局に持参すれば間に合うと考えておくと良いでしょう。しかし、一部の郵便局は17時以降も営業していますので、そうした郵便局を利用すれば17時以降でも期間内の消印をもらえます。

確定申告に関する申告・書類の期限

還付申告のできる期間

還付申告とは源泉徴収で余分に納めた税金を還付してもらうための申告です。還付申告は確定申告の義務がない人でも、納めすぎた所得税を還付してもらうために申告することが推奨されています。また、還付申告は義務ではありませんが、還付申告を行わななければ余分に納めた分の税金が戻ってきませんので注意してください。

還付申告が可能な期間は、「翌年1月1日から5年間」です。例えば令和4年(2022年)度分の所得税について還付申告を行う場合、令和5年(2023年)1月1日から令和9年(2027年)12月31日までが申告可能な期間となります。

納税者が海外で暮らすことになった場合の期間

納税義務のある者が海外で暮らすことになった場合でも、納税しなければならないことに変わりはありません。日本を出国する時期が年の途中である場合、出国前までに申告を終える必要があります。

海外に引っ越す場合、出国する年における確定申告対象期間は「出国する年の1月1日から出国日まで」と定められています。また、申告書の提出期限は「出国日まで」です。

本人が海外で生活しており確定申告を行えない場合、納税管理人を選び、代わりに確定申告に関わる手続きや納税をしてもらいます。海外在住者の多くが家族に頼んでいますが、友人に頼むこともできます。

納税管理人が確定申告を行う場合、申告期間は通常の確定申告期間と変わりません。

更正の請求ができる期間

確定申告後に本来支払うべき税額より多く税金を納めていたり、還付金額を少なく申告していた場合に訂正を行う手続きを更正といいます。手続きは更正を希望する確定申告書の提出期限から5年以内に行う必要があります。例えば令和4年(2022年)度の確定申告書(提出期限3月16日)に誤りがあった場合、令和5年(2023年)3月16日から令和10年(2028年)3月15日までの期間に請求できます。

更正を行う場合は更正の請求を行います。内容や理由を明らかにする書類を添付して手続きをします。

準確定申告のできる期間

納税者が死亡すると、「準確定申告」として納税者が死亡した年の1月1日から死亡日までの期間中に生じた所得の申告が必要です。

提出期限は「死亡日の翌日から4ヶ月以内」となっています。例えば令和4年(2022年)5月1日に納税者が死亡した場合、令和4年(2022年)1月1日から5月1日までの所得を令和4年(2022年)9月1日までに申告しなければなりません。通常の確定申告よりも期限が短いため、早めの書類準備を心がけましょう。準確定申告の期限が過ぎると延滞税が課されるうえに、正当な理由がないにもかかわらず無申告の場合は無申告加算税も追徴されます。

提出先は、納税者本人が死亡した時点で居住していた住所の管轄税務署となります。

なお、前年分の確定申告をしていない場合、前年分も合わせて確定申告を行う必要があるため注意しましょう。

納税者本人は申告が不可能なため、準確定申告書は遺族または相続人が提出します。相続人が2人以上の場合は連署で共同提出することも可能です。税理士に代行してもらうこともできますが、その場合は「税務代理権限証書」が必要です。

ふるさと納税の確定申告期間

1月から12月に行ったふるさと納税の確定申告期間は、原則翌年2月16日から3月15日までの間です。

ワンストップ特例制度の申請期限は、翌年の1月10日必着で申込書と本人確認書類を郵送する必要があります。なお、自治体によってはマイナンバーを利用したオンライン申請が可能です。

なお、確定申告を行う方は、ワンストップ特例の申請をしていても無効となるため、注意が必要です。ワンストップ特例の申請をした分も含めて寄附金控除額を計算しましょう。

参照:ふるさと納税のしくみ|ふるさと納税の流れ|総務省

ふるさと納税をされた方へ|令和5年分 確定申告特集

医療費控除の確定申告期間

1月から12月にかかった医療費の確定申告期間は翌年の2月16日から3月15日までの間です。

医療費控除を受けるためには、確定申告での還付申告が必要になります。還付申告は、該当の年の翌年1月1日から5年以内まで行うことが可能です。

医療費控除について詳しく知りたい方はこちら

関連リンク:医療費控除とは?いくら戻る?対象者や申請方法を解説

まとめ

フリーランスや副業ワーカーが増えている今日、確定申告の対象になる人は増加傾向にあると見受けられます。確定申告の対象となる人は申告期間内の申告が求められていますので遅れないようにしましょう。確定申告の期間は原則として2月16日から3月15日ですが、2月16日よりも前に準備ができた人は早めに提出することもできます。

また、確定申告には所得税の納税以外にも還付金手続きなどが含まれています。還付金手続きは義務ではありませんが、余分に納めた税金が還付されることで、資金が増えるので手続きをおすすめします。

建設業の人工代とは?相場・計算方法・請求書の書き方についても…

建設業界で「人工代(にんくだい)」とは、作業員1人が1日働いた際に発生する人件費を指します。現場では…