収支内訳書とは、白色申告で確定申告を行う際に、確定申告書と一緒に税務署に提出する書類です。本記事では、収支内訳書の種類や書き方などについてわかりやすく解説します。

目次

白色申告に必要な収支内訳書とは?

収支内訳書とは、確定申告で白色申告を選択した際に、確定申告書と一緒に税務署に提出する書類です。1月1日から12月31日の間に発生した収入や支出を計算してまとめることで、所得を明らかにする役割があります。

| 所得 = 収益 – 仕入 – 必要経費 |

収支内訳書を提出する必要があるのは、以下の3つの条件に該当する方です。

・確定申告書の提出を行う方

・青色申告ではない方

・事業所得、農業所得、不動産所得、山林所得のうち、いずれかがある方

そもそも確定申告には、節税効果の高い青色申告と、節税効果が低い代わりに書類の作成が簡単な白色申告の2種類があります。青色申告は確定申告書と一緒に「青色申告決算書」を提出するなどの違いがあります。

参照:

確定申告書等の様式・手引き等(令和4年分の所得税及び復興特別所得税の確定申告分)|国税庁

関連リンク:

白色申告とは?青色申告との違いやメリット・デメリットを解説

【2022】青色申告って何?白色との違いや節税メリット、申請方法をわかりやすく解説!

収支内訳書の種類

収支内訳書には事業所得用(一般用)、不動産所得用、農業所得用の3種類があり、自分の所得に応じて作成します。

参照:確定申告書等の様式・手引き等(令和4年分の所得税及び復興特別所得税の確定申告分)|国税庁

事業所得がある場合

事業所得とは、製造業・卸売業・小売業・サービス業など、さまざまな事業によって発生する所得を指します。事業所得に該当するかどうかは、以下をはじめとする基準から総合的に判断されます。

・営利性や有償性があるかどうか

・継続性や反復性があるかどうか

・社会通念から考えて、事業所得と言い得るかどうか

これらに該当する方は「収支内訳書(一般用)」を使用して確定申告を行いましょう。

なお、不動産や農業で得た所得は事業所得の一種ではありますが、不動産所得用、農業所得用の収支内訳書は別に用意されているため、事業所得用の収支内訳書は使用しません。

参照:No.1350 事業所得の課税のしくみ(事業所得)|国税庁

関連リンク:事業所得とは?雑所得との違い、具体例、確定申告の進め方を解説

不動産所得がある場合

不動産所得とは、以下の所得に該当するものを言います。

・土地、建物などの不動産の貸付け

・借地権などの設定および貸付け

・船舶や航空機の貸付け

これらの所得がある方は「収支内訳書(不動産所得用)」を使って確定申告を行います。

なお、これらに該当するものでも、事業として貸付けを行った場合には事業所得、不動産を売却して得た所得は譲渡所得に該当するので注意が必要です。

参照:No.1370 不動産収入を受け取ったとき(不動産所得)|国税庁

農業所得がある場合

農業所得は事業所得の一種ですが、種苗費や肥料費など、その他の事業にはない独特の勘定科目が使われます。そこで、これらの勘定科目があらかじめ記載された「収支内訳書(農業所得用)」を使って確定申告を行います。

参照:収支内訳書(農業所得用)|国税庁

収支内訳書作成時に必要な準備は?

収支内訳書の作成にあたって、事前に準備しておきたいポイントについて解説します。

収支内訳書の入手

収支内訳書は、税務署で入手する方法のほか、国税庁のホームページからダウンロードして入手する方法があります。

また、国税庁の提供する「確定申告書等作成コーナー」では、画面に従って金額などを入力していくことで、必要事項が記載された収支内訳書を自動的に出力することもできます。

同様に、白色申告に対応した会計ソフトに売上や経費などを入力することで、収支内訳書を自動で出力することも可能です。

参照:

確定申告書等の様式・手引き等(令和4年分の所得税及び復興特別所得税の確定申告分)|国税庁

国税庁 確定申告書等作成コーナー

帳簿の準備

事業の中で発生したお金の動きを記録しておくための書類を「帳簿」と言います。「売上が発生した」「文房具を購入した」などの情報を、日付や金額・勘定科目とともに記載するものです。

収支内訳書などの書類は帳簿を元にして作成するため、日頃から忘れずに記録しておくことが求められます。確定申告で帳簿を提出する必要はありませんが、確定申告の内容に疑わしい点があれば、帳簿を提出するように税務署から連絡が入ることもあります。

関連リンク:個人事業主の帳簿の付け方を徹底解説!単式・複式の違いや青色・白色申告の違い、帳簿の具体例もご紹介

白色申告で必要な帳簿

簡易簿記の例

白色申告では「簡易簿記」と呼ばれる方法によって以下のような簡単な帳簿を作成します。

| 日付 | 科目 | 収入 | 支出 | 内容 |

|---|---|---|---|---|

| 7月1日 | 旅費交通費 | 0 | 500 | A駅〜B駅会議のため |

| 7月4日 | 売上高 | 10,000 | 0 | A駅〜B駅会議のため |

| 7月5日 | 消耗品費 | 0 | 1,000 | 文房具 |

そのほかにも、白色申告では必要に応じて以下の帳簿を作成することがあります。

| 帳簿の名前 | 意味 | 内容 |

|---|---|---|

| 現金出納帳 | 現金の入金・出金・残高を管理する | ・現金が出入りした日付や金額、取引先などを記載する・手元にある現金と帳簿上の残高が一致しているかどうか確認する |

| 預金出納帳 | 預金の入金・出金・残高を管理する | ・預金を出し入れした日付や金額、取引先などを記載する・通帳の残高と帳簿上の残高が一致しているかどうか確認する |

| 買掛帳 | 買掛金を管理する | ・掛けで購入したものの日付や金額、取引先などを記載する・買掛金の残高を管理する |

| 売掛帳 | 売掛金を管理する | ・掛けで売り上げたものの日付や金額、取引先などを記載する・売掛金の残高を管理する |

| 固定資産台帳 | 減価償却の対象となる資産を管理する | ・資産の名前や取得した年月日、取得価額、償却金額などを記載する・未償却の残高を管理する |

これらの帳簿は全ての事業者が作成するものではなく、必要に応じて作成することが認められています。例えば、売上が確実に入金されるなどの理由で売掛金を管理しやすい場合、必ずしも売掛帳を作成する必要はありません。

減価償却に該当する固定資産の確認

建物や車両などの固定資産は高額かつ長期にわたって使うものであるため、1回で計上せず、減価償却費として分割して計上していきます。

計上する減価償却費は、以下のいずれかの方法で計算します。

・定額法:毎年決まった金額を減価償却費として計上する

・定率法:毎年決まった割合を減価償却費として計上する

個人事業主の場合は、事前の手続きをしていなければ、自動的に定額法によって計算することとなります。

なお「使用可能期間が1年未満のもの」もしくは「取得価額が10万円未満」のものであれば、取得した年に全額を費用として計上することが可能です。

参照:No.2100 減価償却のあらまし|国税庁

具体的な収支内訳書の書き方

収支内訳書の書き方について、ページ・項目別に詳しく解説します。

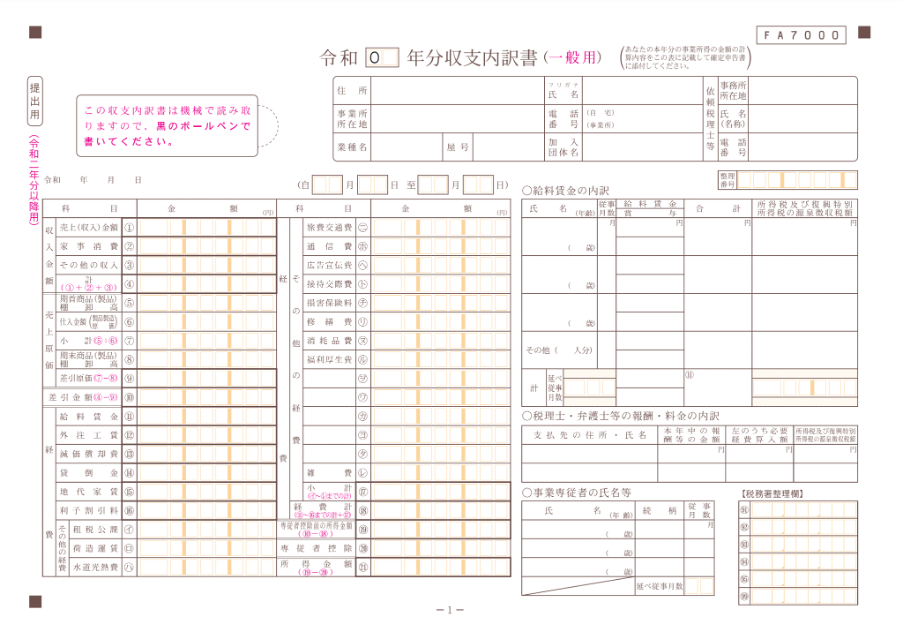

収支内訳書1ページ目の書き方

1ページ目は以下の項目で構成されています。

1.基本情報

2.収入金額

3.売上原価

4.経費

5.専従者控除

6.給与賃金の内訳

7.税理士・弁護士等の報酬・料金の内訳

8.事業専従者の氏名等

参照:確定申告書等の様式・手引き等(令和4年分の所得税及び復興特別所得税の確定申告分)|国税庁

出典:https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r03/07.pdfを加工

基本情報

住所や氏名、事業所所在地などの基本的な情報を記入します。事業所所在地には店舗やオフィスなどの住所を記入しますが、自宅で仕事をする個人事業主は「同上」としても構いません。

収入金額

収入金額の項目では、それぞれの欄に以下の金額を記載します。

①売上:1年間の売上

②家事消費:事業用に仕入れたものの、自分で消費した分の金額

③その他の収入:事業の売上に含まれない収入

これらを計算したのち、④の「計」の欄に金額を記載します。

売上原価

在庫が生じるような事業を運営する場合に記入する項目です。

⑤期首商品(製品)棚卸高:1月1日時点の在庫商品の金額

⑥仕入金額(製品製造原価):1年間の仕入金額の合計

⑦小計:⑤と⑥の合計額

⑧期末商品(製品)棚卸高:12月31日時点の在庫商品の金額

⑨差引原価:⑦から⑧を差し引いた金額

経費

事業に関する経費について、該当する項目がある場合に記入します。

⑪給料賃金:従業員に対する給与

⑫外注工賃:外部に発注して発生した費用

⑬減価償却費:減価償却が必要な固定資産に対して計上する費用

⑭貸倒金:取引先の倒産や経営危機などによって回収できない可能性のある売掛金など

⑮地代家賃:事業用に借りている建物や土地に対して発生する費用

⑯利子割引料:資金調達をした場合の利子など

「その他の経費」の項目には、発生した経費の種類に応じて金額を記載します。

関連リンク:白色申告で経費になるものは?具体例や範囲、収支内訳書の書き方も紹介

専従者控除

専従者控除を受けられる場合に記載します。控除される金額については、国税庁のホームページから確認できます。

給与賃金の内訳

「⑪給料賃金」に記載した金額のうち、その内訳を記載します。

税理士・弁護士等の報酬・料金の内訳

税理士や弁護士に依頼をした場合に、支払い先の住所や名前、報酬の金額などを記入します。

事業専従者の氏名等

以下の条件にの全てに該当する事業専従者がいる場合に、名前などを記入します。

・白色申告者と生計を一にする配偶者その他の親族である

・12月31日の時点で年齢が15歳以上である

・その年を通じて6か月を超える期間、その事業に専ら従事している

参照:No.2075 青色事業専従者給与と事業専従者控除|国税庁

収支内訳書2ページ目の書き方

収支内訳書の2ページ目は以下の項目で構成されています。

9.売上(収入)金額の明細

10.仕入金額の明細

11.減価償却費の計算

12.地代家賃の内訳

13.利子割引料の内訳(金融機関を除く)

14.本年中における特殊事項

出典:https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r03/07.pdfを加工

売上(収入)金額の明細

取引先ごとの売上金額を記載します。金額が大きい取引先を優先して記入し、書ききれないものを「上記以外の売上先の計」の欄にまとめて記載します。

仕入金額の明細

仕入先ごとの仕入金額を記載します。前項と同様に、金額が大きい仕入先を優先して記入し、その他の合計金額を「上記以外の仕入先の計」の欄に記載します。

減価償却費の計算

減価償却を行う必要のある固定資産がある場合に、取得価額などの詳細を記載します。対象となる固定資産や耐用年数などについては、国税庁のホームページから確認できます。

参照:No.2100 減価償却のあらまし|国税庁

地代家賃の内訳

事業用に建物や土地を借りている場合に、住所をはじめとする詳細を記載します。

利子割引料の内訳(金融機関を除く)

1ページ目の「⑯利子割引料」の欄に記載があれば、こちらの項目に内訳を記載します。記載する可能性のある内容は以下の通りです。

・利子:借入をした際に発生する利子

・割引料:手形を現金に変える際に発生する手数料

本年中における特殊事項

税務署に伝えたいことがある際はこの項目を利用します。例えば、前年と比べて急に経費が増えたが、正当な理由があり、脱税しているわけではないことを伝えたい時などがこれに該当します。

確定申告における注意事項

確定申告はルールや仕組みに変更が生じることがあります。例えば、2023年の3月15日締め切りの確定申告では、以下の点に変更がありました。

・確定申告書Aがなくなり、確定申告書Bに統一される

・副業でも事業所得として申告するには帳簿、請求書の保存が必要になる

確定申告の作業に取り組む前に、前年からの変更点をチェックしておくといいでしょう。

参照:

確定申告書等の様式・手引き等(令和4年分の所得税及び復興特別所得税の確定申告分)|国税庁

法第35条((雑所得))関係|国税庁

経理業務を楽にするならINVOY

確定申告では、青色申告・白色申告といった申告方法の違いや、事業の状況などに応じて書類の作成方法が異なります。スムーズに確定申告を行うためにも、日頃から経理業務を進めておくことが望ましいと言えるでしょう。

経理業務をサポートするためのツールとしておすすめなのが、請求書などの書類を発行・管理するためのプラットフォーム「INVOY」です。そのほかにも、INVOYには経理業務に役立つ多様な機能を備えていますので、ぜひご活用ください。

まとめ

収支内訳書は、白色申告で確定申告する際に確定申告書と一緒に提出する必要のある書類です。売上や経費・仕入額について入力された帳簿を元に作成し、1年間の収支を項目別に示すために用いられます。

手書きで直接書き込んでも構いませんが、確定申告書等作成コーナーや会計ソフトを通じて収支内訳書を作成することが一般的です。確定申告の期限の直前になって慌てることのないよう、日頃から経理業務を少しずつ進めておきましょう。

不動産売買の領収書テンプレートと正しい書き方|印紙税の判定か…

不動産売買における金銭トラブルを未然に防ぎ、税務署への申告をスムーズに進めるためには、正確な領収書の…