フリーランスに報酬を支払ったなど特定の条件に該当すれば、支払調書を作成して税務署に提出することが求められます。本記事では、支払調書の記入方法や提出範囲、源泉徴収票の違いなどについてわかりやすく解説します。

目次

支払調書とは?

支払調書とは、1年間を通じて個人などに支払った金額を税務署に報告するための書類であり、正式名称を「報酬、料金、契約金および賞金の支払調書」などと呼びます。

支払調書は納税者の支払いを税務署に報告する際に使う「法定調書」の一種です。法定調書は全部で60種類あり、それぞれ以下の法律で税務署への提出が義務付けられています。

・所得税法に規定するもの

・相続税法に規定するもの

・租税特別措置法に規定するもの

・国外送金等調書法に規定するもの

このうち支払調書は所得税法に規定されている書類です。フリーランスなどの個人事業主が税務署に申告した金額と、支払調書に記載された金額をチェックすることで、税務署は個人が正しく税金を申告しているかどうか確かめることができます。

個人などに対する支払いがあった法人は、後述する条件に該当すれば支払調書を提出する必要があります。指定の様式に基づいて毎年1月31日までに提出することを覚えておきましょう。

参照:No.7431 「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等 | 国税庁

参照:法定調書関係 | 国税庁

源泉徴収票との違いは?

源泉徴収票は1年間で発生した給与額や所得税額などについて記載した用紙です。法人は1年に1度、従業員に対して源泉徴収票を発行する義務があります。

源泉徴収票は従業員に対して提出義務があるのに対し、支払調書は税務署に対して提出義務があるものです。法人は作成した支払調書の写しを個人事業主に送付することがありますが、あくまで慣習的なものであり、義務ではありません。

支払調書の提出が必要な人とは?

個人に報酬を支払っても必ずしも支払調書を提出しなくてはいけないというわけではなく、金額などに応じて提出が必要であるかどうか判断されます。

<提出が必要な人>

・税理士や弁護士、作家、画家などに対する報酬:1人につき年間5万円を超える支払いがある

・外交員、プロボクサー、ホステスなどに対する報酬:1人につき年間50万円を超える支払いがある

・馬主に支払う競馬の賞金:その年の1回の支払賞金額が75万円を超えるものの支払いがある

<提出が不要な人>

・懸賞、コンクール、文化賞などの賞金、受賞賞金など一度きりの支払いである

支払調書の提出範囲は上記の通りです。会社が個人に発注することの多い士業関連の仕事や、デザイナーなどクリエイターへの仕事は、支払った報酬を個別に計算して年間5万円を超える人の支払調書を作成しましょう。

参照:No.7431 「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等 | 国税庁

提出義務がある場合の事例5選

支払調書の提出が必要な事例について国税庁が事例を挙げています。「報酬、料金、契約金及び賞金の支払調書」の提出範囲を参考にすると、以下のようなケースでは支払調書の提出義務があります。提出義務がある場合には支払い元から支払調書を受け取ることが必要です。

・外交員・集金人・ホステスなどの報酬が50万円を超えたとき

・広告宣伝のための賞金が50万円を超えたとき

・馬主に支払う競馬の賞金が年間75万円を超えたとき

・プロのスポーツ選手の契約金や報酬が年間5万円を超えたとき

・弁護士・税理士などに対する報酬が年間5万円を超えたとき

・作家や画家に対する原稿料・講演料・画料などが年間5万円を超えたとき

・社会保険診療報酬支払基金の診療報酬は年間50万円を超えたとき

支払調書の提出義務があるのは個人だけではありません。法人に支払われる報酬などで沿線徴収の対象にならない場合や、源泉徴収の限度額以下になっている場合でも、提出範囲に含まれている場合には支払調書が必要です。

なお、金額については消費税や地方消費税を含めて計算するのが原則です。ただし、消費税と地方消費税の金額が明確に分けられている場合には、消費税及び地方消費税を除いた金額で判断することも認められています。

参照:No.7431 「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等|国税庁

支払調書の主な種類

支払調書と言うと、多くの場合は会社で扱うことの多い「報酬、料金、契約金および賞金の支払調書」を指します。しかし支払調書は複数の種類があり、代表的なものに以下が挙げられます。

・報酬、料金、契約金及び賞金の支払調書

・不動産の使用料等の支払調書

・不動産等の譲受けの対価の支払調書

・不動産等の売買又は貸付のあっせん手数料の支払調書

「報酬、料金、契約金および賞金の支払調書」は、個人などに対する支払いをまとめるものであり、金額などの基準を満たした場合に税務署に提出します。本記事ではこの支払調書を中心に解説しています。

「不動産の使用料等の支払調書」は、不動産を借りるなどの行為によって対価を支払った場合に税務署に提出します。

「不動産等の譲受けの対価の支払調書」は、不動産や関連する権利などを譲り受けた際の対価を支払った場合などに税務署に提出します。

「不動産等の売買又は貸付のあっせん手数料の支払調書」は、不動産や関連する権利などの売買やあっせんによって対価を支払った場合などに税務署に提出します。

参照:法定調書関係 | 国税庁

支払調書はいつまでにどこへ提出する?

支払調書は基本的に報酬の確定した翌年の1月31日までに税務署に提出する必要があります。例えば、2022年1月1日〜12月31日に支払いが確定したものに関して、2023年1月31日までに提出します。

その際「給与所得の源泉徴収票等の法定調書合計表」も一緒に提出しましょう。この書類は複数人に対しての支払いを合計して記入するものであり、国税庁のホームページからダウンロードできます。

支払調書は書面やCD・DVDなどの光ディスクを使って提出する方法のほか、e-Taxで電子申告することも可能です。過去に提出した法定調書の枚数によっては、光ディスクもしくはe-Taxによる提出が必要ということもあわせて覚えておきましょう。

参照:No.7431 「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等 | 国税庁

参照:[手続名]給与所得の源泉徴収票(同合計表) | 国税庁

支払調書を経理担当者が発行するタイミング

個人事業主に支払調書を発行する場合、2月の初めまでに届くように手配をすることが望ましいでしょう。

支払先の個人に対して支払調書を発行する義務はなく、また個人事業主の確定申告時に支払調書の添付が求められることもありません。しかし、確定申告書の作成にあたって報酬を取りまとめる際に、支払調書があると便利と感じる個人事業主もいます。

個人事業主は基本的に2月16日から3月15日の間に確定申告を行うため、多くの場合はその少し前から確定申告書の作成を行います。そのため作成に間に合うよう、できるだけ早い段階で個人事業主に送付すると丁寧です。

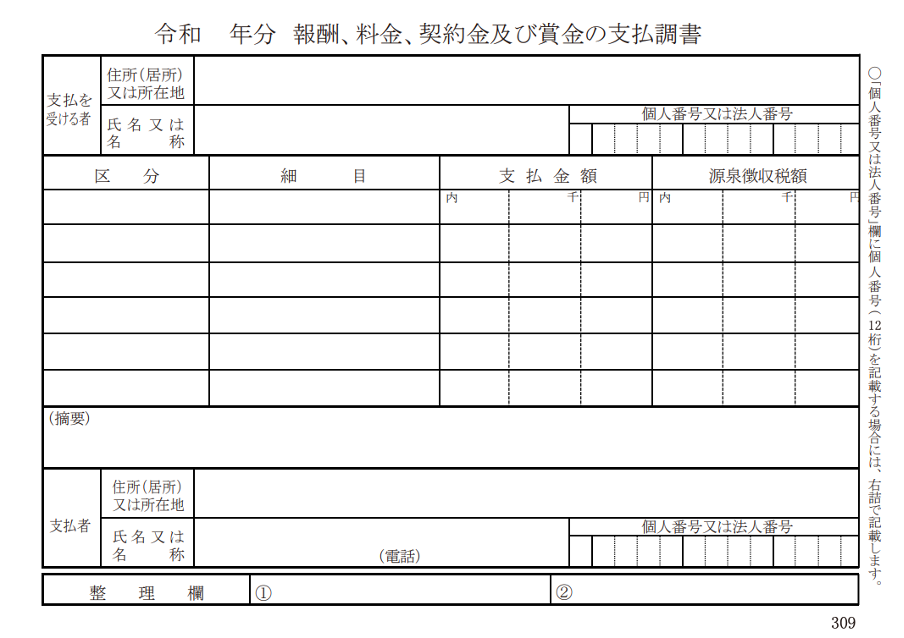

支払調書の記載事項と書き方

「報酬、料金、契約金及び賞金の支払調書」には、主に以下の項目を記入する必要があります。

・区分

・細目

・支払金額

・源泉徴収税額

・摘要

・支払者

次項からそれぞれの記入方法について詳しく解説します。

支払を受ける者

支払調書の上部にある「支払を受ける者」は、報酬などを受け取った人のことを指します。つまり、自社が報酬を支払った個人事業主などの情報について記載しましょう。

・住所(居所)又は所在地

・氏名又は名称

・個人番号又は法人番号

「支払を受ける者」の項目には上記の情報を記載します。余裕を持って作成できるよう、予めこれらの情報を確認しておきましょう。また、マイナンバーを記載する場合には欄が余るため、右詰めで記載します。

区分

「区分」とは、報酬や料金の内容について記載する項目です。よくある書き方として、ジャンル別に例を紹介します。

・士業など:弁護士報酬、税理士報酬

・クリエイター:脚本料、著作料、作曲料、さし絵料、原稿料、契約金、翻訳料

・講演関係:講演料、教授料

・その他:ホステスの報酬、俳優の報酬、外交員の報酬

細目

「細目」には、区分に記載した内容よりもさらに細かい内容を記載します。下記に書き方の例を紹介します。

・弁護士報酬:弁護士が関わりを持った事件名

・印税など:書籍名

・原稿料及びさし絵料:支払い回数

・講演関連:講演の名前

・俳優の報酬:参加した作品名

支払金額

「支払金額」の項目には、1月1日から12月31日までに支払いが確定した金額を記入しましょう。すでに支払った金額はもちろん、確定しているものの未払いとなっている金額もここに含めます。

未払いの金額は内書(カッコをつけて別途記載すること)で対応しましょう。

また、控除額以下であるなどの理由により源泉徴収されなかった報酬や料金であっても、支払調書の提出範囲に当てはまる場合には支払調書を記入して提出する必要があります。

源泉徴収税額

支払金額に対して源泉徴収するべき金額を「源泉徴収税額」の項目に記入します。支払金額から源泉徴収するべき所得税および復興特別所得税を計算しましょう。

報酬が未払いのため、書類の作成時点で源泉徴収できていない場合は「支払金額」の項目と同じく、未徴収の税額を内書します。

なお、被災して源泉所得税及び復興特別所得税の徴収の猶予を受けた場合には、その金額を含めないで記載します。

参照:No.2507 復興特別所得税の源泉徴収 | 国税庁

源泉徴収額の計算式

それでは、具体的に源泉徴収額の計算式をいくつかの例とともに見ていきましょう。

・ファッションモデルなどの業務に関する報酬、料金の計算式

ファッションモデルは、プロ野球選手やプロテニス選手、プロボウラー、プロレスラー、プロボクサー(例外あり)、競馬選手、競輪選手などのプロスポーツ選手、弁護士、税理士などと同様に基本の計算式が適用されることとなります。

基本の計算式は以下の通りです。

| 支払金額が100万円を超える場合…(支払金額-100万円)×20.42%+102,100円 支払金額が100万円以下の場合…支払金額×10.21% |

つまり、ファッションモデルに1年を通して150万円(税込み)支払った場合、計算式に当てはめると(150万円-100万円)×20.42%+ 102,100円で、源泉徴収額は204,200円となります。

【例外】プロボクサーの場合

プロボクサーについては、年間支払額が50万円を超える場合に支払調書の提出が必要となり、計算方法も他の多くのスポーツ選手と異なります。

基本の計算式は以下の通りです。

| (支払金額-1回の支払につき5万円)×10.21% |

例えば、30万円(税込み)の報酬を年3回支払った場合、計算式に当てはめると(90万円-15万円)×10.21%で、源泉徴収税額は76,575円となります。

・デザイナーなどの業務に関する報酬、料金の計算式

原稿料や写真、デザイン、講演、脚本、校正、通訳・翻訳、教授などに対しても、基本の計算式で計算することとなります。なお、デザイナーといってもその種類は様々で、工業デザイン、グラフィックデザイン、広告デザイン、インテリアデザイン、服飾デザイン、庭園や展示場などのデザインまで幅広くあります。デザインに伴い制作や施工・設置が含まれる場合、源泉徴収を行うのはデザイン料のみです。その他の報酬とは区別して計算をする必要があります。

例えば、1回のみの依頼でデザイナーに10万円(税込み)をデザイン料として支払った場合、基本の計算式に当てはめると、10万円×10.21%となり、源泉徴収額は10,210円となります。

・司法書士などの業務に関する報酬、料金の計算式

司法書士や土地家屋調査士、海事代理士への源泉徴収額は、以下の計算が適用されます。

| (支払金額-1回の支払につき1万円)×10.21% |

つまり、司法書士に1回5万円(税込み)で仕事を依頼した場合、計算式に当てはめると(5万円-1万円)×10.21%となり、源泉徴収額は4,084円となります。

・ホステスやコンパニオン等の業務に関する報酬、料金の計算式

ホステスやコンパニオンなどに関しては、年間支払額が50万円を超える場合に支払調書を提出することとなります。源泉徴収額の計算式は以下の通りです。

| {支払金額-控除額(1回の支払につき5千円×計算期間の日数)}×10.21% |

ここでいう、計算期間の日数とは、報酬の支払金額の計算の基礎となる期間の初日から末日までの全日数を指します。つまり、在籍しているホステスが例えば4月の報酬をもらう場合、5千円×30日=15万円が控除額となります。4月の報酬が50万円(税込み)だった場合、(50万円-15万円)×10.21%で源泉徴収額は35,735円となります。

摘要

「摘要」の欄は、以下のような特定の事由がある場合に記入します。

・診療報酬に家族診療分が含まれている場合

・支払いの受取人が災害のために源泉徴収税などの猶予を受けた場合

・広告宣伝を目的に、金銭以外の賞金を支払った場合

・支払いの受取人が源泉徴収の免除証明書を提出している場合

・支払いの受取人について、法律上で源泉徴収の必要がない場合

猶予を受けた金額について注意事項を追記したい場合などには、摘要欄にその旨を記載します。どの支払いに対しての注意事項なのかがわかるよう、対応する「支払金額」や「源泉徴収税額」の頭に記号などを記入しましょう。

支払者

「支払者」の項目には、報酬や料金などを支払った側について記載します。具体的には、以下の情報が必要です。

・住所(居所)又は所在地

・氏名又は名称

・電話番号

・個人番号又は法人番号

支払者・受領者の両方共、マイナンバーは必要

支払調書には、支払者・受領者ともにマイナンバーもしくは法人番号が必要です。個人で事業を行っている場合にはマイナンバーを記載することになるため、フリーランスなどの個人と取引を行うとマイナンバーを教えてもらうことになります。

マイナンバーは非常に重要な個人情報であるため、提供や保管について以下のように定められています。

(引用)

第十九条 何人も、次の各号のいずれかに該当する場合を除き、特定個人情報の提供をしてはならない。

(略)

(引用)

第二十条 何人も、前条各号のいずれかに該当する場合を除き、特定個人情報(他人の個人番号を含むものに限る。)を収集し、又は保管してはならない。

(略)

引用:行政手続における特定の個人を識別するための番号の利用等に関する法律

つまり、マイナンバーに関する事務処理が必要な場合など、特定のケースに限りマイナンバーの提供や保管が認められています。

このように、マイナンバーの取り扱いについては法律で細かく定められているため、提供してもらう際や保管する際は対応方法を事前に確認しておきましょう。 また、取引先の個人からマイナンバーを提供してもらう際は「支払調書の作成に使用するため」など、使用目的を説明することも重要です。

支払調書の作成・記入における注意点

支払調書を作成する際には、以下の点に注意しましょう。

源泉徴収の対象となる報酬・料金と対象にならないものがある

職業によって、支払調書を作成しなければならない条件が異なることは、先程ご紹介した通りです。さらに、源泉徴収の対象となる報酬や料金についても、細かく決められているため注意が必要です。詳しくは、国税庁のホームページで確認しましょう。

少し例をあげてみると、ライターに原稿料を支払う場合や講師に講演を依頼する場合、実際は取材費や調査費、車代、旅費、宿泊費などが発生することもあります。これらが、原稿料や講演料と同じであれば、源泉徴収の対象になり、基本的には旅費や宿泊費についても含まれます。ただし、支払者つまり依頼した側が、直接宿泊費や交通費を負担した場合はこれに含まれません。

源泉徴収額は原則消費税込みの金額で計算を

源泉徴収額の計算に必要な「支払金額」に消費税が含まれる場合、消費税を含めた額で計算するのが原則です。しかし、請求書で消費税額がきちんと区分されている場合には、消費税を除いた額で源泉徴収額を計算しても差し支えないとされているため、条件によってはどちらでも問題ありません。

税務署提出用にはマイナンバーの記載が必要

税務署に提出する支払調書には、マイナンバーの記載が必須です。支払先には、あらかじめその旨を伝えて確認しておく必要があります。マイナンバーの提示には、不安を感じたり抵抗をおぼえたりする人も少なくありません。支払調書作成のために必要であることを伝え、個人情報の取り扱いについてもきちんと説明すると理解も得やすいでしょう。

支払調書はできるだけ支払先にも交付を

支払調書は、本来ならば支払先に対して発行する義務はなく、税務署に対して提出しなければならないものです。しかし、支払先の人にとっては、確定申告を行う上で重要なものでもあり、できる限り交付してあげるのが望ましいでしょう。その場合、本人に渡す控えにはマイナンバーの記載をしてはいけない決まりとなっているため、注意が必要です。支払調書の控えを求められた時や、積極的に交付してあげる時にはマイナンバーが記載されていないかどうか確認をしましょう。

法人が対象でも支払調書は必要

支払先の相手が法人の場合、源泉徴収の対象にはなりません。しかし、源泉徴収対象外だからといって支払調書を作成しなくても良いわけではありません。支払調書は、法人に対しても対象となることを心得ておきましょう。

支払い先が個人の場合はマイナンバーを記載する

支払調書は支払先が個人の場合にはマイナンバーを記載することが義務付けられています。平成28年1月1日から支払調書にマイナンバーを記載することが求められるようになりました。個人からマイナンバーの提供を受けられないときには、国税通則法などによる義務と伝えてマイナンバーの提供を要求した経緯を記録しておくことが必要です。

参照:法定調書に関するFAQ|国税庁

【フォーマットあり】支払調書の作成方法紹介

国税庁のホームページから支払調書のフォーマットをダウンロードすることができます。手書きで作成する用と、パソコンで入力する用に分けられているため、好きな様式をダウンロードしましょう。

<支払調書のダウンロードはこちら>

電子申告ソフトであるe-Taxを利用して支払調書を作成することもできます。e-Taxはインストール版とWeb版の2つがありますが、支払調書はインストールすることなく利用できるWeb版で手軽に作成することが可能です。

<e-Taxを利用した支払調書の作成・提出はこちら>

また、入力した内容をもとに支払調書を自動的に作成できる機能を備えている会計ソフトもあります。普段使っている会計ソフトがあれば、公式ホームページなどを参考に機能を確認してみましょう。

支払調書の作成を楽にするならINVOYがおすすめ!

支払調書の作成をスムーズに終えるためには、日頃から金銭に関わる情報を正しく管理しておくことが欠かせません。しかし、年末から年始にかけて、年末調整や各種書類の発行・提出などさまざまな業務で忙しくしている担当者の方も多いのではないでしょうか。

経理業務を効率化するためのツールに、弊社のサービス「INVOY」があります。INVOYは領収書や請求書、発注書といった各書類を無料で発行・管理できる機能を備えているため、日頃の取引の状況をわかりやすく把握することにつながります。

また、発行する書類は源泉徴収を行うかどうかの選択ができます。発注書や領収書に源泉所得税について明記しておくことで、支払調書の作成も行いやすくなるでしょう。

その他にも、INVOYは以下をはじめとするさまざまな機能が利用できます。

・入金消込

・メンバー管理

・取引先管理

・銀行口座の明細のCSVアップロード

・資金繰り表の作成(有料)

INVOYは多くの機能を無料で利用できますので、この機会に利用をご検討ください。

無料登録はコチラから

まとめ

本記事で解説した条件に該当した事業者は、支払調書を発行して税務署に提出することが求められます。支払調書の発行をスムーズに行うために、普段から取引先や支払金額を正しく把握しておくことを心がけましょう。また、年末から年始にかけてバックオフィス業務が忙しくなるという会社も多いのではないでしょうか。業務スケジュールなどを作成することで、余裕を持った対応を行うことが重要です。

なお、支払調書関連の業務を行う際は国税庁やe-Taxのホームページなどもよく確認した上で、正しい対応を行いましょう。

印鑑カードとは?取得に必要なものや手順を紹介

法人の印鑑証明書を入手するために必要な印鑑カードはお持ちでしょうか。この記事では、印鑑カードに関する…